EXECUTIVE SUMMARY

由於對 COVID-19 的擔憂有所緩解以及泰國經濟恢復到接近正常水平的水平,預計 2022 年國內藥品市場價值將比 2021 年增長 4.5-5.0%, 隨著隨後的增長反彈,進而增強了消費能力。 這有助於鼓勵患者在尋求健康問題治療時返回醫院和診所,從而導致對藥品和醫療用品的總體需求增加。 除此之外,該國對外國遊客重新開放進一步推動了對醫藥產品的需求,尤其是在旅遊區內。 從 2023 年到 2025 年,由於慢性非傳染性疾病 (NCD) 發病率可能持續上升、全民健康覆蓋計劃擴大到覆蓋整個泰國人口、越來越多的 在泰國醫院尋求治療的外國患者數量,以及全球對影響泰國消費者的健康和預防保健的日益關注。 然而,該行業也將面臨以下形式的挑戰:(i) 該國缺乏製造能力,這意味著泰國製藥業高度依賴進口; (ii) 加劇來自泰國和國際新玩家的競爭; (iii) 不斷增加的間接費用,這是由於需要對生產線進行大修和升級以符合 GMP-PIC/S 標準,以及更高的投入成本。 這些壓力的最終結果將是限制玩家創造利潤的能力。

Research view

從 2023 年到 2025 年,由於普通人群中非傳染性疾病發病率的上升、全民覆蓋計劃提供的更廣泛的醫療保健機會、更多的海外患者在泰國醫院尋求治療以及 鼓勵消費者對健康和預防保健產生更大興趣的全球趨勢。 然而,日益激烈的競爭將限制運營商利潤的增長幅度。

- 藥品製造商:收入將趨於增加:(i) 一旦感染,對 COVID-19 疫苗和治療疾病的藥物的持續需求,而大流行控制的放鬆意味著社會和經濟活動已恢復正常,因此, 現在越來越多的人在醫院尋求治療; (ii) 非傳染性疾病發病率穩步上升; (iii) 更多地獲得政府福利計劃提供的醫療服務,這支撐了通過醫院分銷的藥品數量的增長,尤其是專利治療藥物; (iv) 製造商通過藥店增加分銷和擴大東盟地區出口市場的能力,該地區對藥品和疫苗的需求依然強勁。

該業務存在以下挑戰: (i) 新玩家的進入將加劇市場競爭; (ii) 進口前體的成本穩步上升; (iii) 政府採取措施控制私立醫院和企業使用的藥品價格,這可能使製造商難以提高價格; (iv) 需要升級設施以滿足 GMP-PIC/S 標準而產生的額外成本,這將影響業務利潤率。

- Distributors of pharmaceuticals (retailers and wholesalers): Income growth will be steady in the coming years, helped by: (i) increased interest in personal healthcare and preventative medicine; (ii) recovery in the tourism sector, which will bring increased footfall in pharmacies, especially in the major tourist areas; and (iii) the broadening of distribution channels to include online sales, advertising on digital media, and the development of mobile phone applications that offer health advice. However, it is also likely that players will have to contend with greater competition within their particular segment.

- 獨立藥店可能不得不應對來自大型連鎖店的日益惡化的威脅。 例如,Fascino(一家連鎖藥店)計劃通過到 2022 年再開設 200 家特許經營店來擴展其目前共有 105 家分店(截至 2020 年)的網絡,Save Drug(曼谷醫院集團的一部分)也希望擴大其網絡 網絡(來自全國目前的 80 家商店)。 Pure Pharmacy(BIG C)的目標是在 2022 年從 2021 年的 146 家分店增加 7 家分店。此外,銷售藥品的零售場所範圍正在擴大,包括折扣店、超市(其中至少有 50 家新分店 每年新開)和便利店(7/11 計劃每年新開 700 家分店)。

- 批發商越來越多地進入目前由零售業務佔據的市場空間。 他們拓展新的分銷渠道,提供促銷活動並通過網絡媒體做廣告,以便他們能夠響應客戶的需求,並以較低的藥品採購成本為主要優勢。

OVERVIEW

製藥行業包括用於疾病診斷和治療的常規藥物和醫療用品。 傳統藥物可分為兩類:

1) 原研藥或專利藥是經過漫長的研發 (R&D) 過程的藥物,因此需要大量投資。 原藥製造商通常會獲得 20 年的專利[1] 保護,專利到期後,其他製造商可以生產這些藥物。

2) 仿製藥:這些藥物由不負責其開發的公司生產,但一旦原始藥物的專利到期就開始生產。 儘管它們可能是在商標下生產的,但這不是主要製造商的商標。 然而,仿製藥在活性成分方面與原藥相同,因此它們的治療價值同樣難以區分。 然而,由於仿製藥製造商可能能夠獲得更便宜的投入並且免於研發成本的負擔,因此仿製藥的製造成本可能會大大低於原研藥。

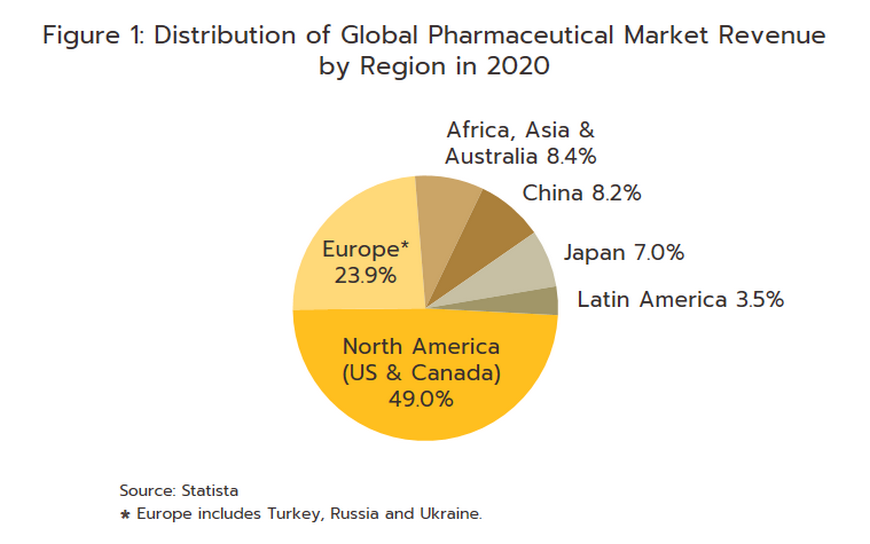

新藥和醫療用品的開發需要持續且昂貴的研發,這促使許多全球製藥和醫療用品生產商,尤其是原研藥,因為容易獲得而聚集在美國、歐洲和日本等發達經濟體 到熟練的專業人員、專業知識和製造技術。 這些國家然後出口以滿足全球需求(圖 1),而發展中國家則扮演昂貴專利藥品進口國的角色。

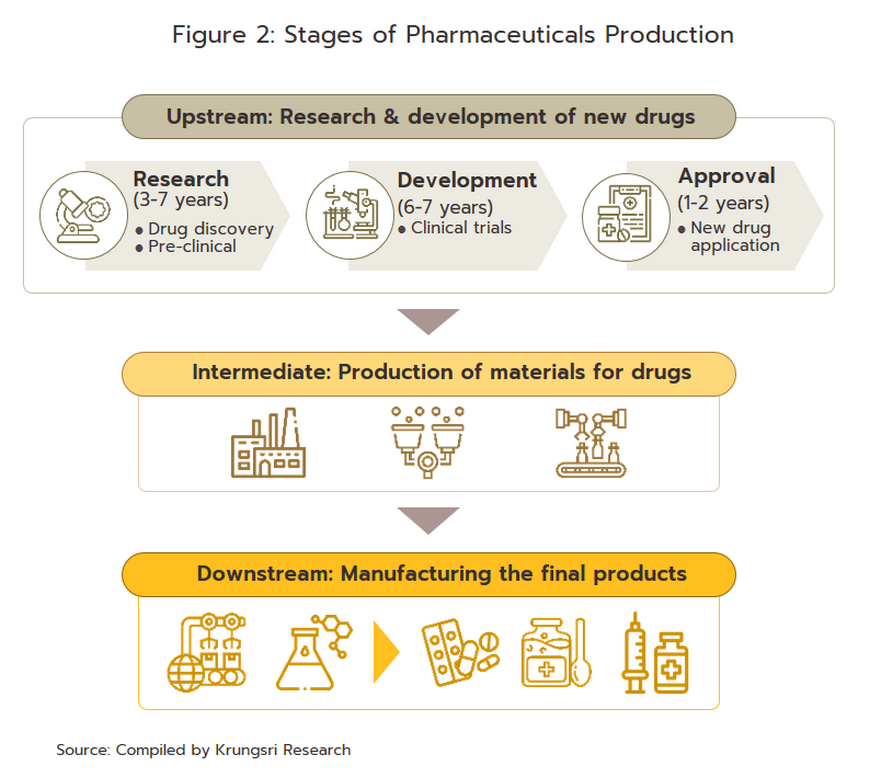

傳統藥物生產鏈分為三個階段(圖 2)。

1)初級:這涉及到新藥的研發。 2) 中間體:這涉及生產要組合以製造最終產品的成分。 這些是通常添加以加速化學反應的活性藥物成分 (API) 或非活性藥物成分(或賦形劑)。 這一階段製造的原料通常已經上市,但需要特殊技術才能實現所需的化學反應或改變現有化學品的分子結構,這通常需要先進的技術和大量投資。 3) 成品製造:這通常是仿製藥製造,通常依賴進口,因為泰國實際上 90% 的藥品製造投入來自國外。 這些進口產品隨後被用於生產藥丸、液體、膠囊、乳膏、粉末和注射劑形式的仿製藥。 價值最高的產品組是止痛藥。 製藥行業的大多數泰國企業都屬於這一類。

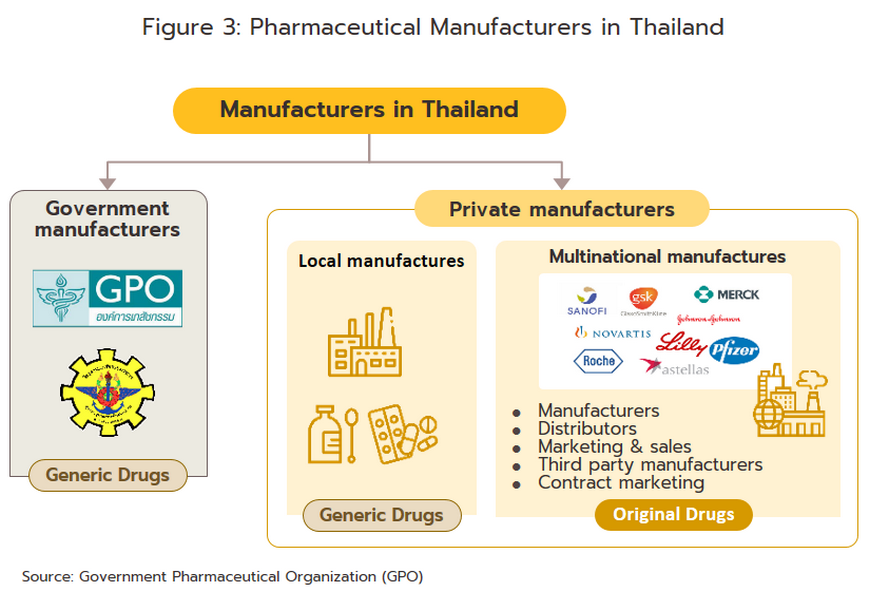

泰國食品藥品監督管理局 (FDA) 的數據顯示,截至 2021 年 12 月,泰國擁有 151 家符合良好生產規範 (GMP) 標準的製藥生產設施,但其中只有 8% 能夠生產活性藥物成分 . 後者的產出包括氫氧化鋁、阿司匹林、碳酸氫鈉和去鐵酮等產品,其中大部分用作製造商自己生產過程的投入。 研發也往往僅限於疫苗(例如,針對 HIV、流感/禽流感,以及最近的 COVID-19)。 事實上,泰國自 2005 年以來就制定了疫苗開發國家戰略計劃,目前正在製定涵蓋 2023-2027 年的第二階段(第一階段涵蓋 2020-2022 年)。 這制定了在正常和緊急情況下為人口提供全面疫苗接種的目標,以及將國內疫苗生產擴大到可以替代進口的水平。 醫藥行業的參與者可分為兩組(圖 3)。

第 1 組包括政府機構:(i) 政府製藥組織 (GPO) 作為原藥製造商和高價值產品的進口商,尤其是治療非傳染性疾病(例如降膽固醇藥物、糖尿病); 以低價出售; (ii) 國防製藥廠,重點生產仿製藥作為進口藥物的替代品。 政府採購和供應管理法 B.E. 2560 已將 GPO 指定為類似於該部門的私營生產商的企業家。 這為私營企業創造了公平的競爭環境,並增加了 GPO 與私營部門參與者(包括出口低成本產品的印度和中國供應商)之間的競爭。

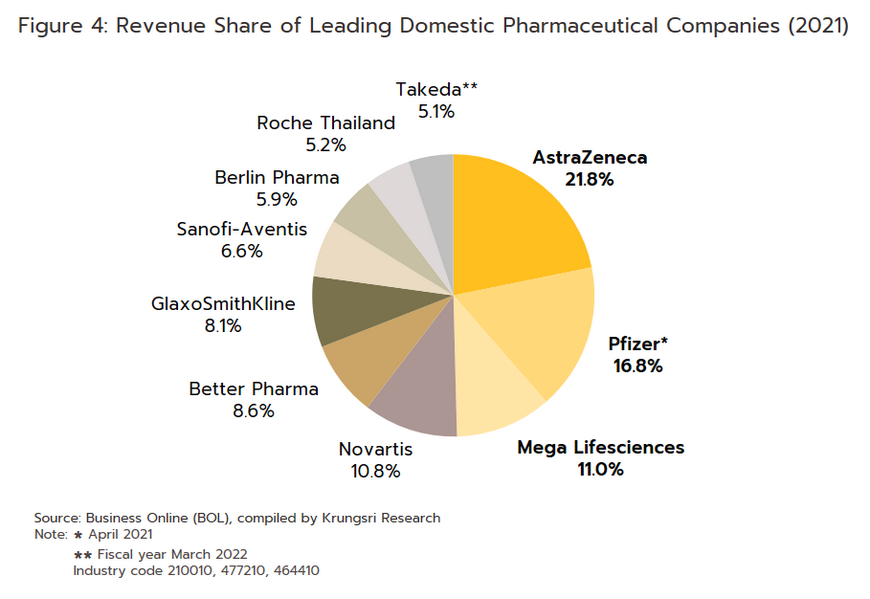

- 第 2 組包括私營部門生產商。 這可以分為兩個子組:(i) 泰國股東的本地製造商,通常生產通用的低成本仿製藥。 示例包括 Siam Pharmaceuticals、Berlin Pharmaceutical Industry、Thai Nakorn Patana、Biopharm Chemicals 和 Siam Pharmacy。 Biolab、Mega Lifesciences 和 Olic(泰國)等合同製造商也屬於這一組; (ii) 擁有外國股東的跨國公司(或 MNC),專注於原藥並作為代理進口價格較高的藥物在泰國分銷,儘管有些還在該國建立了生產設施。 該組中的運營商包括輝瑞、諾華、羅氏和賽諾菲-安萬特。 2021 年,阿斯利康(泰國)通過國內生產和進口提供 COVID-19 疫苗,在收入中所佔份額最大(圖 4)。

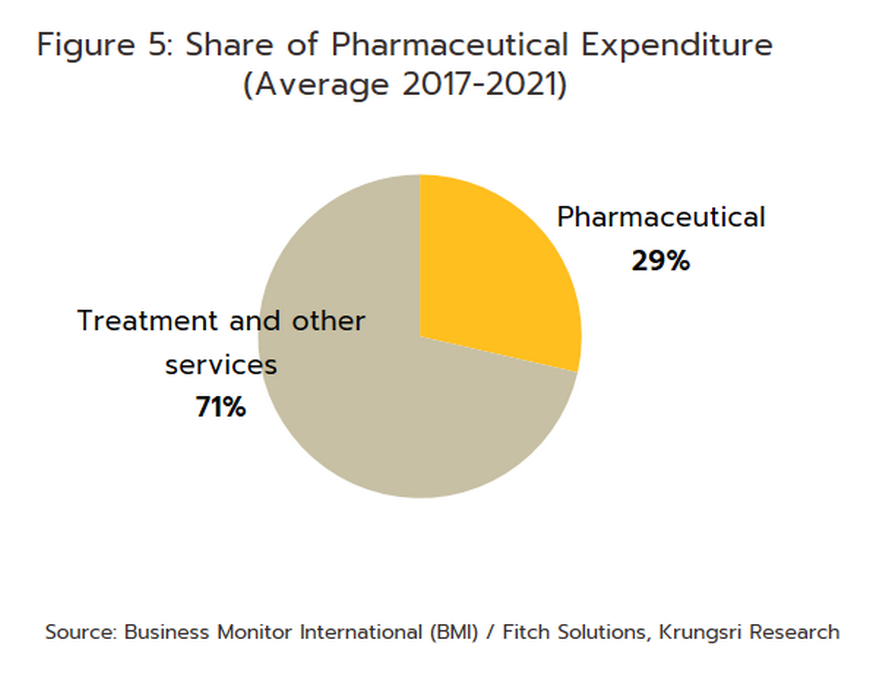

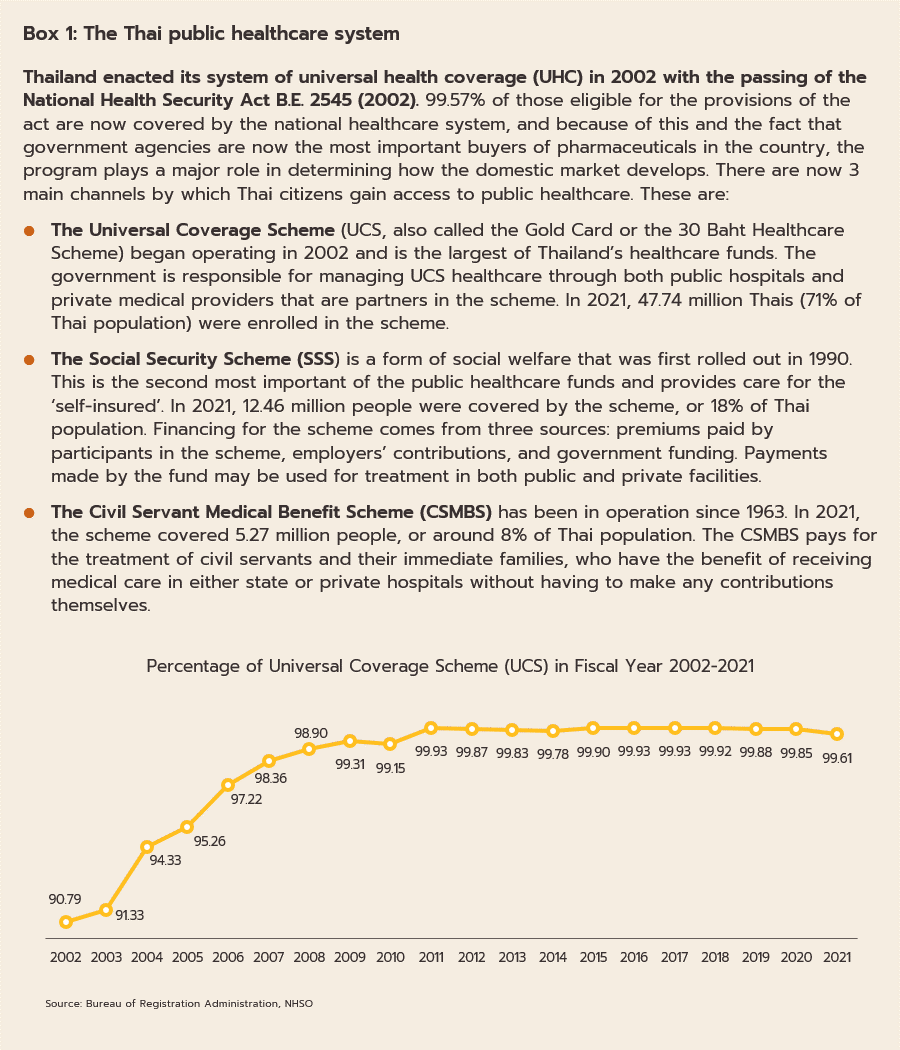

目前,有兩項法律管轄泰國的藥品生產。 它們是:(i) 專利法 B.E. 2522 (1979) 和修正案,授予發現者和發明者專利權(即保護知識產權),由知識產權部監督; (ii) 藥物法 B.E. 2510 (1967) 和修正案[2],規範泰國藥品的製造、進口、銷售和營銷。 在監管機構方面,食品和藥物管理局 (FDA) 負責監督該行業的合規性。 它的任務包括許可運營商和註冊國內分銷的藥品。 在分銷方面,泰國約 90% 的藥品產量供國內市場消費。 藥物現在佔所有國內醫療費用的四分之一(圖 5)。 這在很大程度上是由國家全民醫療保險 (UHC) 的擴大引發的,特別是全民保險計劃 (UCS),該計劃現在覆蓋了符合條件的被保險人總數的 99.61%(專欄 1)。 這增加了全國大多數人獲得醫療保健的機會,這自然導致藥物消費激增(全民覆蓋計劃 (UCS) 的 2021 財年預算增至 1900 億泰銖,比 2020 財年預算增長 2.2%)。

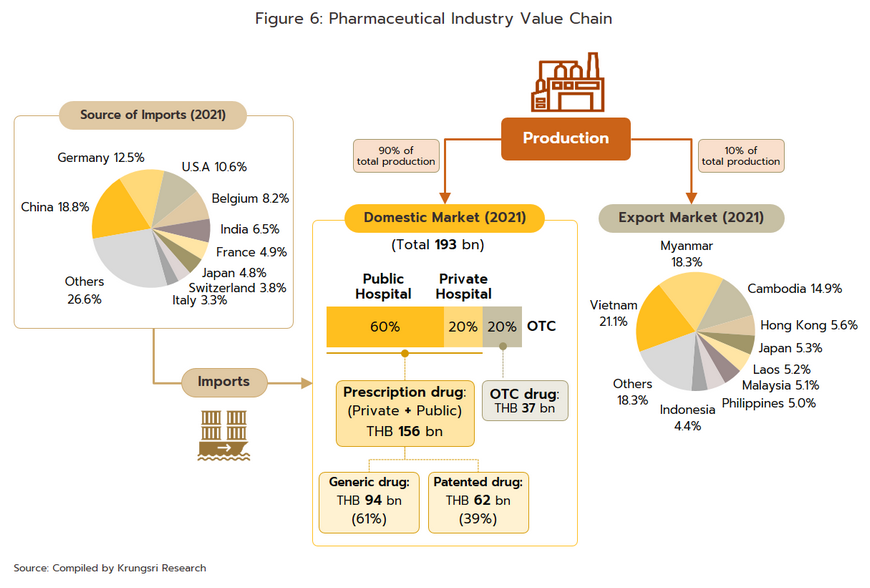

國內市場:醫藥品通過兩個主要渠道分銷(圖6)。

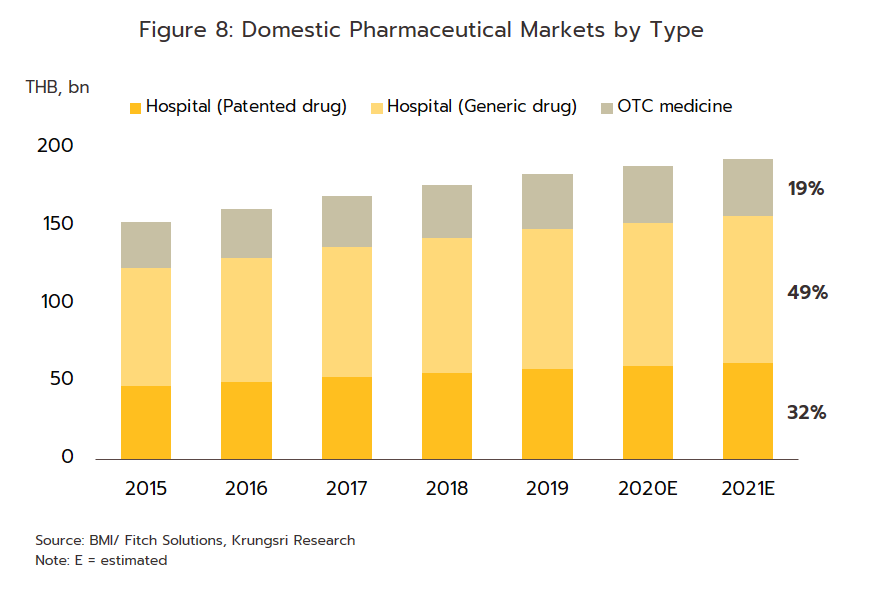

- 醫院:泰國的公共醫療體系非常廣泛,涵蓋公務員和大多數計劃索賠人。 按價值計算,國內 80% 的藥品市場是通過醫院進行分銷的,其中 60% 是公立醫院,20% 是私營部門。 通過醫院分銷的藥品通常是處方藥,可進一步細分為 (i) 仿製藥,佔通過醫院分銷的藥品價值的 61%,以及 (ii) 專利藥,佔其餘 39% %。 但是,儘管後者所佔份額較小,但專利藥的消費量增長速度快於仿製藥,因為它們主要用於治療常見的慢性非傳染性疾病,如高血壓、糖尿病和心髒病。

- 非處方藥(OTC):雖然政府醫療保險計劃鼓勵個人越來越多地到醫院就醫,而不是從藥店購買非處方藥,但後者仍然是那些患有常見小病可以治療的患者的重要分銷渠道 快速前往藥房。 因此,非處方藥市場的價值一直穩定在整個藥品市場的 20% 份額。 泰國有 22,205 家註冊藥店[3](來源:FDA,2022 年 8 月),18,551 家是現代藥店 (83.5%),其中 19.8% 在曼谷,80.2% 在各省。 藥店可分為兩大類:(i) 獨立商店,主要是中小企業,佔該國現代藥店的 75% 左右,以及 (ii) 連鎖店,可以集中經營- 通過特許經營獲得資助或組織擴張,例如 Fascino 和 Save Drug(BDMS 的成員)。 除此之外,現代貿易網點(包括折扣店、超市、便利店和專賣店)正在將其部分面積用於藥品和藥品,因此能夠接觸到廣泛的客戶。

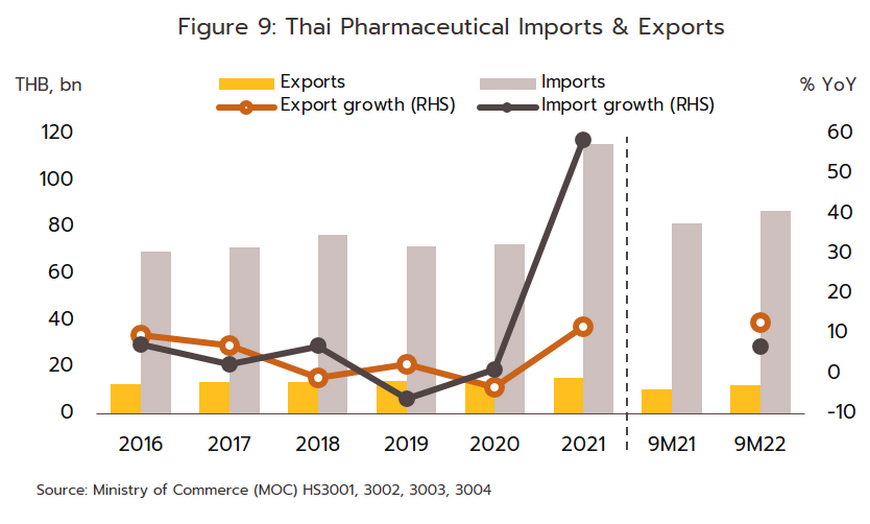

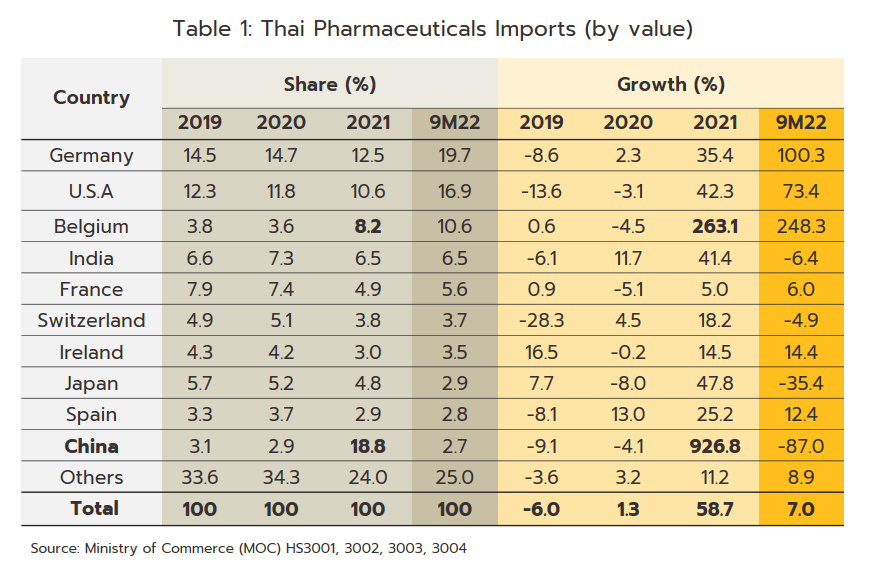

出口市場:2014 年至 2020 年間,泰國藥品出口額[4] 以年均 5.1% 的速度增長,但由於這些藥品通常是低價值仿製藥,因此僅佔全國總值的 0.2% 出口。 海外銷售主要銷往東南亞國家,因此近 60% 的海外銷售銷往緬甸、越南、柬埔寨和老撾人民民主共和國。 擴大的 COVID-19 大流行有利於泰國的藥品出口,尤其是疫苗[5],到 2021 年,按價值計算,泰國的藥品出口占所有藥品出口的 12.9%,每年增長約 2.0%。 相比之下,進口的主要是國內無法生產的高成本商品,如貧血治療藥物、抗生素和降膽固醇藥物,因此藥品進口占泰國所有進口商品的 1.0%。 這些藥物通常來自德國、美國和印度,泰國正從這些國家進口越來越多的廉價仿製藥(按價值計算,從印度進口的藥品份額已從 2013 年的 5.9% 上升至 8.4%); 印度受益於有利的專利許可法,使其能夠生產低成本的原始藥物仿製藥,因此泰國製藥業長期處於貿易逆差狀態。 然而,隨著 COVID-19 的爆發,市場形態發生了顯著變化,這導致泰國增加了從中國、比利時、德國、美國和法國等國家進口疫苗,因此到 2021 年,疫苗佔整整 32.5% 佔所有藥品進口價值的百分比,高於 2020 年的 5.4%。

私營部門的製藥商通常面臨來自以下方面的壓力:(i) 從印度和中國進口廉價藥品,其生產成本低於泰國; (ii) 私營製造商在製造和分銷方面相對於 GPO 的劣勢; (iii) 公共衛生部和審計總署批准藥品的參考價格清單,用作控制費用的工具,並為公共醫療保健提供者購買藥品設定適當的成本; (iv) 在實施 GMP-PIC/S 標准後,私營部門生產的製造成本不斷上升[6]; (v) 根據公共衛生部關於常規藥物分配的規定(2022 年 1 月 1 日生效)進行適當儲存和充分分配。

SITUATION

到 2021 年,大流行病的惡化和病例數量的穩步上升引發了對用於預防和治療 COVID-19 的產品的更強勁需求,包括個人防護設備、疫苗、鎮痛藥和退熱藥、呼吸系統治療、維生素、 和傳統的草藥療法。 其結果之一是,官員們報告說,與銷售藥品以及醫療用品和設備相關的企業數量大幅增加,從 2019 年的 994 家增加到 2021 年的 1,792 家。但是,到醫院尋求治療的患者人數 非緊急或非危急情況的需求下降,因此對許多藥物的需求減弱,泰國人和非泰國人旅行的困難加劇了這種情況。 然而,與此同時,藥店在連接國家服務、醫院和公眾方面發揮了更為重要的作用,因此儘管貿易因消費者消費能力的整體疲軟而受到壓力,但藥店仍受益於對一些消費者群體的銷售增加。 對於那些患有慢性非傳染性疾病(例如糖尿病、高血壓、哮喘和精神疾病)的人來說,這種趨勢尤為明顯,他們由於害怕感染 COVID-19 而傾向於避開醫院,而是直接從藥店購買藥物。 到 2021 年,製藥行業的總體情況總結如下。

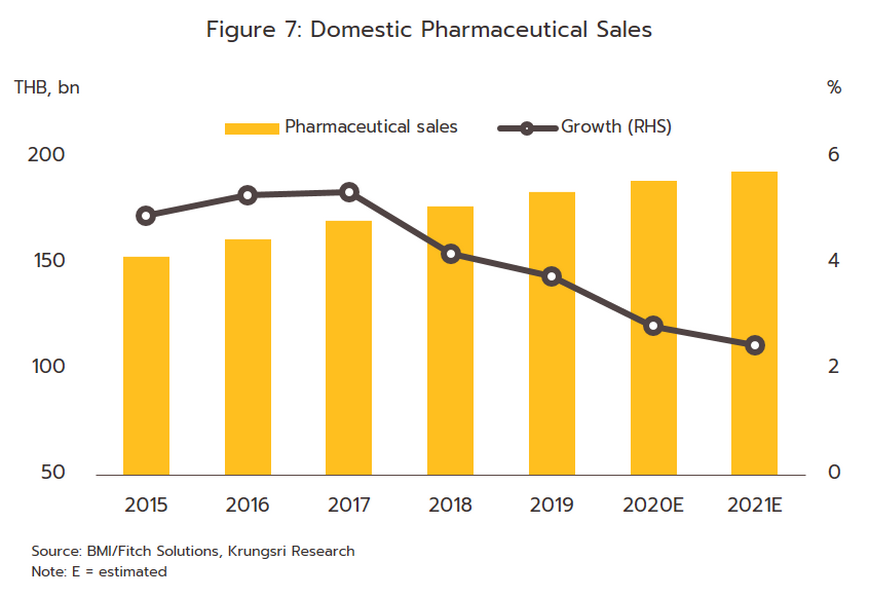

- 2021 年,銷往國內市場的藥品價值增長了 2.5%,儘管產生了 1930 億泰銖的收入,但增長率略低於 2020 年的 2.8%(圖 7)。 用於治療 COVID-19 的藥物和醫療設備(例如一次性手套、血壓計和脈搏血氧計)的銷售增加了收入,這些設備通常被購買用於存放在家中,而非傳染性慢性病的治療基本保持不變 ,無論大流行的前景如何波動。 但是,用於治療一次性或緊急情況的藥物(例如抗生素或治療腹瀉或結膜炎的藥物)的銷售額有所下降。 這是因為在這一年裡,人們待在家裡的時間更多,在公共場合戴口罩,與他人相處的時間更少,因此這類疾病的總體感染率趨於下降。

1) 處方藥和通過醫院分銷的藥品是國內主要的藥品市場,同比增長 2.6%。 收入分為來自仿製藥的 940 億泰銖(增長 2.3%)和來自專利藥的 620 億泰銖(增長 3.2%)。

- 國內藥品產量[7] 同比收縮 -4.0% 至 42,000 噸,2020 年已經下降 -6.1%。這一下降是由於實施了嚴格的 COVID-19 控制措施,包括關閉高風險環境、限制跨省旅行 邊界,並防止大量人群聚集在一起。 除此之外,對治療一般疾病的藥物的需求也有所減弱。 因此,佔產量 47.2% 的最大單一產品組的溶液和液體的產量下滑了 -2.9%,而藥丸和片劑(佔產量的 31.5%)、注射劑(佔產量的 4.2%)和膠囊(佔產量的 3.4%) %)分別下降了-6.8%、-22.9%和-2.5%。 另一方面,粉劑(佔總產量的 8.2%)和麵霜(佔總產量的 5.0%)的產量分別微升 1.2% 和 1.0%。 整個行業的平均產能利用率在這一年也有所惡化,從 2020 年的 56.9% 下降到一年後的 54.5%。 然而,隨著年底的結束,產量再次回升,2021 年最後一個季度的產量達到 24 個季度的最高水平。 這一轉變得益於政府製藥辦公室 (GPO) 的要求,即獲得許可生產慢性非傳染性疾病治療藥物的私營部門公司[8] 應增加產量,以便 GPO 可以將其生產從這些產品轉移出去 而是開始生產治療 COVID-19 的 Favipiravir,該藥物於 2021 年 8 月初開始在國內銷售。

- 2021 年出口額增長 12.0%,達到 160 億泰銖(圖 9),原因是對 COVID-19 疫苗和治療的需求激增,這一情況在這一年遍及該地區。 對 CLMV 國家(合計佔所有出口價值的 56.2%)的出口總體增長 8.0%,其中馬來西亞(占出口的 5.2%)+41.6%、菲律賓(5.0%)+8.6% 和印度尼西亞 (4.4%) +156.3%。 鑑於大流行的影響,疫苗出口同比增長 590% 並產生 20 億泰銖的收入也就不足為奇了。 這與 2016 年至 2020 年期間 21.3% 的年均增長率形成鮮明對比。印度尼西亞市場的增長最為強勁(增長 +3,635%,背景增長率為 +5.0%),該市場吸收了 21.4% 的疫苗出口價值, 其次是菲律賓(上升 +1,388%)和越南(上升 +731%)。 進口也在這一年強勁增長,與 2016-2020 年平均每年 2.5% 的增長率相比,58.7% 的增長使進口價值達到 1160 億泰銖的歷史新高(圖 9)。 這一突然增長是由於活性成分成本上升和疫苗進口量大幅增加(例如來自 Sinovac 和 AstraZeneca)的共同作用,疫苗進口額飆升 862% 至 380 億泰銖的歷史新高。 因此,疫苗佔所有藥品進口的 32.5%,在 2020 年之前的五年中以 7.9% 的穩定得多的速度增長。包括疫苗在內,從中國的進口也增加了 900% 以上,達到 220 億泰銖 (表 1),儘管僅考慮中國疫苗(按價值計算佔所有疫苗進口的 50.0%),但同比增幅攀升至 3,000% 以上。 從比利時的進口也增長了 263.1%,因為這是三個 COVID-19 疫苗製造商的所在地,即輝瑞/BioNTech、阿斯利康和 Curevac。 由於對法匹拉韋的強勁需求,來自日本的進口增長了 47.8%,而來自美國和德國的進口分別增長了 42.3% 和 35.4%。

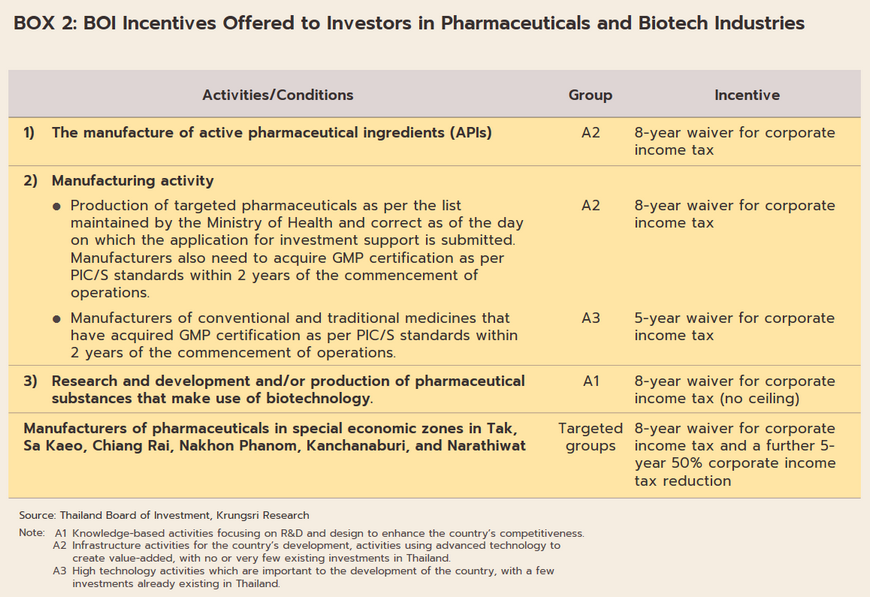

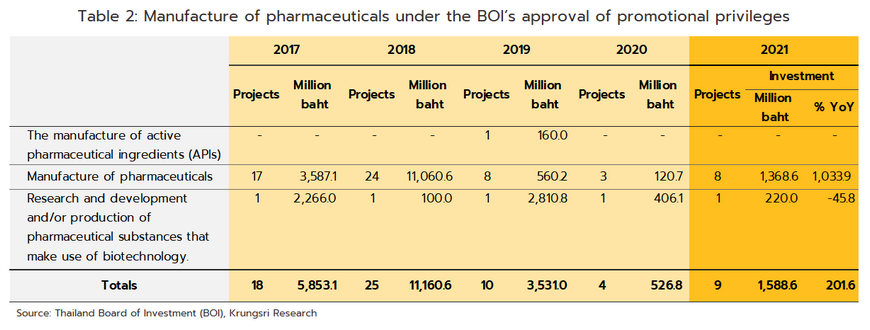

COVID-19 的爆發刺激了對製藥行業的投資,這反映在根據政府 2015-2022 年投資促進政策(專欄 2)的投資支持申請的增加。 因此,2021 年共收到 10 個項目的申請,總價值為 18.7 億泰銖,比 2020 年增長 238.3%。這一年,9 個項目的申請獲得批准,這些項目的價值同比增長 201.6% 至泰銖 16 億(表 2),其中近 90% 用於生產藥品。

2022 年前 9 個月,國內市場因多種因素而走強。 (i) COVID-19 繼續傳播,從 1 月 1 日到 9 月 30 日,估計有 245 萬新病例。 其中一些需要住院治療,但許多人只能居家隔離,因此對包括退熱藥、止痛藥、止咳藥、喉嚨痛藥、維生素和草藥在內的藥物的需求依然強勁。 (ii) 疫情管控的放鬆讓經濟和社會生活恢復正常,患者開始重返醫院。 (iii) 隨著該國的重新開放,遊客人數再次開始上升,兩年來首次有健康遊客和在泰國醫院尋求治療的人開始返回該國。 這種需求增強的後果如下所述。

- 幾乎所有類別的藥品在國內市場的銷售額都有所增長。 因此,片劑和丸劑的銷售額同比增長 18.1%(佔國內藥品市場價值的 49.5%),液體和溶液的銷售額同比增長 29.2%(佔市場的 22.9%),注射劑的銷售額同比增長 5.2%(8.0%) , 膠囊同比增長 4.5% (7.6%),膏霜同比增長 13.0% (6.8%),粉劑同比增長 30.7% (5.3%)。 當然,這也改善了產能利用率,從 2021 年的平均 54.9% 攀升至 9M22 的 60.0%。

- 出口額在此期間也有所攀升,同比增長 13.2% 至 120 億泰銖。 “醫療及其他”類別的銷售額佔總銷售額的95.6%,同比增長23.3%。 其餘 4.4% 的出口是疫苗,在 22 年前 9 個月,這些產品的銷售額同比下滑 -59.3%。 對 CLMV 區的銷售額(佔總出口額的 55.7%)同比增長 13.1%,其中對馬來西亞(佔總出口額的 7.2%)、日本(5.7%)和菲律賓(5.2%)的銷售額分別增長 59.4% 同比、14.4% 和 32.2%。 與此同時,緬甸和柬埔寨的疫苗銷售額分別同比增長 800% 和 272%。 22 年前 9 個月,進口額同比增長 7.0% 至 880 億泰銖,部分原因是食品和藥物管理局決定允許獲得許可的私營部門參與者進口和分銷 COVID-19 治療藥物(包括 molnupiravir、favipiravir 和 remdesivir) 到醫院。 “醫療及其他”類別的商品進口(佔總量的 68.4%)同比僅微升 0.3%,而疫苗(佔總量的 31.6%)同比增長 25.0%。 來自德國、美國、印度和法國的主要供應商的整體進口(合計佔總量的 48.6%)同比增長 53.2%。 鑑於一年前設定的高基線,從中國的進口同比下降 -87.0%。

僅就疫苗而言,在 COVID-19 大流行的持續壓力下,這些疫苗的進口量呈爆炸式增長。 按價值計算,由於對 Moderna 和輝瑞疫苗的持續需求,來自德國的進口(佔所有疫苗進口的 29.4%)同比增長 3,631.3%,而來自美國的進口(28.3%)同比增長 359.1%。 然而,早些時候從中國採購 COVID-19 疫苗的努力減弱意味著中國僅佔該細分市場的 1.1%,低於 2021 年的 50.0%,而且這些下降在數量上幾乎同樣強勁(- 97.6% YoY)和價值(-98.1% YoY)。

OUTLOOK

受多種因素推動的藥品和醫療用品需求的推動,製藥行業到 2022 年應該會持續增長; (i) COVID-19 疫情的影響正在減弱,社會和經濟現在已在很大程度上適應其影響。 因此,生活(包括經濟活動水平)已基本恢復到大流行前的狀態。 (ii) 消費能力將隨著經濟增長而增強(Krungsri Research 預計今年 GDP 增長率將達到 3.2%,高於 2021 年的 1.6%),這將有助於讓患者返回醫院接受治療。 然而,這種影響可能會受到持續高昂的能源成本的限制,能源成本推高了商品和服務的價格,從而推高了通貨膨脹。 這將拖累一些消費群體的消費能力。 (iii) 該國從 2022 年 7 月 1 日起全面重新開放,這將大大增加遊客人數,包括那些因健康原因旅行的遊客。 預計到 2022 年全年,泰國將迎來 1040 萬遊客,高於一年前的 43 萬。 這將增加對藥品的需求,尤其是在主要旅遊區。 除了這些因素之外,COVID-19 現在是一種地方病,因此大量人將繼續感染它,從而加強對藥品、醫療用品和疫苗的整體需求。 因此,Krungsri Research 預計這些商品的國內市場價值將比一年前增長約 4.5-5.0%。 政府決定允許醫院自行供應某些藥物(從 9 月 1 日起,這包括 favipiravir、molnupiravir 和 paxlovid),通過醫院進行分銷受益。 同樣,藥店也通過成為醫療保健服務的提供者和完成 COVID-19 相關藥物的醫生處方(超過 800 家企業加入了政府針對非嚴重 COVID-19 病例的自我隔離計劃, 截至 8 月 29 日,已有 55,482 名輕症患者接受治療。)藥店也正在完成一些治療非傳染性疾病(包括糖尿病和高血壓)的處方,超過 1,000 家公司已加入計劃以促進分發 通過藥店購買藥品。 總體而言,因此預計通過醫院和櫃檯銷售的藥品價值將分別同比增長 5.2% 和 4.5%。

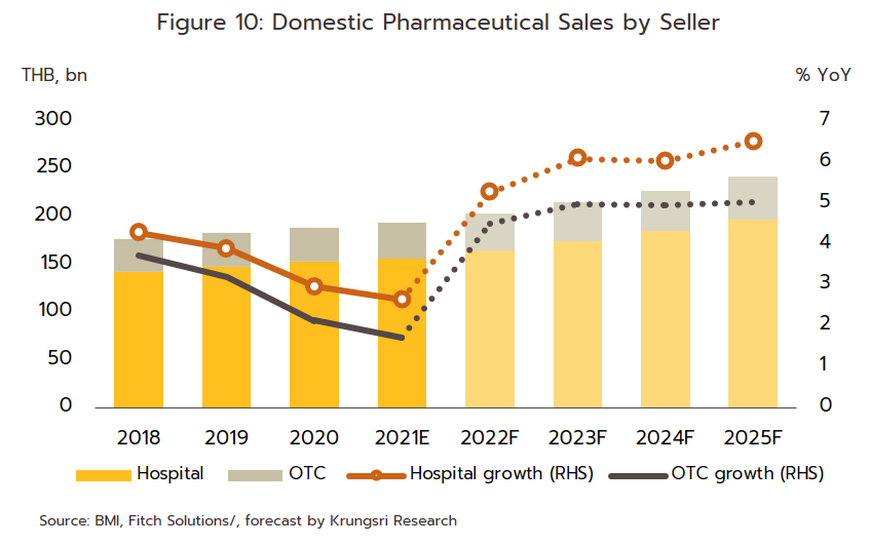

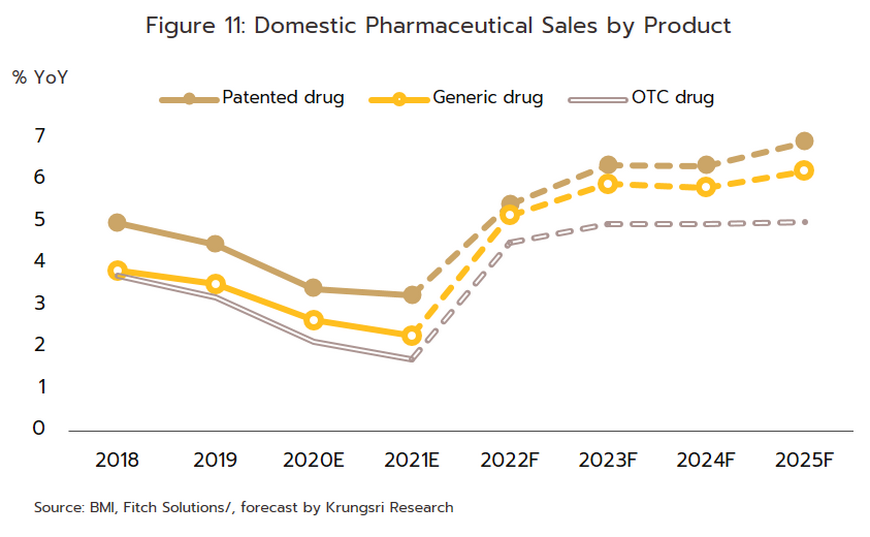

增長將延續到 2023 年至 2025 年,國內市場的價值應以平均每年 5.0-6.0% 的速度增長(圖 10)。 按細分市場劃分,醫院分銷的表現略好,年均增長率為 6.3%(圖 11),而 OTC 分銷的預期增長率為 5.0%。 支持這種增長的因素概述如下。

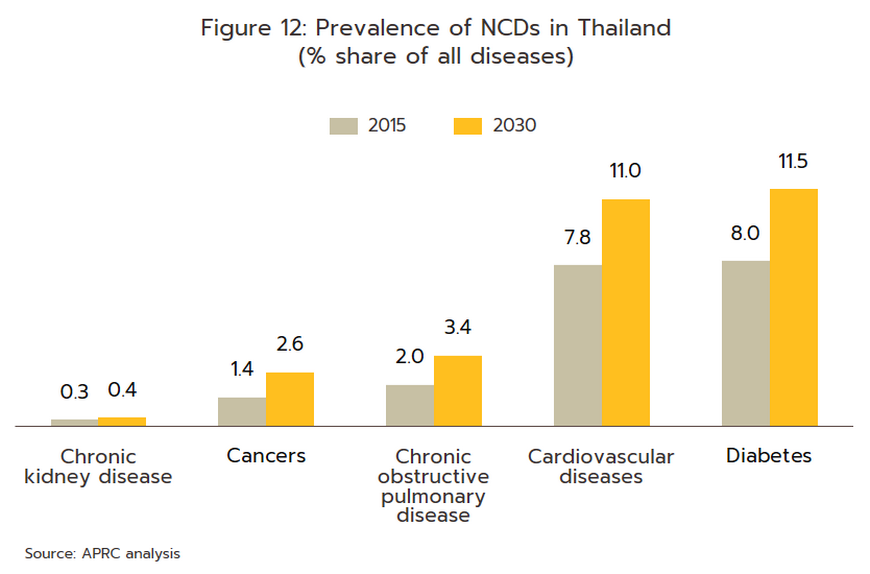

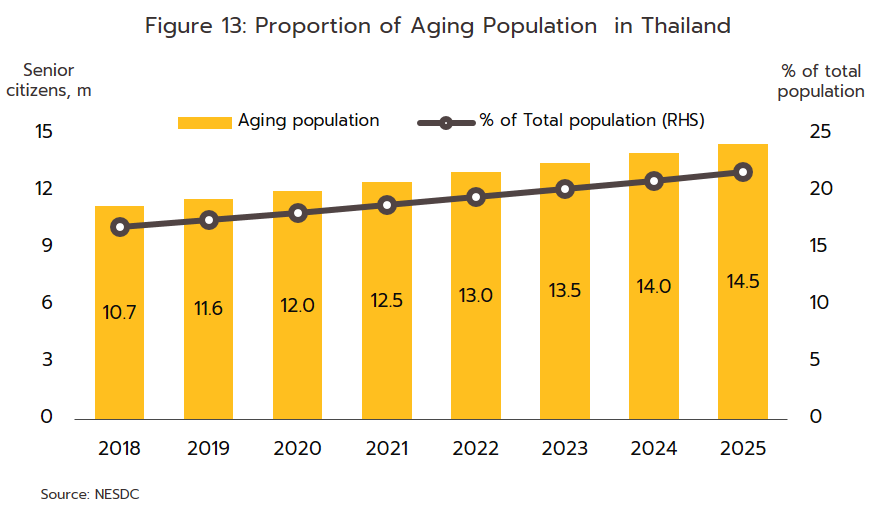

- 預計傳染性和非傳染性疾病 (NCD) 的患病率都會增加 [9]。 其中,最常見的依次是腹瀉、肺炎和登革熱,而新發疾病[10]也可能在國內外變得更加普遍。 最近的例子包括 SARS、禽流感、H1N1 流感(2009 年)、埃博拉病毒、寨卡病毒、猴痘/猴痘(最近爆發了病例),當然還有 COVID-19。 就最後一種情況而言,輝瑞預計到 2024 年這將成為全球流行病,但自首次發現該病以來記錄了 50 多個主要突變,雙倍劑量疫苗接種的有效性已顯著下降。 關於非傳染性疾病,最常見的是高血壓、糖尿病、慢性阻塞性肺病、心髒病和中風(圖 12)。 兩個主要因素結合起來提高了這些比率。 (i) 泰國已經是一個老齡化社會,即超過 10% 的人口超過 60 歲。這增加了高血壓等疾病的發病率(泰國近一半的老年人患有高血壓[11]) 、糖尿病、心髒病、中風和癌症。 泰國現在預計到 2023 年將成為老齡化社會(即 20% 的人口將超過 60 歲),到 2033 年將成為超高齡社會(即超過 28% 的人口將超過 60 歲)[12] (圖 13)。 這將增加醫療費用,截至 2022 年,為老年人提供醫療保健的費用已從 2010 年的 2.1% 上升到 2300 億泰銖,佔 GDP 的 2.8%(來源:第十二屆國家衛生行動計劃) . (ii) 日益城市化將意味著越來越多的人將不得不忍受在污染環境中過著匆忙、高壓的生活方式,而且只有有限的鍛煉機會。 這將增加身體和精神疾病的發生率[13]。 事實上,曼谷是全國癌症發病率最高的城市,抑鬱症發病率為 5%,幾乎是全國平均水平 2.7% 的兩倍。 世界衛生組織 2019 年的數據表明,泰國 76.6% 的死亡可歸因於非傳染性疾病,這凸顯了對藥物的高需求且不斷增長,尤其是對治療更複雜疾病所需的專利藥物的需求。

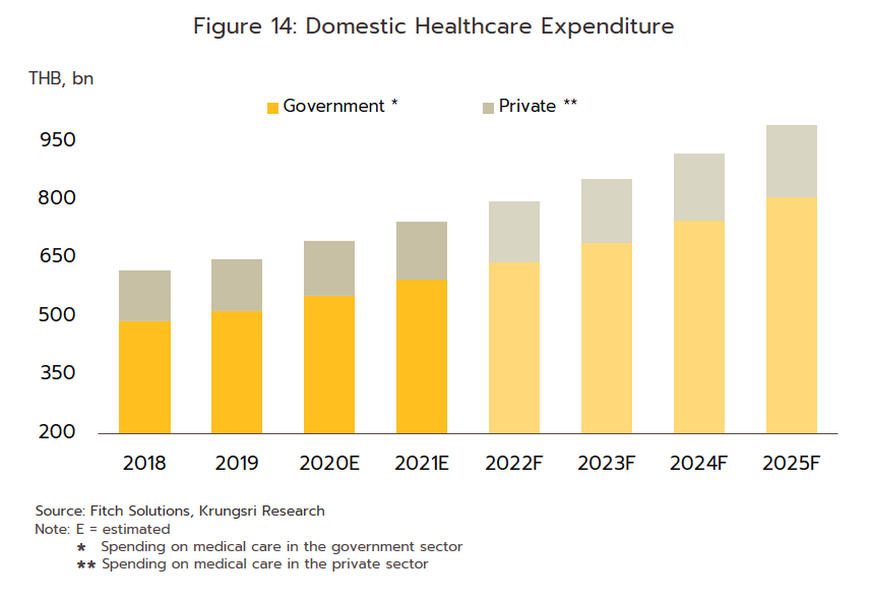

- 對於泰國人來說,獲得醫療保健服務的機會已經大大增加,現在可以通過全民覆蓋計劃/金卡(現在覆蓋 71% 的人口)、社會保障(18% 的人口)和 公務員計劃(人口的 8%)。 最近,政府通過將藥房納入向公眾提供醫療保健的渠道之一,擴大了這些範圍。 這是通過“Pracharat Blue Flag”項目實現的,該項目通過將需求轉移到藥房來減少醫院擁擠,並增加使用技術來提供健康和藥物建議,後者包括更多地依賴遠程醫療 以及 Mor Dee/Good Doctor 和 Clicknic 等手機應用程序的部署(用戶群從 2020 年的 300 萬增加到一年後的 400 萬)。 由於這些變化帶來的更大便利和降低感染風險的願望相結合,預計未來公眾將表現出更大的趨勢,即通過藥房而不是去醫院獲得醫療服務。 對於那些尋求治療非傳染性疾病(如糖尿病、高血壓、哮喘和一些心理健康問題)的人來說,這可能是最引人注目的。 此外,私人醫療保險的覆蓋面也在擴大(2021 年覆蓋面增長 10.6%),這將進一步增加對製藥行業產品的需求。 鑑於此,在 2023 年至 2025 年期間,醫療保健(藥物和治療)支出將以年均 7.6% 的速度增長,而 2022 年的增幅為 7.0%。這將由公共支出 8.1% 的增長分攤 部門和私營部門增長 5.7%,而 2022 年分別增長 7.6% 和 5.3%(圖 14)。

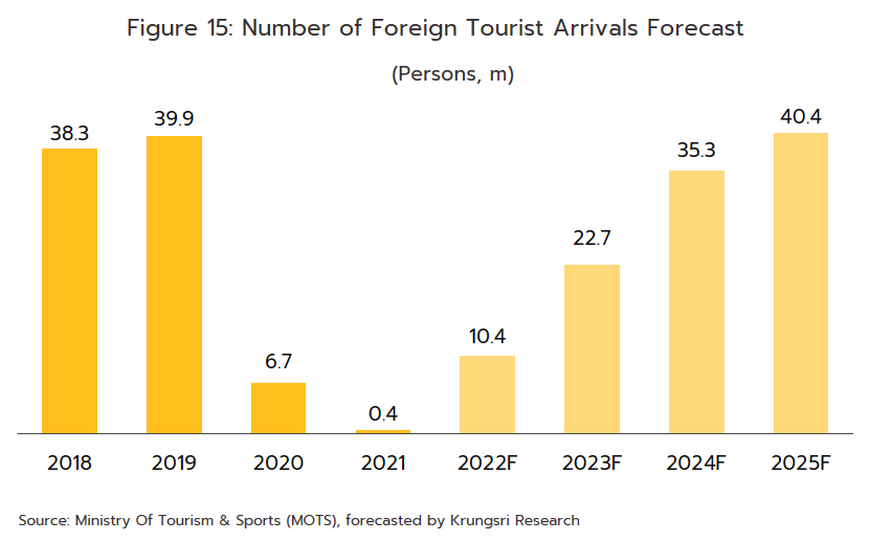

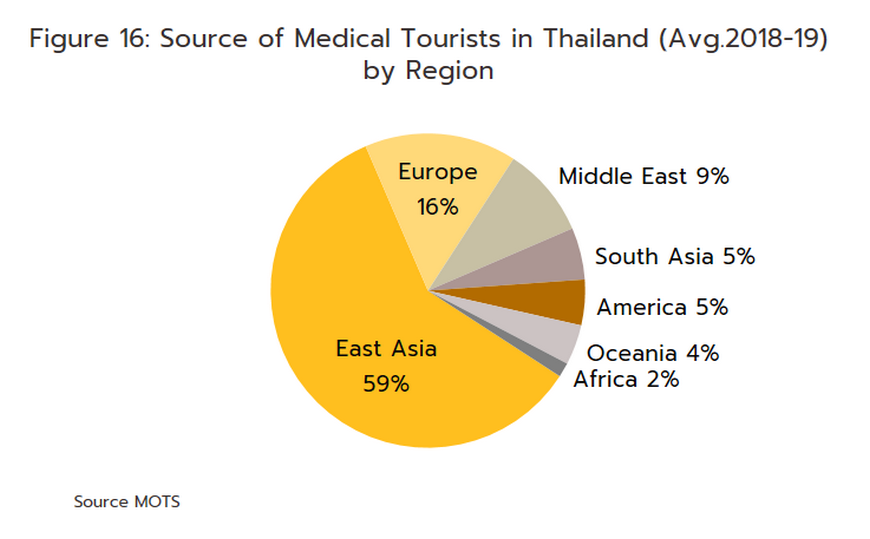

- 未來幾年,大量外國患者將返回泰國醫院,Krungsri Research 預測,2023 年外國遊客(包括普通遊客和醫療遊客)將達到 2270 萬,2024 年將達到 3530 萬,2025 年將達到 4040 萬(圖 15) ). 醫療遊客主要來自東亞、歐洲和中東(圖 16),因為他們被泰國作為世界領先的醫療旅遊服務提供者之一的地位所吸引。 在這個市場中,泰國從其服務質量、所提供的高標準護理以及與新加坡和馬來西亞的競爭對手相比較低的成本中獲得了特殊的優勢。 這個市場的增長將進一步增加對藥品的需求。

- 儘管 2020 年 COVID-19 的爆發大大加速了該市場的增長,但對健康和預防保健服務和產品的需求也在上升。因此,消費者越來越多地改變他們的日常行為,因為他們試圖 避免健康不佳,而醫院和其他組織也調整了他們的業務戰略以改善健康結果。 這可能會支持對藥品和其他醫療產品的更強勁需求,尤其是對疫苗或被認為可以增強免疫系統的產品的需求,例如維生素、傳統泰國草藥製劑、食品補充劑和健康飲料。 已經活躍在製藥行業的參與者可能會通過引入或分銷新的保健產品來應對消費者行為的這些變化,因為他們希望在這個快速增長的市場中佔有一席之地。 這一前景與 Euromonitor 的工作保持一致,Euromonitor 估計,2021-2025 年全球保健品市場將以年均 5.7% 的速度增長,高於過去 5 年保持的 3.4% 的增長率。

- 持續的技術進步將有助於提高製造過程的效率,並擴大公眾獲得醫療的機會。 因此,人工智能和機器學習將有助於提高研發項目的速度和效率; 大數據分析的使用將幫助製造商在製造過程的所有階段快速獲取深入信息; 使用生物反應器系統和低能耗連續製造工藝將最大限度地提高產量,同時最大限度地減少廢物; 3D打印將允許玩家製造人體細胞或組織用於藥物開發; 5G 技術將促進在線平台的發展和遠程藥房服務的提供,並有助於連接從上游製造商到下游消費者(例如 Medcare)的醫藥供應鏈。 總而言之,這將有助於提高系統的整體易用性和便利性,減少旅行和等待時間,並提供更容易獲得醫療保健服務的機會,希望在任何情況變得太嚴重之前。

- 此外,該行業還將受益於旨在增加對藥品生產的投資流入的政府政策。 (i) BOI 投資促進計劃(專欄 2)旨在通過為活性藥物成分 (API) 製造商提供 8 年的公司稅減免和為一般藥品製造商提供 5 年的公司稅減免來刺激對醫療及相關行業的更多投資。 (ii) 製藥行業是政府在 EEC 地區的新 S 曲線行業之一,該行業的推廣應導致研發增加,這將有助於將生產成本降至低於進口水平,尤其是 對於需要高科技生產工藝的藥品。 作為其中的一部分,政府正在為研發提供資金並提供進一步的稅收減免(2022 年上半年,一項生物技術相關研發投資支持申請共計 37 億泰銖)。 (iii) 2023-2027 年支持國內藥品生產的措施旨在使全國藥品產值增加 1000 億泰銖,並將出口市場增加到 130 億泰銖。 這背後的動機是希望增加國內藥品供應的安全性。 (iv) 將經濟轉向 BCG(生物、循環和綠色)模式(專欄 3)的 2021-2027 年戰略計劃將有助於增加從泰國自然生物多樣性中提取的醫療保健產品的產量,增加附加值 – 疫苗和藥品市場的價值,並減少進口,從而為公眾提供更多獲得高成本藥品的機會。

政府還支持擴大高價值原藥和專利產品的國內生產,例如抗生素和治療高血壓和糖尿病的藥物,以及從生物製品開發的藥物(例如, 癌症治療和疫苗),其需求正在上升。 這將有助於增強國內醫藥生產實力,減少對進口的依賴。 鑑於這些變化,現在越來越多的主要參與者被吸引到該行業,並且正在製定多項計劃來建設工廠,以合成活性藥物投入物和製造過程中使用的其他重要材料。 然後,這些成果將用於治療重大疾病。 這些發展的例子包括 PTT 和 GPO 之間的合資企業,以建立一個設施來生產三種類型的晚期癌症治療藥物:(i) 化療藥物(癌症治療的主要支柱之一); (ii) 將以片劑和注射劑的形式生產的生物仿製藥單克隆抗體; (iii) 靶向癌症治療。 該設施建在羅勇府的 PTT Wanarom 工業園區,也稱為 PTT WEcoZi 園區。 2022 年破土動工,現場生產的首批治療藥物將於 2027 年惠及患者。SCG Chemicals 還投資於 Siam Bioscience 的生物醫藥和先進疫苗的生產,Siam Bioscience 正在開髮用於癌症治療和藥物的活性成分 針對關節炎、牛皮癬和自身免疫性疾病。 (最近,SCG Chemicals 與 Siam Bioscience 和 AstraZeneca 合作生產 AZD1222 COVID-19 疫苗)。 此外,國家基因工程和生物技術中心 (BIOTEC)、國家科學技術發展署 (NSTDA) 和政府藥事辦公室 (GPO) 正在合作開發生產法匹拉韋所需的活性成分,法匹拉韋是一種化學品 用於治療 SAR-CoV-2。 這種化學品也引起了 PTT 的注意; 該公司目前正在研究是否有可能建造一個設施來合成製造這種藥品和其他急需藥品所需的化學品,從而減少對進口的依賴。

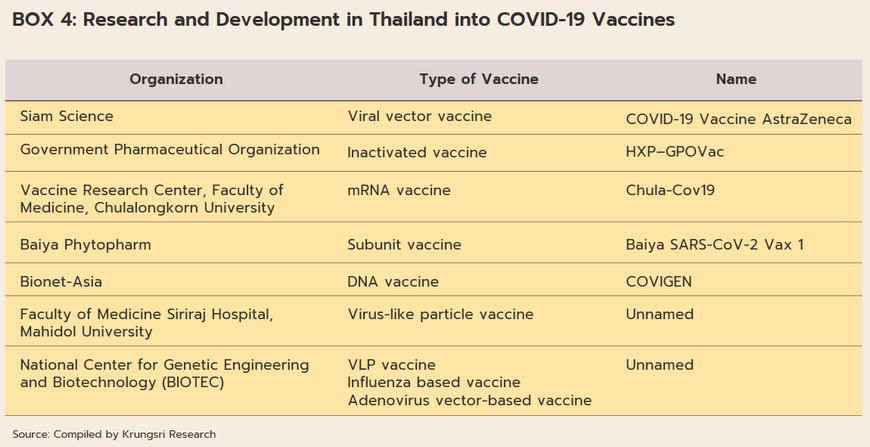

對泰國製藥業及相關領域狀況的總體評估總體上是積極的。 (i) 泰國醫生和生物醫學工程師擅長醫學研究,尤其是在疫苗方面。 (ii) 廣泛的泰國草藥療法[14] 意味著該國完全有能力使用這些草藥的提取物作為新生物醫學/生物製藥產品的基礎。 (iii) 在最近爆發寨卡病毒、MERS、埃博拉病毒和 COVID-19 之後,生物信息學的進步顯著改善了藥物開發研究(方框 4)。 (iv) 阿斯利康 (AstraZeneca) 轉讓與 COVID-19 疫苗生產相關的技術(泰國自 2021 年 6 月以來一直在商業基礎上生產這種疫苗)意味著該國是第一個 COVID-19 疫苗生產中心的所在地 在東盟地區。 由於這些因素的結合,泰國現在擁有能夠生產高質量但成本較低的疫苗和生物製藥的國內產業。 這將有助於削弱該國未來對進口昂貴專利藥品的依賴[15],並進一步將該國確立為提供綜合醫療服務的東盟樞紐。

泰國製藥業在未來幾年也將面臨許多挑戰。 (i) 泰國仍然缺乏中間供應的保障,因為該國不具備製造許多藥品的國內能力。 因此,國內生產仍然廣泛依賴(並且主要集中在)仿製藥的生產,而依賴高科技製造工藝的產品幾乎全部來自國外。 (二)競爭趨於加劇。 (a) 大型外國企業已進入泰國市場,儘管這通常是將該國作為製造基地,將製成品出口回本國或其他海外市場。 例如,在 2019-2021 年期間,日本醫療/醫藥產品生產商收到了 14 份總價值 8.131 億泰銖的投資支持計劃申請,高於 2018 年的 2 個項目,總價值 3.478 億泰銖。2018 年還收到了一份申請 來自一家韓國公司的價值 100 億泰銖的投資。 (b) 專注於其他經濟領域(例如化工、石化和能源)的泰國公司也正在向製藥行業擴張。 (iii) 泰國製造商的生產成本趨於攀升:(a) 需要徹底改革生產流程以滿足 GMP-PIC/S 標準; (b) 藥品製造商、進口商和零售商需要滿足有關藥品和醫療設備儲存的特定標準的要求; (c) 進口和原材料成本上升。 (iv) 加入 CPTPP 的可能性(目前正在討論中)可能會對藥品專利產生影響[16],因為專利保護期限可能會延長至 20 年,這將增加某些藥品價格的不確定性。

[1] Under the WTO’s Agreement on Trade Related Aspects of Intellectual Property Rights

[2] The Drug Act has been enforced since 1967 and was amended. The Drug Act (No. 6) B.E. 2562 has been completed and is enforced.

[3] This includes: (i) modern pharmacies, (ii) pharmacies specializing in the sale of prepackaged drugs that are not subject to controls on their sale, (iii) wholesalers of pharmaceuticals, (iv) importers of pharmaceuticals, and (v) manufacturers of pharmaceuticals.

[4] The import and export of goods with HS codes 3001, 3002, 3003 and 3004.

[5] HS30022020, i.e., vaccines for tetanus, whopping cough, measles, meningitis (spinal and cerebral), polio and others (These accounted for 99% of the value of imports of vaccines in 2021, up almost 800% from 2020).

[6] The Pharmaceutical Inspection Co-operation Scheme (PIC/S) is a cooperative framework which was set up by GMP inspectors from a number of countries (but especially European ones) that wished to establish universal standards for assessing GMP in pharmaceuticals production. Thailand officially became its 49th member on August 1, 2016.

[7] Source: The Office of Industrial Economics. This includes liquids and solutions, tablets and pills, capsules, creams, powders, and injectables (for final products only).

[8] This covered 7 products, for which the Government Pharmaceutical Office is the primary producer. These are: (i) simvastatin, which reduces levels of triglycerides and bad cholesterol in the blood; (ii) metformin, a treatment for diabetes; (iii) losartan, a treatment for hypertension that works by relaxing and widening blood vessels; (iv) propranolol, another hypertension treatment; (v) vitamins B1, B6, and B12; (vi) folic acid, a treatment for hemolytic anemia and folic acid deficiency; and (vii) the antidepressant fluoxetine and the antihistamine loratadine.

[9] Source: Ministry of Public Health, 2020 financial year (October 2019-March 2020)

[10] Emerging infectious diseases include: (i) new infectious diseases that have not previously been encountered, for which it takes some time to research and develop treatment plans; (ii) diseases found in new geographical areas; (iii) re-emerging infectious diseases; and (iv) antimicrobial resistant organisms.

[11] Data from the Ministry of Health shows that of Thailand’s 9 million elderly, over 4 million have hypertension and around a further 2 million people have diabetes.

[12] Office of the National Economic and Social Development Council

[13] Health Systems Research Institute Strategic Action Plan for 2022-2026.

[14] The National Master Plan on Thai Herbal Development 2017-2021 added a list of Thai herbs to the National List of Essential Medicines, and allowed hospitals to use herbal treatments to reduce reliance on expensive imported drugs

[15] Annual Thai imports of medicines and pharmaceuticals cost over THB 100 billion, three-quarters of which is for drug treatments and biopharmaceutical products such as vaccines, drugs, and the expensive but versatile cancer treatment Pembrolizumab.

[16] The Food and Drug Administration (FDA) is also responsible for checking whether generic drugs have a patent protection, in addition to checking for the quality and safety of the drugs that are requested for registration

- This author does not have any more posts.