อุตสาหกรรมอิเล็กทรอนิกส์ของไทยคาดว่าจะกลับมามีอัตราการเติบโตที่ดีในช่วงสามปีตั้งแต่ปี 2564 ถึง 2566 เนื่องจากการพัฒนาด้านเทคโนโลยีที่แตกต่างกันหลายประการ โดยเฉพาะอย่างยิ่ง ความต้องการชิ้นส่วนอิเล็กทรอนิกส์จะได้รับแรงหนุนจากการพัฒนาและการเปิดตัวเทคโนโลยี 5G และความต้องการอุปกรณ์ที่รองรับสิ่งนี้ และจากการเจาะตลาดที่เพิ่มขึ้นของรถยนต์อัจฉริยะ ซึ่งจะกระตุ้นให้มีการใช้อินเทอร์เน็ตที่เชื่อมต่อหลายมิติมากขึ้น (ไอโอที) แอพพลิเคชั่น การเปลี่ยนแปลงในแนวการค้าเหล่านี้จะผลักดันความต้องการที่แข็งแกร่งขึ้นสำหรับวงจรรวม (IC) และฮาร์ดดิสก์ไดรฟ์ (HDD) โดยเฉพาะอย่างยิ่งสำหรับ HDD ความจุสูงที่ใช้ในศูนย์ข้อมูลและแอปพลิเคชันคลาวด์คอมพิวติ้ง ซึ่งความต้องการแอปพลิเคชันบิ๊กดาต้านั้น เติบโตอย่างรวดเร็ว ในแง่ของความต้องการของผู้บริโภค การแพร่ระบาดของโควิด-19 ยังช่วยเร่งให้เกิดการทำงานจากที่บ้านและการเรียนรู้ทางไกลอย่างรวดเร็ว ซึ่งส่งผลให้ยอดขายพีซี โน้ตบุ๊ก แท็บเล็ต และสมาร์ทโฟนแข็งแกร่งขึ้น ในขณะเดียวกัน ปัญหาการขาดแคลน IC ที่เป็นปัญหาในอุตสาหกรรม (โดยเฉพาะสำหรับใช้ในการประกอบรถยนต์) น่าจะเริ่มลดน้อยลงในไตรมาส 2/64 เนื่องจากกำลังการผลิตได้เพิ่มขึ้นจากการขยายการลงทุนมากขึ้นจากผู้นำด้านเทคโนโลยี

ภาพรวม

อุตสาหกรรมอิเล็กทรอนิกส์ของไทยได้รับการสนับสนุนอย่างเป็นทางการตั้งแต่ปี 2515 เมื่อรัฐบาลเริ่มดึงดูดเงินทุนจากต่างประเทศผ่านการดำเนินกลยุทธ์การส่งเสริมการลงทุนทั้งทางภาษีและไม่ใช่ภาษีที่บริหารโดยสำนักงานคณะกรรมการส่งเสริมการลงทุน (BOI) ระหว่างปี พ.ศ. 2515 ถึง พ.ศ. 2535 รัฐบาลส่งเสริมอุตสาหกรรมอิเล็กทรอนิกส์ในฐานะผู้มีส่วนสนับสนุนการเติบโตของภาคการส่งออก และส่วนหนึ่งต้องขอบคุณนโยบายของรัฐบาล นักลงทุนต่างชาติเข้ามาในประเทศจำนวนมากขึ้นเพื่อตั้งโรงงานผลิตสำหรับการผลิตวงจรรวม (ไอซี) , แผงวงจรพิมพ์ (PCB), ฮาร์ดดิสก์ไดรฟ์ (HDD), ฟล็อปปี้ดิสก์, มอเตอร์ไฟฟ้า และสายไฟฟ้าและสายเคเบิล ประเทศไทยเป็นเป้าหมายการลงทุนที่น่าสนใจสำหรับผู้เล่นในต่างประเทศ เนื่องจากต้นทุนแรงงานของประเทศค่อนข้างต่ำในขณะนั้น แม้ว่าการดึงดูดให้เป็นเป้าหมายการลงทุนก็ได้รับความช่วยเหลือจาก Plaza Accord ปี 1987[1] ซึ่งนำไปสู่การเพิ่มมูลค่าของ เยน และด้วยเหตุนี้ ผู้ผลิตญี่ปุ่นจำนวนมากจึงย้ายฐานการผลิตไปต่างประเทศ รวมทั้งประเทศไทยด้วย ด้วยการใช้ประโยชน์จากต้นทุนการผลิตที่ต่ำ ที่ตั้งทางภูมิศาสตร์ที่เป็นศูนย์กลางของภูมิภาค และหลังจากการจัดตั้งเขตการค้าเสรีอาเซียน (AFTA) ในปี 2547 ศักยภาพทางเศรษฐกิจที่เพิ่มขึ้นของเขตอาเซียน ทำให้ประเทศไทยสามารถดำเนินการต่อไปได้ เพื่อดึงดูดผู้ผลิตจากต่างประเทศ โดยเฉพาะบริษัทญี่ปุ่น ไต้หวัน และสหรัฐอเมริกา และเมื่อเวลาผ่านไป บริษัทเหล่านี้ได้เพิ่มการลงทุนอย่างต่อเนื่องในโรงงานผลิตที่พวกเขาดำเนินการในประเทศไทย

อย่างไรก็ตาม อุตสาหกรรมอิเล็กทรอนิกส์ทั่วโลกถูกทำเครื่องหมายด้วยการเปลี่ยนแปลงทางเทคโนโลยีอย่างต่อเนื่องซึ่งรบกวนภาคส่วนอย่างต่อเนื่อง สิ่งนี้สร้างสภาพแวดล้อมทางธุรกิจที่ท้าทาย และในภาคส่วนอิเล็กทรอนิกส์ของไทย มีเพียงบริษัทข้ามชาติรายใหญ่หรือผู้เล่นของไทยเท่านั้นที่ร่วมทุนกับสิ่งเหล่านี้ที่สามารถแข่งขันได้สำเร็จในเวทีโลก สิ่งนี้ทำให้การดำเนินงานส่วนใหญ่ของไทยต้องหาที่สำหรับตัวเองในฐานะผู้รับเหมาช่วงในการผลิตและประกอบชิ้นส่วนสำหรับผู้เล่นรายใหญ่ แต่น่าเสียดายที่ผลที่ตามมาคือแรงงานไทยยังคงไร้ทักษะ และผู้เล่นไทยส่วนใหญ่ไม่สามารถเพิ่มมูลค่าด้วยการพัฒนาผลิตภัณฑ์ของตนเอง โดยเฉพาะอย่างยิ่งในกรณีที่เกี่ยวข้องกับการผลิต IC, PCBs, ไดโอด และทรานซิสเตอร์ นอกจากนี้ การเปลี่ยนแปลงในตลาดผลิตภัณฑ์ดิจิทัลเมื่อเร็วๆ นี้หมายความว่าประเภทผลิตภัณฑ์ที่เคยประสบความสำเร็จอย่างโดดเด่นสำหรับประเทศไทยกำลังสูญเสียความสำคัญเมื่อเทียบกับสินค้าอื่นๆ ที่กำลังโดดเด่นกว่าในห่วงโซ่อุปทานทั่วโลก ซึ่งรวมถึงสถานะที่มั่นคง ไดรฟ์ (SSD)[2] และ IC และ PCB บางประเภทที่ใช้ในโน้ตบุ๊ก สมาร์ทโฟน และอุปกรณ์อิเล็กทรอนิกส์ อุตสาหกรรมอิเล็กทรอนิกส์ในประเทศยังได้รับผลกระทบในทางลบจากการพัฒนาเทคโนโลยีสนับสนุนที่ช้าและต้นทุนแรงงานที่สูงขึ้น ผลที่ตามมาก็คือค่าโสหุ้ยที่เพิ่มขึ้น ทำให้อุตสาหกรรมไม่มีการแข่งขันมากขึ้นเมื่อเทียบกับผู้ผลิตในประเทศเพื่อนบ้าน เช่น จีน เวียดนามและมาเลเซีย.

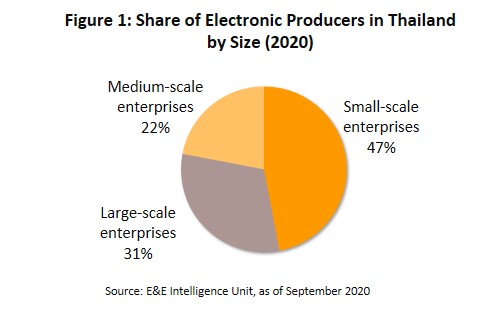

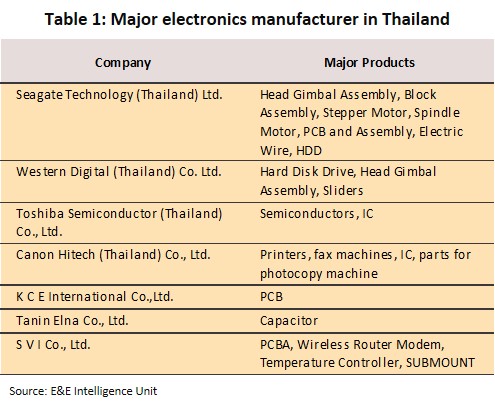

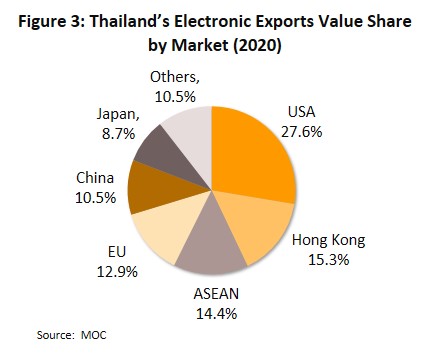

ในปี 2563 มีผู้ผลิตจดทะเบียน 615 รายที่ดำเนินธุรกิจในอุตสาหกรรมอิเล็กทรอนิกส์ของไทย (รูปที่ 1) สิ่งเหล่านี้ถูกแบ่งระหว่างสองกลุ่ม (i) 31% ของจำนวนทั้งหมดจัดอยู่ในประเภทผู้ผลิตขนาดใหญ่ ซึ่งส่วนใหญ่เป็นผู้ผลิตชั้นนำจากต่างประเทศหรือบริษัทร่วมทุนระหว่างบริษัทดังกล่าวกับบริษัทไทย ซึ่งสามารถเข้าถึงทั้งเทคโนโลยีระดับสูงและแหล่งเงินทุน ในต่างประเทศ ได้แก่ Seagate Technology, Western Digital, Toshiba Semiconductor และ Canon HiTech ผู้ผลิตไทย ได้แก่ KCE International, Tanin Elna และ SVI (ตารางที่ 1) ผู้ผลิตรายใหญ่ส่วนใหญ่ในประเทศไทยผลิตไอซี ชิ้นส่วนสำหรับ HDD ไดโอดและทรานซิสเตอร์ เซมิคอนดักเตอร์ ตัวเก็บประจุ ตัวต้านทาน และส่วนประกอบ PCB (ii) ผู้เล่นที่เหลืออีก 69% ในอุตสาหกรรมเป็น SME และมีแนวโน้มที่จะเผชิญกับข้อจำกัดเกี่ยวกับความสามารถในการพัฒนาเทคโนโลยีของตนเอง รวมทั้งต้องแบกรับกับตำแหน่งการเจรจาที่อ่อนแอทั้งในอุตสาหกรรมปลายน้ำและซัพพลายเออร์ ของปัจจัยการผลิตและวัตถุดิบ บริษัทเหล่านี้ส่วนใหญ่ผลิตส่วนประกอบ PCB, ตัวเก็บประจุ, ตัวต้านทาน, ชิ้นส่วนสำหรับเครื่องพิมพ์และ HDD, สายเคเบิล, ชิ้นส่วนและอุปกรณ์คอมพิวเตอร์, ส่วนประกอบสำหรับโทรศัพท์ และอื่นๆ

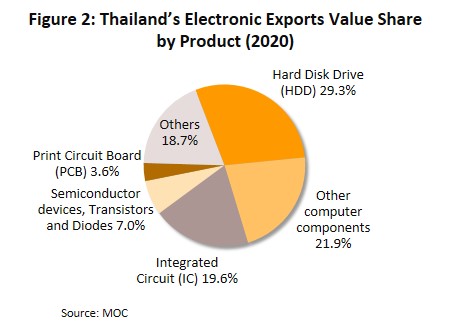

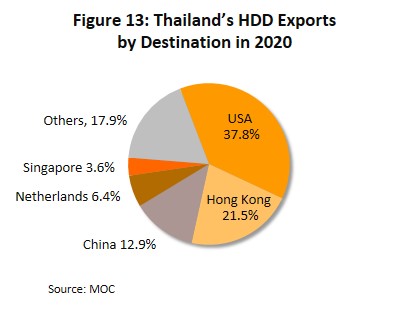

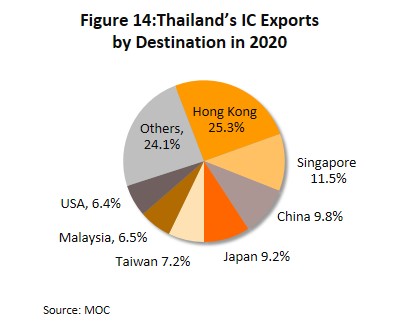

อุตสาหกรรมอิเล็กทรอนิกส์ของไทยมุ่งเน้นที่การส่งออกเป็นหลัก โดยประมาณ 90-95% ของผลผลิตมุ่งสู่ตลาดต่างประเทศ ในส่วนของการส่งออก สินค้าที่สำคัญที่สุดคือ HDD ซึ่งคิดเป็น 29.3% ของมูลค่าการส่งออกอุปกรณ์อิเล็กทรอนิกส์ทั้งหมด (ข้อมูลปี 2020 ถูกต้อง) รองลงมาคือส่วนประกอบ ชิ้นส่วน และอุปกรณ์คอมพิวเตอร์อื่นๆ (21.9% ของการส่งออก) ICs (19.6% ), เซมิคอนดักเตอร์, ทรานซิสเตอร์และไดโอด (7.0%), PCBs (3.6%) และรายการ ‘อื่นๆ’ (18.7%) (รูปที่ 2) ตามมูลค่าแล้ว 27.6% ของการส่งออกขายไปยังตลาดสหรัฐอเมริกา ทำให้เป็นเป้าหมายการส่งออกที่สำคัญที่สุด ตามมาด้วยสหรัฐอเมริกา ฮ่องกง (15.3%) โซนอาเซียน (14.4%) สหภาพยุโรป (12.9%) จีน (10.5%) และญี่ปุ่น (8.7%) (รูปที่ 3) ผลผลิตที่เหลืออีก 5-10% ถูกบริโภคโดยตลาดในประเทศ โดยผลิตภัณฑ์ ‘อื่นๆ’ จะถูกนำไปใช้ในการผลิตสินค้าสำเร็จรูป ได้แก่ อุปกรณ์โทรคมนาคม อุปกรณ์และชิ้นส่วนที่ใช้ในการประกอบรถยนต์ เครื่องใช้ในบ้านและสำนักงาน เครื่องมือแพทย์ และอุปกรณ์ที่ใช้ใน อุตสาหกรรมต่างๆ มากมาย

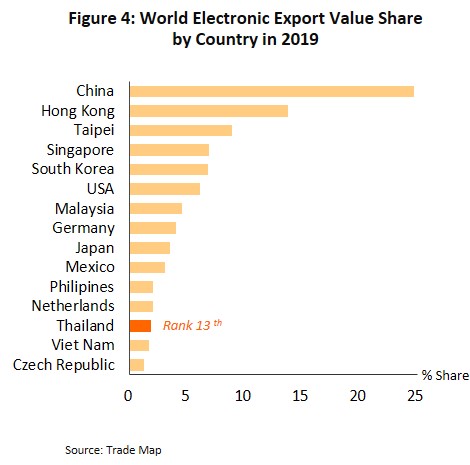

ในปี 2562 ประเทศไทยอยู่ในอันดับที่ 13 ในการจัดอันดับการผลิตอุปกรณ์อิเล็กทรอนิกส์ของโลก แต่สิ่งนี้ทำให้ประเทศไทยมีส่วนแบ่งเพียง 1.8% ของมูลค่าการส่งออกของโลก แหล่งที่มาของการส่งออกอุปกรณ์อิเล็กทรอนิกส์ที่สำคัญที่สุดทั่วโลก ได้แก่ จีน (24.7% ของทั้งหมด) และฮ่องกง (13.8%) รองลงมาคือไต้หวัน สิงคโปร์ เกาหลีใต้ และสหรัฐอเมริกา (รูปที่ 4)

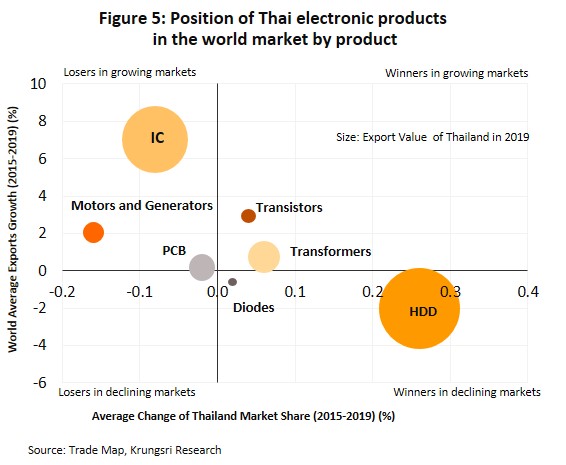

I ในปี 2562 ความสามารถในการแข่งขันของผู้ผลิตอุปกรณ์อิเล็กทรอนิกส์ไทยในตลาดโลกแสดงให้เห็นว่าส่วนแบ่งตลาดโลกของไทยค่อนข้างต่ำและการเติบโตกำลังชะลอตัว สถานการณ์นี้เกิดขึ้นเนื่องจากผู้ผลิตอุปกรณ์อิเล็กทรอนิกส์ส่วนใหญ่ของไทยไม่ได้ลงทุนจำนวนมากในการวิจัยและพัฒนา ซึ่งทำให้พวกเขาไม่สามารถเข้าถึงเทคโนโลยีต้นน้ำได้ ทำให้ผู้เล่นต้องทำหน้าที่เป็นผู้ประกอบหรือเป็นผู้รับจ้างช่วงให้กับแบรนด์ระดับโลกรายใหญ่ แท้จริงแล้ว ในประเทศไทย เป็นแบรนด์ต่างประเทศชั้นนำระดับโลกที่ได้รับการยอมรับอย่างกว้างขวางเพียงไม่กี่แบรนด์ที่ลงทุนในด้านการวิจัยและพัฒนาของตนเองอย่างแท้จริง และการขาดแคลนด้าน R&D นี้หมายความว่า ผู้ผลิตไทยมักจะตอบสนองช้าต่อโลกแห่งเทคโนโลยีที่พัฒนาไปอย่างรวดเร็ว (ผลิตภัณฑ์อิเล็กทรอนิกส์โดยทั่วไปมีวงจรชีวิตผลิตภัณฑ์ที่ค่อนข้างสั้น และเพื่อชดเชยต้นทุนการลงทุนจำนวนมาก ผู้ผลิตจำเป็นต้องผลิตจำนวนมาก) น่าเสียดายที่ผลลัพธ์ของสถานะที่อ่อนแอของประเทศไทยในห่วงโซ่อุปทานอิเล็กทรอนิกส์ทั่วโลกและความสามารถในการแข่งขันของประเทศที่ลดลงทำให้ขณะนี้มีความเสี่ยงเพิ่มขึ้นที่นักลงทุนต่างชาติอาจย้ายโรงงานผลิตไปยังสภาพแวดล้อมทางธุรกิจที่มีพลวัตมากขึ้น (รูปที่ 5)

ต้องปฏิบัติตามข้อกำหนดของผู้ผลิตอุปกรณ์ฐานข้อมูลซอฟต์แวร์คอมพิวเตอร์ในตลาดโลก ซึ่งแน่นอนว่าต้องมีตลาดโลกซึ่งค่อนข้างต่ำและจะต้องมีกำลังวังชา ลงทุนจำนวนมากในการขอความช่วยเหลือ ซึ่งไม่ต้องเสียเวลากับเทคโนโลยีที่ต้นน้ำได้ทำให้ผู้เล่นต้องรับผู้ประกอบหรือเป็นผู้รับจ้างช่วงให้กับแบรนด์ชั้นนำระดับโลกอย่างแท้จริงแล้วประเทศไทยเป็นแบรนด์ต่างประเทศชั้นนำระดับ โลกที่ไม่ต้องเสี่ยงกับแบรนด์ที่ยอมจำนนให้กับเขาจำเป็นต้องคำนึงถึงสิ่งเหล่านี้ R&D ต่อไปนี้ ผู้ผลิตไทยจะสั่งให้ช้าต่อเครือข่ายเทคโนโลยีที่พัฒนาไปบราซิล ( ผลิตภัณฑ์ที่ประกอบด้วยวงจรชีวิตผลิตภัณฑ์ที่สั้นและเพื่อลดต้นทุนจำนวนมากสำหรับผู้ผลิตที่ต้องการผลิตจำนวนมาก) น่าเสียดายที่ผลลัพธ์ของ สถานะที่เจ้าหน้าที่รักษาความปลอดภัยในคำสั่งมอบหมายให้ตรวจสอบข้อมูลทั่วโลกและวิเคราะห์ข้อมูลเปรียบเทียบที่ต้องทำให้แน่ใจว่าได้เพิ่มความเสี่ยงที่ผู้ส่งออกหลักทรัพย์อาจย้ายไปยังเวิร์กช็อปพนักงานที่มีพลวัตมาก ขึ้น (รูปที่ 5)

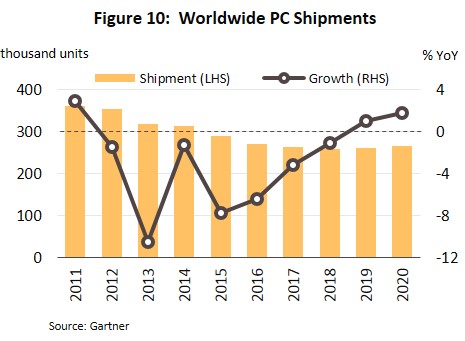

- แนวโน้มอุตสาหกรรม HDD ผันผวนตามการเติบโตของอุตสาหกรรมอิเล็กทรอนิกส์ขั้นปลาย และเนื่องจาก 70% ของ HDD ใช้ในการประกอบคอมพิวเตอร์ส่วนบุคคล (ที่มา: Technavio Insights, 2018) ความต้องการจึงได้รับอิทธิพลอย่างมากจากปริมาณพีซีที่จำหน่ายสู่ตลาด

- ปัจจุบัน HDD ที่ผลิตในไทยกว่า 90% จำหน่ายในตลาดส่งออก โดยรวมแล้ว กลุ่ม HDD คิดเป็นเกือบ 30% ของรายรับทั้งหมดสำหรับการส่งออกที่อุตสาหกรรมอิเล็กทรอนิกส์ของไทยได้รับ อย่างไรก็ตาม การผลิตต้องพึ่งพาการลงทุนจากต่างประเทศเป็นอย่างมาก ซึ่งส่งผลให้อุตสาหกรรมมีการเปลี่ยนแปลงทั้งเศรษฐกิจโลกและนโยบายการลงทุนของผู้ผลิตแต่ละราย ซึ่งมักจะมองหาแหล่งผลิตที่มีต้นทุนต่ำ ปัจจุบัน ต้นทุนแรงงานที่เพิ่มสูงขึ้นในประเทศไทยทำให้ประเทศเสียเปรียบเมื่อเทียบกับประเทศอื่นๆ ในภูมิภาค

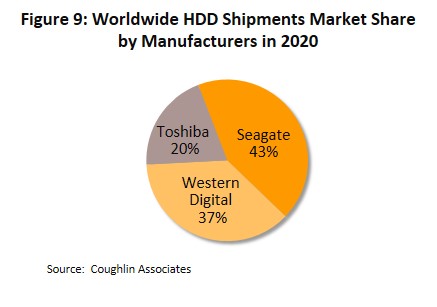

- ในปี 2562 ประเทศไทยครองส่วนแบ่ง 17.1% ของตลาดโลกสำหรับการส่งออก HDD ซึ่งเพียงพอที่จะทำให้ประเทศอยู่ในอันดับที่ 2 ของโลกรองจากจีนซึ่งมีส่วนแบ่ง 26.5% ผู้ผลิต HDD ชั้นนำของโลกสองราย ได้แก่ Western Digital (WD) และ Seagate มีโรงงานผลิตในประเทศไทย

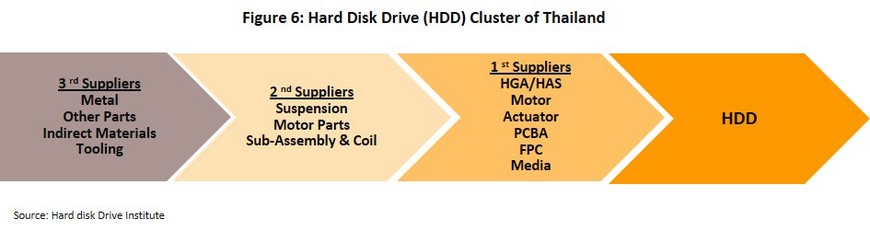

- การผลิต HDD ขึ้นอยู่กับความเชี่ยวชาญด้านเทคโนโลยีในระดับหนึ่งและพนักงานที่มีทักษะพอสมควร และเนื่องจากการลงทุนที่เพิ่มขึ้นในการผลิตในประเทศไทย อุตสาหกรรม HDD ของไทยจึงได้จัดตั้งและพัฒนาเป็นกลุ่มของการผลิต HDD แบบครบวงจร สิ่งเหล่านี้มีอยู่หลายระดับ: (i) ซัพพลายเออร์ระดับที่ 1 ผลิตสินค้าขั้นสุดท้าย (หรือวัสดุทางตรง) เช่น ส่วนประกอบของเฮด-กิมบอล (HGA) และส่วนประกอบของเฮดสแต็ก (HSA) มอเตอร์ ฐานและฝาครอบ แอคทูเอเตอร์ PCBA , FPCs และสื่อ; (ii) ซัพพลายเออร์ชั้นที่ 2 ผลิตส่วนประกอบและชิ้นส่วน (หรือวัสดุทางอ้อม) เช่น ระบบกันสะเทือน ชิ้นส่วนมอเตอร์ ส่วนประกอบย่อย และคอยล์ และ (iii) ซัพพลายเออร์ระดับที่ 3 ผลิตชิ้นส่วนย่อยมากขึ้น ทั้งซัพพลายเออร์ชั้นที่ 1 และชั้นที่ 2 มักจะเป็นผู้ผลิตระหว่างประเทศหรือร่วมทุนกับสิ่งเหล่านี้ ดังนั้นโดยทั่วไปแล้วพวกเขาจึงมีฐานทางการเงินที่ดี สามารถทำการตลาดได้สำเร็จ และมีความสามารถในการพัฒนาผลิตภัณฑ์ที่ตอบสนองความต้องการของตลาด อย่างไรก็ตาม ซัพพลายเออร์ชั้นที่ 3 มักเป็นผู้รับเหมาช่วงของธุรกิจ SME ของไทยซึ่งขาดความเชื่อมโยงทางธุรกิจที่แข็งแกร่ง ดังนั้น จึงประสบปัญหาในการปรับตัวให้เข้ากับสถานการณ์ตลาดที่เปลี่ยนแปลงไป พวกเขามักจะถูกจำกัดด้วยตำแหน่งการเจรจาที่อ่อนแอ ซึ่งทำให้พวกเขาต้องเผชิญแรงกดดันมากเกินไปจากผู้เล่นระดับ 1 และระดับ 2 ที่ใหญ่กว่า (รูปที่ 6)

Integrated Circuits (ICs)

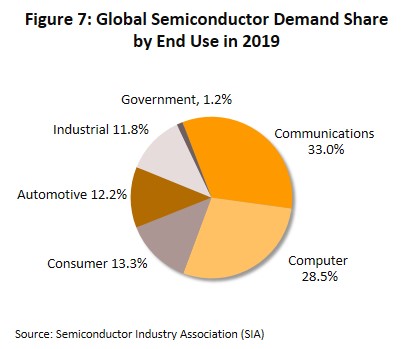

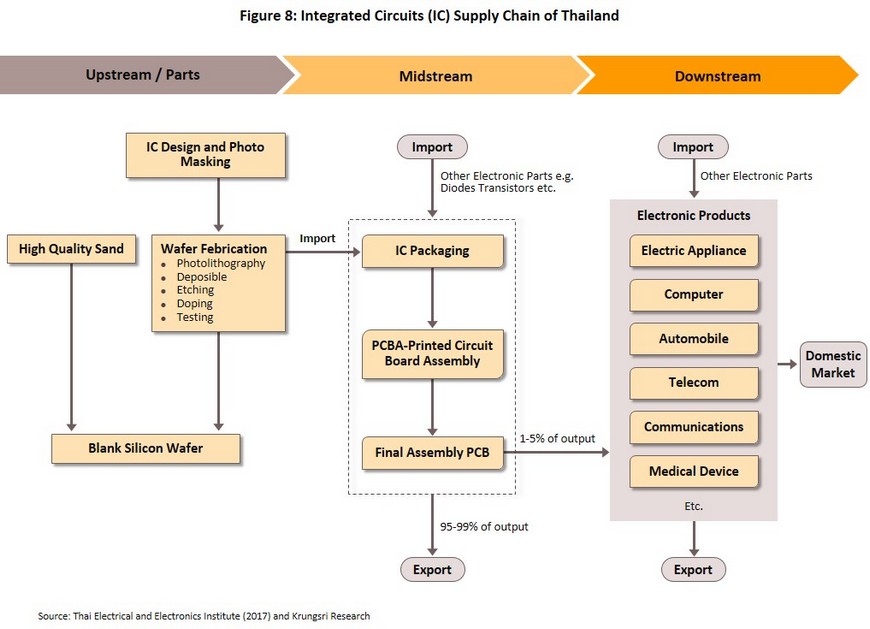

- แนวโน้มการผลิต IC นั้นสอดคล้องกับสถานการณ์ในอุตสาหกรรมเซมิคอนดักเตอร์ (ปัจจัยสำคัญอย่างยิ่งในการผลิต IC) หลังมีแนวโน้มที่จะเคลื่อนตัวไปพร้อมกับการเติบโตของเศรษฐกิจโลกและโดยเฉพาะอย่างยิ่งในอุตสาหกรรมที่เกี่ยวข้อง (รูปที่ 7) รวมถึงแนวโน้มการลงทุนในเทคโนโลยีใหม่ในภาคส่วนอิเล็กทรอนิกส์ที่กว้างขึ้น ด้วยเหตุนี้ สภาวะเศรษฐกิจโลกที่ผันผวนและความก้าวหน้าทางเทคโนโลยีอย่างรวดเร็ว โดยเฉพาะสินค้าอิเล็กทรอนิกส์สำหรับผู้บริโภค เช่น สมาร์ทโฟน โน้ตบุ๊ก จึงเป็นปัจจัยสำคัญในการกำหนดทิศทางการเปลี่ยนแปลงของอุตสาหกรรมไอซีทั้งโลกและไทย

- การผลิต IC ของไทยเกือบทั้งหมดสำหรับตลาดส่งออก (โดยปริมาณ 95-99% ของผลผลิตของไทยจำหน่ายไปยังตลาดต่างประเทศ) ดังนั้น เงื่อนไขทางธุรกิจส่วนใหญ่ถูกกำหนดโดยการผสมผสานระหว่างสถานะของเศรษฐกิจโลกและนโยบายของแต่ละบริษัทเกี่ยวกับการตั้งศูนย์การผลิตที่มีต้นทุนต่ำในต่างประเทศและการตั้งสถานที่ผลิตในท้องถิ่นเพื่อเป็นก้าวสำคัญในการเจาะตลาดในภูมิภาค อย่างไรก็ตาม ปัจจัยในประเทศก็ส่งผลกระทบต่อตลาดเช่นกัน โดยเฉพาะอย่างยิ่งจากการใช้กลยุทธ์ส่งเสริมการลงทุนเพื่อดึงดูดการลงทุนโดยตรงจากต่างประเทศซึ่งดำเนินมาหลายปีแล้ว

- ผู้ผลิตไอซีรายใหญ่ในประเทศไทย ได้แก่ Hana Microelectronics, Stars Microelectronics, Maxim Integrated Products, Microchip Technology และ Rohm Integrated Systems ส่วนใหญ่เป็นบริษัทระหว่างประเทศหรือบริษัทร่วมทุนกับบริษัทลูกของผู้ผลิตรายใหญ่ในต่างประเทศ เช่น บริษัทอเมริกัน Intel, AMD, Freescale, IBM และ Spansion, Siemens และ Infineon ของเยอรมัน, ST Microelectronics ของฝรั่งเศส และ Sony ของญี่ปุ่น โตชิบา เรเนซาส และฟูจิตสึ ผู้เล่นเหล่านี้พร้อมที่จะเข้าถึงแหล่งเงินทุน เป็นผู้เชี่ยวชาญในด้านเทคโนโลยีที่เกี่ยวข้อง และดำเนินการวิจัยและพัฒนาผลิตภัณฑ์ใหม่ของตนเอง ในทางตรงกันข้าม 30% ของการผลิตไอซีในประเทศไทยทั้งหมดเป็นของผู้ผลิตไอซีที่มีคนไทยเป็นเจ้าของ ซึ่งส่วนใหญ่เป็นเอสเอ็มอีที่รับเหมาช่วงให้กับผู้เล่นรายใหญ่

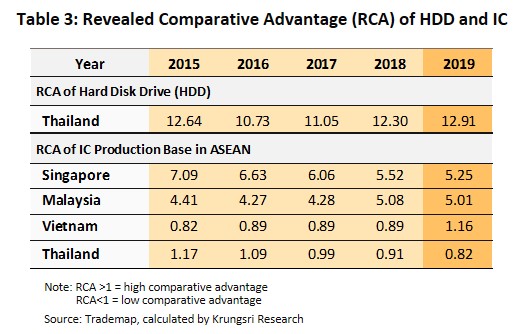

- ผู้ประกอบการ IC ของไทยมักไม่สามารถเข้าถึงเทคโนโลยีต้นน้ำได้ เนื่องจากการวิจัยและพัฒนาที่จำเป็นสำหรับสิ่งนี้อาจมีค่าใช้จ่ายสูง ดังนั้นผู้ผลิตไทยจึงต้องพึ่งพาการนำเข้าวัสดุและเทคโนโลยีในระดับสูงแทน ด้วยภูมิหลังนี้ ผู้เล่นไทยส่วนใหญ่จึงครองตำแหน่งกลางในห่วงโซ่อุปทานระดับโลก โดยเน้นที่กระบวนการที่ใช้แรงงานมาก เช่น การบรรจุ IC อย่างไรก็ตาม ข้อได้เปรียบของไทยในฐานะผู้ให้บริการแรงงานต้นทุนต่ำกำลังลดลงอย่างช้าๆ ในขณะที่ประเทศไทยค่อนข้างไม่ประสบความสำเร็จในการพัฒนาแรงงานและความรู้ที่จำเป็นในการเลื่อนขึ้นสู่ห่วงโซ่คุณค่า ซึ่งแตกต่างจากคู่แข่งในเอเชียอื่นๆ ของประเทศ เช่น จีน ไต้หวัน สิงคโปร์ และประเทศมาเลเซีย ส่งผลให้ความสามารถในการแข่งขันของไทยลดลง และมีความเป็นไปได้ที่บริษัทต่างชาติอาจปรับแผนการลงทุนโดยการย้ายโรงงานผลิตไปยังแหล่งผลิตที่น่าสนใจและต้นทุนต่ำกว่าในภูมิภาค ในปี 2562 ประเทศไทยมีส่วนแบ่งในตลาดโลกสำหรับการส่งออกไอซีเพียง 1.1% โดยมูลค่า ทำให้ประเทศอยู่ในอันดับที่ 14 ของโลก

Situation

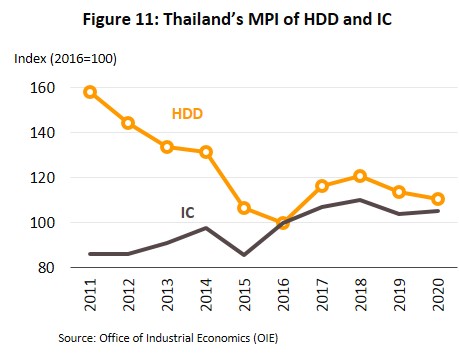

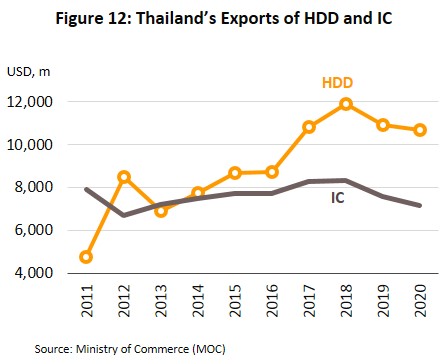

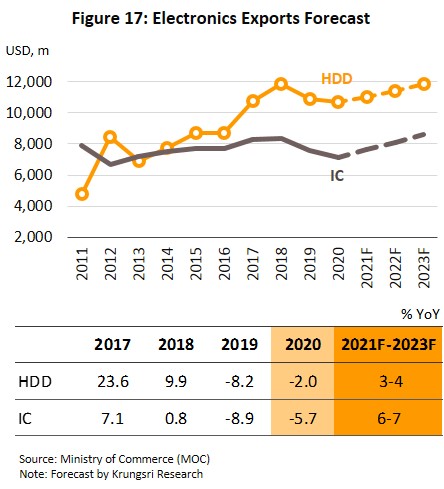

อุตสาหกรรมอิเล็กทรอนิกส์ของไทยพึ่งพาการส่งออกเป็นอย่างมาก และขณะนี้ประเทศนี้มีผู้ผลิตจากต่างประเทศจำนวนมาก แม้ว่าอุตสาหกรรมนี้จะมีโชคไม่ตรงกันก็ตาม ในช่วงปี 2554-2562 ในขณะที่มูลค่าการส่งออก HDD เติบโตเฉลี่ย 10.9% ต่อปี ส่วน IC หดตัวในอัตรา 0.5% ต่อปี (ตัวเลขเป็นอัตราการเติบโตต่อปีแบบทบต้น)

- Growth in the value of exports of HDDs has outpaced that of other product categories in the electronics industry thanks to continuous investment in in-country HDD production that has established Thailand as a major supplier of world markets. Changes in the fortunes of HDD producers over the past decade are outlined below.

- 011-2019: ในช่วงปลายปี 2011 การผลิต HDD ของไทยหยุดชะงักอย่างรุนแรงจากเหตุการณ์น้ำท่วมใหญ่ในกรุงเทพฯ และภาคกลางของประเทศไทย สิ่งนี้ทำให้การผลิตและการจัดส่ง HDD และชิ้นส่วนต้องหยุดลงเกือบทั้งหมด และเนื่องจากประเทศนี้เป็นแหล่ง HDD หลักของโลกในขณะนั้น อุปทานสู่ตลาดโลกจึงตึงตัวขึ้นอย่างมาก ในการตอบสนอง ผู้ผลิตพยายามกระจายการผลิตไปทั่วโซนอาเซียน เนื่องจากพวกเขาพยายามลดความเสี่ยงของการหยุดชะงักของอุปทานในอนาคต (เช่น จากภัยธรรมชาติอื่น ๆ) ที่อาจเกิดขึ้นจากความเข้มข้นมากเกินไปในพื้นที่ใดพื้นที่หนึ่ง ดังนั้น โตชิบาจึงขายกำลังการผลิต HDD ในไทยทั้งหมดให้กับ Western Digital (WD) และย้ายไปยังฟิลิปปินส์แทน ในขณะที่ WD ย้ายกำลังการผลิตบางส่วนไปยังมาเลเซีย ซึ่งส่งผลให้ดัชนีการผลิต HDD (MPI) ของประเทศไทยในปี 2554 ตกต่ำลงเหลือ 2016 อย่างไรก็ตาม อุปสงค์ที่แข็งแกร่งซึ่งแซงหน้าการเติบโตของอุปทานและราคาที่สูงขึ้นซึ่งได้รับคำสั่งจากไดรฟ์รุ่นใหม่ที่มีความจุสูง ช่วยดึงมูลค่าการส่งออกไปในทิศทางตรงกันข้าม ต่อจากนี้ ในปี 2560-2562 สภาพแวดล้อมทางธุรกิจสำหรับผู้ผลิต HDD ดีขึ้นอีกครั้ง เนื่องจาก WD และ Seagate (ซึ่งมีส่วนแบ่งการตลาดทั่วโลกรวมกัน 80% ตามมูลค่า รูปที่ 9) เปลี่ยนแนวทางและตัดสินใจใช้ประเทศไทยเป็นที่ตั้งหลักในการผลิต HDD เพื่อส่งออกโดยปิดโรงงานในมาเลเซียและจีนและเพิ่มกำลังการผลิตในไทยแทน น่าเสียดายที่ในขณะที่สถานการณ์ด้านอุปทานดีขึ้น แต่ความต้องการ HDD ทั่วโลกกลับลดลง ยอดขายพีซีทั่วโลกลดลงอย่างต่อเนื่องระหว่างปี 2555-2561 เนื่องจากพนักงานออฟฟิศเปลี่ยนไปใช้โน้ตบุ๊กมากขึ้น และผู้บริโภคใช้เวลากับสมาร์ทโฟนและแท็บเล็ตมากขึ้น ซึ่งใช้ SSD ไม่ใช่ HDD ผู้ผลิต HDD ได้พยายามอย่างเต็มที่เพื่อต่อสู้กับแนวโน้มเหล่านี้ โดยพัฒนา HDD แบบไฮบริดน้ำหนักเบาที่มีคุณสมบัติใกล้เคียงกับ SSD สำหรับใช้ในโน้ตบุ๊กและแท็บเล็ต ตลอดจนผลิต HDD ความจุสูงสำหรับใช้ในแอปพลิเคชันคลาวด์คอมพิวติ้ง และการเคลื่อนไหวเหล่านี้ได้ช่วย ผู้เล่นไทยรักษาส่วนแบ่งการตลาดไว้

- พ.ศ. 2563: MPI สำหรับอุตสาหกรรม HDD ลดลง 2.8% ซึ่งสอดคล้องกับมูลค่าการส่งออกที่ลดลง 2.0% เป็น 10,700 ล้านเหรียญสหรัฐ แม้ว่าจะเป็นที่น่าสังเกตว่าการส่งออก HDD ยังคงสูงกว่า 10,000 ล้านเหรียญสหรัฐในช่วง 4 ปีที่ผ่านมา สิ่งนี้ได้รับแรงหนุนจากผลกระทบของ COVID-19 ต่อเศรษฐกิจโลกและความต้องการ HDD ที่ลดลง โดยยอดขายพีซีทั่วโลก (ซึ่งส่วนใหญ่ยังคงใช้ HDD) เติบโตเพียง 1.8% ในปี 2020 เทียบกับ 22.5% ที่เพิ่มขึ้นในปี 2020 จำนวนโน้ตบุ๊กที่จำหน่ายทั่วโลก (ที่มา: Trend Force, มกราคม 2021) ความแตกต่างในความต้องการนี้อธิบายได้จากความต้องการที่มากขึ้นสำหรับโน้ตบุ๊กที่ผู้บริโภคแสดงเมื่อทำงานจากที่บ้านหรือเรียนรู้ทางออนไลน์

- The impacts of the past decade on Thai IC manufacturers are described below.

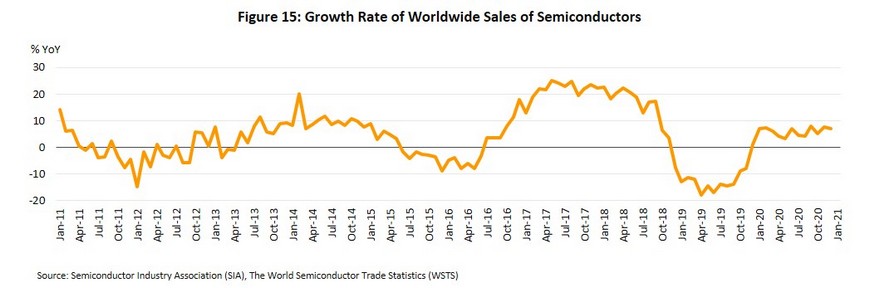

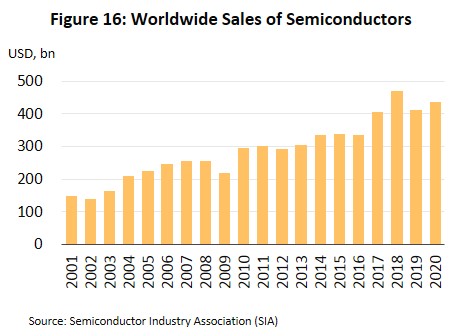

- พ.ศ. 2554-2562: เช่นเดียวกับผู้ผลิต HDD อุตสาหกรรม IC ของไทยได้รับผลกระทบอย่างหนักจากอุทกภัยในปี 2554 และการผลิตต้องหยุดชะงักลงบางส่วน ผลผลิตกลับมาฟื้นตัวได้ช้าอีกครั้ง กระตุ้นให้ผู้ซื้อบางส่วนเปลี่ยนไปจัดหาสินค้าจากซัพพลายเออร์ในประเทศอื่น ในขณะที่เศรษฐกิจโลกที่อ่อนตัวลงทำให้ตลาดโลกสำหรับไอซีลดลง โดยเฉพาะในจีน เมื่อพิจารณาจากสิ่งนี้ การส่งออกไอซีในปี 2554 ลดลง 1.9% และจากนั้นอีก 15.4% ในปี 2555 ตลาดดีดตัวขึ้นเป็นการเติบโต 7.9% ในปี 2556 แต่ก็ชะลอตัวอีกครั้งก่อนที่จะกลับด้าน โดยลดลงเหลือ 4.0%, 3.0% และ -1.2 % ของแต่ละปี 2014, 2015 และ 2016 ความปั่นป่วนนี้ขับเคลื่อนโดยปัจจัยหลัก 2 ประการ: (i) สภาวะที่เปลี่ยนแปลงอย่างรวดเร็วสำหรับอุตสาหกรรมอิเล็กทรอนิกส์ ซึ่งกระตุ้นให้ผู้ผลิตใช้ความระมัดระวังมากขึ้นในสต็อกของอินพุต รวมถึงการถือครองเซมิคอนดักเตอร์ ด้วยเหตุนี้ ยอดขายเซมิคอนดักเตอร์ทั่วโลกจึงเติบโตในอัตราเฉลี่ยต่อปีที่ 3.4% ในช่วงปี 2557-2559 เทียบกับ 9.3% ในช่วงปี 2553-2556 (ii) ผู้ผลิตไอซีและชิ้นส่วนประกอบบางราย รวมถึงผู้ซื้อรายใหญ่บางรายของไอซีในอุตสาหกรรมอิเล็กทรอนิกส์ได้ย้ายการผลิตจากประเทศไทยไปยังประเทศอื่น[3] ในปี 2560 ถึง 2562 แนวโน้มของผู้ผลิตไอซีไทยติดตามความเคลื่อนไหวในตลาดโลกสำหรับเซมิคอนดักเตอร์ ในปี 2560 และ 2561 อุปกรณ์อิเล็กทรอนิกส์ได้ผ่านช่วงเวลาที่เฟื่องฟูเนื่องจากเศรษฐกิจโลกเติบโตขึ้นและการเชื่อมต่ออินเทอร์เน็ตก็แพร่หลาย จากนั้นจึงกระตุ้นความต้องการอุปกรณ์อิเล็กทรอนิกส์ ช่วยให้ตลาดเซมิคอนดักเตอร์ฟื้นขึ้นเมื่อระดับสต็อกเพิ่มขึ้นสูงสุดเป็นประวัติการณ์ในปี 2561 (รูปที่ 15) อย่างไรก็ตาม ในปี 2019 ยอดขายเซมิคอนดักเตอร์ได้รับผลกระทบจากสงครามการค้าระหว่างสหรัฐฯ และจีน[4] และผลกระทบดังกล่าวในวงกว้างต่อเศรษฐกิจโลกและความต้องการผลิตภัณฑ์อิเล็กทรอนิกส์ ด้วยเหตุนี้ มูลค่าการส่งออกไอซีของไทยจึงผ่านช่วงเวลาที่ไร้เสถียรภาพ โดยเพิ่มขึ้น 7.1% ในปี 2560 และเพียง 0.8% ในปี 2561 ก่อนจะหดตัว 8.9% ในปี 2562

- ปี 2563: การผลิตไอซีของไทยประสบปัญหาตลอดทั้งปี เนื่องจาก MPI ของอุตสาหกรรมเพิ่มขึ้นเพียง 1.0% และมูลค่าการส่งออกไอซีลดลง 5.7% เป็น 7.16 พันล้านเหรียญสหรัฐ ผู้ผลิตได้รับผลกระทบจากการหยุดชะงักของห่วงโซ่อุปทานเนื่องจากการแพร่ระบาด เนื่องจากหลายประเทศ รวมถึงจีน เกาหลีใต้ และคู่ค้ารายอื่น ๆ บังคับใช้การล็อกดาวน์ชั่วคราวซึ่งลดผลผลิตและทำให้การขนส่งสินค้ามีปัญหา โดยเฉพาะอย่างยิ่งในไตรมาส 4/20 เซมิคอนดักเตอร์ (ส่วนประกอบหลักในการผลิตไอซี) ก็ยากขึ้นในการจัดหาเนื่องจากความต้องการอุปกรณ์อิเล็กทรอนิกส์พุ่งสูงขึ้นอย่างรวดเร็วทั้งจากการทำงานที่บ้านและการเรียนออนไลน์ ดังนั้น เมื่อพิจารณาจากปริมาณแล้ว การกระจายเซมิคอนดักเตอร์ทั่วโลกจึงเพิ่มขึ้น 6.0% ในปี 2020 (เทียบกับที่ลดลง 12.3% ในปี 2019) แต่การขยายอุปทานเพื่อตอบสนองสิ่งนี้เป็นกระบวนการที่ช้าและใช้เงินทุนสูง

Outlook

แนวโน้มของผู้ผลิตอุปกรณ์อิเล็กทรอนิกส์ของไทยโดยทั่วไปน่าจะดีขึ้นในช่วง 3 ปีตั้งแต่ปี 2564 ถึง 2566 เนื่องจากความต้องการเพิ่มขึ้นพร้อมกับการฟื้นตัวของเศรษฐกิจโลก (IMF มองว่าการเติบโตทั่วโลกจะสูงถึง 5.5% ในปี 2564 และ 4.2% ในปี 2565) เงื่อนไขทางธุรกิจที่ดีขึ้นจะได้รับความช่วยเหลือจากการใช้มาตรการกระตุ้นเศรษฐกิจอย่างกว้างขวางในหลายประเทศ และความสำเร็จในการตามล่าหาวัคซีนป้องกันโควิด-19 หลังจากได้รับอนุมัติแล้ว การเปิดตัวโครงการฉีดวัคซีนแห่งชาติตั้งแต่ช่วงใกล้ปี 2020 จะช่วยยับยั้งการแพร่ระบาดและลดผลกระทบทางเศรษฐกิจจากการปิดตัวลง ในขณะที่ความต้องการสินค้าอิเล็กทรอนิกส์ที่เพิ่มขึ้นในช่วงที่มีการล็อกดาวน์ได้หายไป สินค้าคงคลังทั่วโลกหมดลง และความจำเป็นในการเติมพื้นที่คลังสินค้าที่ว่างเปล่านี้จะป้อนเข้าสู่การผลิตที่แข็งแกร่งขึ้น แนวโน้มสำหรับแต่ละส่วนของ HDD และ IC แสดงไว้ด้านล่าง

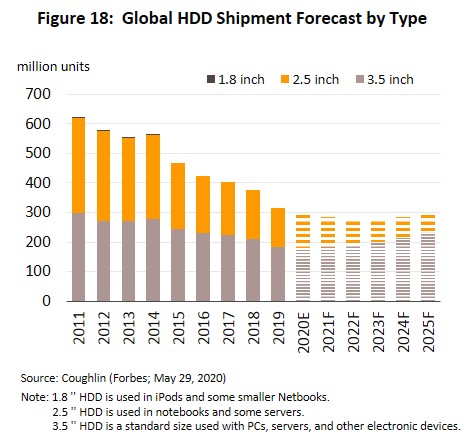

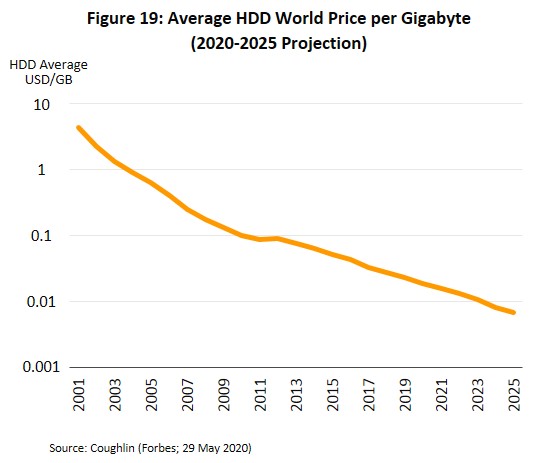

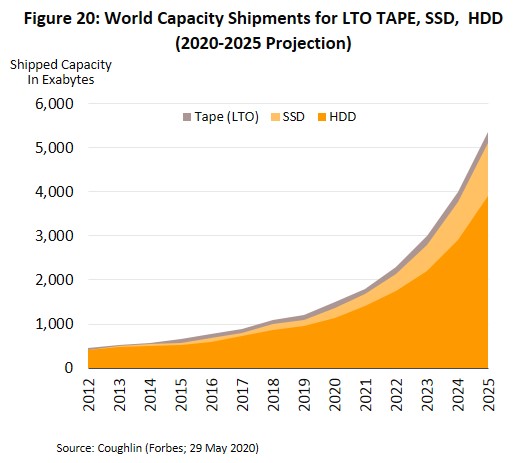

- ในช่วงสามปีตั้งแต่ปี 2564-2566 ผลผลิต HDD ของผู้ผลิตไทยมีแนวโน้มเติบโตเล็กน้อย แม้ว่ามูลค่าการส่งออกจะเพิ่มขึ้นเฉลี่ย 3.0-4.0% ต่อปี ส่วน HDD จะเพิ่มขึ้นจากปัจจัยสองประการ (i) ความต้องการ HDD ขนาด 3.5 นิ้วความจุสูงจะยังคงแข็งแกร่งขึ้นสำหรับการใช้งานในคลาวด์คอมพิวติ้งและแอพพลิเคชั่นศูนย์ข้อมูล โดย HDD จะถูกใช้เพื่อจัดเก็บข้อมูลจำนวนมหาศาลที่ใช้ในการวิเคราะห์บิ๊กดาต้า ตลาดนี้กำลังเติบโตอย่างแข็งแกร่งซึ่งได้รับการยกระดับจากการระบาดของโควิด-19 และก้าวต่อไปในการใช้บริการคลาวด์คอมพิวติ้งซึ่งจำเป็นต่อการขยายตัวอย่างกะทันหันของการทำงานจากที่บ้านและการเรียนรู้ทางไกล[5] (ii) ผู้ผลิต HDD กำลังพัฒนาเทคนิคใหม่ๆ อย่างต่อเนื่องเพื่อยืดอายุการทำงานของ HDD และขยายความจุในการจัดเก็บข้อมูล และความก้าวหน้าอย่างรวดเร็วในด้านเหล่านี้กำลังช่วยลดราคาของ HDD ต่อหน่วยจัดเก็บข้อมูล เทคโนโลยีการผลิตและการจัดเก็บใหม่เหล่านี้อาศัยความก้าวหน้าที่หลากหลาย รวมถึงฮาร์ดไดรฟ์ที่ใช้ก๊าซฮีเลียม[6] การบันทึกด้วยแผ่นแม่เหล็ก (SMR)[7] การบันทึกด้วยแม่เหล็กช่วยด้วยความร้อน (HAMR)[8] และการบันทึกด้วยคลื่นแม่เหล็กช่วยด้วยคลื่นไมโครเวฟ (MAMRs) )[9]. เมื่อรวมกันแล้วสิ่งเหล่านี้น่าจะช่วยให้ผู้เล่นชาวไทยสามารถรักษาส่วนแบ่งในตลาดส่งออก HDD ไว้ได้ อย่างไรก็ตาม กระแสลมจำนวนมากจะจำกัดช่องว่างสำหรับการเติบโตในส่วนของ HDD (i) ความต้องการ HDD เพื่อใช้ในการประกอบพีซีมีแนวโน้มลดลงทั่วโลก และ IDC (กันยายน 2563) คาดการณ์ว่าในปี 2564-2566 จำนวนพีซีที่ขายทั่วโลกจะลดลง 2.0-4.0% ต่อปี (ii) ผู้ผลิต HDD จะต้องต่อสู้กับการแข่งขันที่สูงขึ้นจากผลิตภัณฑ์ทางเลือก โดยเฉพาะอย่างยิ่ง SDD ที่สามารถใช้แทน HDD ขนาด 1.8 นิ้ว (ปัจจุบันเลิกผลิตแล้ว) และ 2.5 นิ้วที่พบในโน้ตบุ๊กและอุปกรณ์อิเล็กทรอนิกส์พกพาอื่นๆ . ในส่วนเหล่านี้ SDD จึงเข้ามาแทนที่ HDD (รูปที่ 18) ในขณะที่เทปไดร์ฟยังคงใช้สำหรับการจัดเก็บข้อมูลหรือสำรองข้อมูลต้นทุนต่ำอย่างถาวรในสถานการณ์ที่ค่าใช้จ่ายมีความสำคัญมากกว่าหรือการเข้าถึงไม่บ่อยนัก เช่น ในบางเซิร์ฟเวอร์และ กรณีการใช้งานคลาวด์คอมพิวติ้ง (รูปที่ 20)

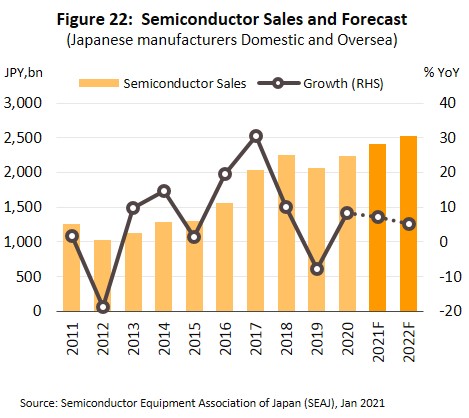

- แนวโน้มของผู้ผลิตไอซีในช่วงปี 2564 ถึง 2566 นั้นค่อนข้างสดใส และคาดว่ามูลค่าการส่งออกจะกลับมาเติบโตเฉลี่ยปีละ 6.0-7.0% ซึ่งสอดคล้องกับการคาดการณ์จาก World Semiconductor Trade Statistics (WSTS) ว่ายอดขายเซมิคอนดักเตอร์ในตลาดโลกจะเพิ่มขึ้น 8.4% ในปี 2564 หลังจากเติบโต 6.0% ในปี 2563 (รูปที่ 21) สมาคมอุปกรณ์เซมิคอนดักเตอร์แห่งประเทศญี่ปุ่น (SEAJ) ยังเห็นมูลค่าตลาดของอุปกรณ์การผลิตเซมิคอนดักเตอร์ที่จำหน่ายโดยบริษัทญี่ปุ่นทั้งในญี่ปุ่นและต่างประเทศเพิ่มขึ้น 7.3% ในปี 2564 และ 5.2% ในปี 2565 ซึ่งเพิ่มขึ้นแล้ว 8.2% ในปี 2563 (รูปที่ 22) สภาพแวดล้อมทางธุรกิจในเชิงบวกนี้จะได้รับการสนับสนุนจาก: (i) กระแสของการทำงานและการเรียนรู้ที่บ้านที่หลั่งไหลมาจากมาตรการล็อกดาวน์ระดับประเทศ ซึ่งส่งผลให้มีความต้องการอุปกรณ์อิเล็กทรอนิกส์สำหรับผู้บริโภคมากขึ้น เช่น พีซี โน้ตบุ๊ก แท็บเล็ต เกมคอนโซล และสมาร์ทโฟน; และ (ii) ผลกระทบของเมกะเทรนด์ทางเทคโนโลยีทั่วโลก: (a) การพัฒนาเทคโนโลยียานยนต์ โดยเฉพาะอย่างยิ่งยานยนต์ไฟฟ้าและยานยนต์อัตโนมัติ จะมาพร้อมกับความต้องการซอฟต์แวร์ที่มากขึ้น ซึ่งจะต้องใช้ IC จำนวนมากขึ้น ( มากถึง 150 เมื่อเทียบกับ 40 ในรถสมัยใหม่มาตรฐาน); และ (b) สมาร์ทโฟนรุ่นใหม่ที่รองรับ 5G ใช้ IC ประมาณ 40% มากกว่าอุปกรณ์ 4G ที่เทียบเท่ากัน การเปิดตัวเทคโนโลยี 5G คาดว่าจะเร่งตัวในไม่ช้า โดยเฉพาะในประเทศที่พัฒนาแล้ว ดังนั้นการลงทุนทั่วโลกในโครงสร้างพื้นฐานของเครือข่าย 5G จึงคาดว่าจะเพิ่มขึ้น 19% ในปี 2564 (ที่มา: Gartner, กรกฎาคม 2563) การเติบโตในเครือข่าย 5G นี้จะกระตุ้นการเริ่มใช้อินเทอร์เน็ตของสิ่งต่างๆ และจะป้อนความต้องการที่แข็งแกร่งขึ้นสำหรับสินค้าอิเล็กทรอนิกส์โดยทั่วไปและสำหรับ IC โดยเฉพาะ ในด้านลบ ตลาดเพิ่งถูกขัดขวางจากการขาดแคลนอุปทานของไอซี ซึ่งเกิดจากอุปสงค์ที่เร่งตัวขึ้นในช่วงปลายปี 2563 แต่สิ่งนี้น่าจะบรรเทาลงตั้งแต่ไตรมาส 2/2564 เนื่องจากการลงทุนที่แข็งแกร่งเริ่มแปลเป็นการขยายกำลังการผลิตในประเทศต่างๆ เป็นผู้นำเทคโนโลยี (กรอบที่ 1)

กล่องที่ 1

การขาดแคลนไอซีน่าจะเริ่มลดลงตั้งแต่ไตรมาส 2/64 เป็นต้นไป เนื่องจากการลงทุนที่แข็งแกร่งขึ้นและการขยายกำลังการผลิตในประเทศผู้นำด้านเทคโนโลยี

การขาดแคลน IC และชิปที่สร้างปัญหาให้กับตลาดตั้งแต่ปลายปี 2020 เกิดจากอุปสงค์ทั่วโลกที่เพิ่มขึ้นอย่างกะทันหัน ซึ่งเกิดจากปัจจัยหลัก 2 ประการ: (i) การระบาดของ COVID-19 และความต้องการล็อกดาวน์และสังคมที่ตามมา มาตรการรักษาระยะห่างส่งผลให้การทำงานและการศึกษาทางไกลเพิ่มขึ้น และด้วยเหตุนี้ ความต้องการอุปกรณ์อิเล็กทรอนิกส์ของผู้บริโภคจึงพุ่งสูงขึ้น (ii) การพัฒนาอุปกรณ์อิเล็กทรอนิกส์ใหม่ที่รองรับ 5G และรถยนต์อัจฉริยะไปพร้อมๆ กันกำลังผลักดันให้ความต้องการ IC เพิ่มขึ้นอย่างมาก อย่างไรก็ตาม นอกเหนือจากการหยุดชะงักของอุปสงค์แล้ว ปัจจัยด้านอุปทานยังส่งผลกระทบต่อตลาดด้วย (i) เอาต์พุตของเซมิคอนดักเตอร์ ซึ่งเป็นอินพุตหลักในการผลิตไอซี ไม่เพียงพอต่อความต้องการ และเนื่องจากการผลิตชิป (ตั้งแต่การกัดซิลิกอนจนถึงการผลิตแผ่นเวเฟอร์) เป็นกระบวนการที่ต้องใช้เทคนิคสูง การแก้ไขสถานการณ์นี้ด้วยการขยายโรงงานที่มีอยู่หรือสร้างโรงงานใหม่จึงใช้เวลานานขึ้นและใช้เงินจำนวนมาก (ii) มีผู้เล่นเพียงไม่กี่คนเท่านั้นที่มีทรัพยากรและความเชี่ยวชาญทางเทคนิคในการผลิตชิปในปริมาณมาก ด้วยเหตุนี้ สัดส่วนที่สำคัญของกำลังการผลิตทั่วโลกจึงถูกควบคุมโดยบริษัทเพียงสองแห่ง ได้แก่ Taiwan Semiconductor Manufacturing (TSMC) ซึ่งเป็นบริษัทสัญชาติไต้หวันที่มีส่วนแบ่งตลาด ICs ทั่วโลกถึง 54% และ Global Foundries ซึ่งเป็นบริษัทของสหรัฐอเมริกาที่มีตลาด 11% แบ่งปัน (BottomLiner 2016) (iii) ผู้ผลิตอุปกรณ์อิเล็กทรอนิกส์และโรงงานประกอบรถยนต์บางรายพยายามป้องกันความเสี่ยงจากการขาดแคลนโดยการกักตุนอุปกรณ์ IC อย่างไรก็ตาม วิจัยกรุงศรีคาดว่าปัญหาเหล่านี้จะเริ่มคลี่คลายลงในไตรมาส 2/64 มุมมองนี้ได้รับการสนับสนุนโดยการวิเคราะห์ที่ดำเนินการโดย HIS Markit ในเดือนมกราคม 2021 ซึ่งคาดการณ์ว่าการขาดแคลน IC ที่ใช้ในการประกอบรถยนต์จะลดการผลิตทั่วโลกลง 672,000 คันในปี 2021 หรือเพียง 0.73% ของผลผลิตทั่วโลกในปี 2019 (91.8 ล้านคัน) และนั่น ข้อจำกัดด้านอุปทานจะเริ่มผ่อนคลายในเดือนกุมภาพันธ์ถึงมีนาคม เนื่องจากผู้ผลิตไอซีในหลายประเทศเพิ่มการผลิต ในช่วงต้นปี 2564 รัฐบาลในประเทศที่มีอุตสาหกรรมเทคโนโลยีในประเทศที่สำคัญ (เช่น จีน ไต้หวัน สหรัฐอเมริกา และญี่ปุ่น) ตอบสนองต่อปัญหาการขาดแคลนชิปโดยสนับสนุนการลงทุนเพิ่มเติมในการขยายกำลังการผลิตเซมิคอนดักเตอร์และ IC ในประเทศ บริษัทที่ได้รับผลกระทบ ได้แก่ Semiconductor Manufacturing International (SMI) ซึ่งเป็นผู้ผลิต ICs รายใหญ่ที่สุดของจีน ซึ่งเพิ่มกำลังการผลิตอีก 45,000 ชิป/เดือน และ TSMC และ United Microelectronics Corporation (UMC) จากไต้หวัน ซึ่งเพิ่มกำลังการผลิต 60% และ 50% ตามลำดับ ผลผลิตที่เป็นไปได้ (ที่มา: The Loadstar, ลิงค์ข่าวห่วงโซ่อุปทาน, สหราชอาณาจักร, กุมภาพันธ์ 2564) ผู้นำด้านเทคโนโลยีกำลังลงทุนในสิ่งอำนวยความสะดวกที่จำเป็นในการผลิตเซมิคอนดักเตอร์รุ่นที่สามที่ทำจากซิลิคอนคาร์ไบด์และแกลเลียมไนไตรด์ วัสดุพิมพ์เหล่านี้มีคุณสมบัติทางกายภาพและเคมีเฉพาะตัวที่ทำให้ชิปเหมาะสำหรับการใช้งานที่ใช้เทคโนโลยีขั้นสูงบางอย่าง เช่น ในรถยนต์ไฟฟ้า และการผลิตเหล่านี้จะเริ่มในปี 2564 (ที่มา: Aljazeera.com) ที่โรงงานที่ดำเนินการโดยบริษัทต่างๆ รวมถึง CREE (สหรัฐฯ), Sumitomo Electric Industries (ญี่ปุ่น), Sanan Optoelectronics (จีน) และ Electronics Technology Group (จีนด้วย) ในบรรดาประเทศกลุ่มเดียวกัน โดยเฉพาะอย่างยิ่งในสหรัฐอเมริกาและจีน ความพยายามกำลังดำเนินการเพื่อเพิ่มความมั่นคงในการจัดหาโดยการจัดหาไอซีจากซัพพลายเออร์ที่หลากหลายมากขึ้น ดังนั้นจึงยังคงรักษาแหล่งสำรองชุดหนึ่งในประเทศต่างๆ นอกจากนี้ รัฐบาลเหล่านี้ยังเพิ่มศักยภาพของซัพพลายเออร์ในประเทศให้ดำรงตำแหน่งผู้นำระดับโลกด้วยการดึงดูดผู้ผลิต IC ชั้นนำ (เช่น TSMC) ให้ลงทุนในโรงงานผลิตใหม่ในรูปแบบของความร่วมมือระหว่างภาครัฐและเอกชน (ที่มา: Bloomberg, มกราคม 2021 “ โลกต้องพึ่งพาไต้หวันอย่างอันตรายสำหรับสารกึ่งตัวนำ”)

Krungsri Research view

รายได้ของผู้ผลิตอุปกรณ์อิเล็กทรอนิกส์ของไทยคาดว่าจะกลับมาเติบโตในช่วงปี 2564-2566 โดยได้รับแรงหนุนจากการฟื้นตัวของเศรษฐกิจโลกที่จะสนับสนุนความต้องการที่แข็งแกร่งขึ้นและจากการพัฒนาเทคโนโลยีใหม่ตามกระแสโลก

- ผู้ผลิต HDD และส่วนประกอบ: สำหรับผู้เล่นในกลุ่มนี้ รายได้ควรแข็งแกร่งขึ้นตามความต้องการในตลาดส่งออก ยอดขาย HDD ความจุสูงจะเพิ่มขึ้นตามการเติบโตของคลาวด์คอมพิวติ้ง และด้วยนวัตกรรมทางเทคโนโลยีที่ต่อเนื่องจะช่วยให้ผู้เล่นชาวไทยรักษาส่วนแบ่งตลาดไว้ได้ อย่างไรก็ตาม ผู้ผลิตจะต้องเผชิญกับแรงกดดันด้านลบต่อการเติบโตของรายได้ ซึ่งเป็นผลมาจากยอดขายพีซีทั่วโลกที่ลดลงอย่างต่อเนื่อง และผลกระทบจากความต้องการ HDD รวมถึงแนวโน้มที่เพิ่มขึ้นของ SSD ที่จะใช้แทน HDD ผู้เล่นที่ดำเนินการในฐานะผู้รับเหมาช่วงจะต้องพัฒนากระบวนการผลิตให้สอดคล้องกับเทคโนโลยีที่เปลี่ยนแปลงอย่างรวดเร็ว และสิ่งนี้อาจเรียกร้องให้มีระดับการลงทุนที่เพิ่มขึ้นซึ่งจะส่งผลให้ต้นทุนการผลิตสูงขึ้น น่าเสียดาย เนื่องจากผู้รับเหมาช่วงส่วนใหญ่พบว่าตัวเองอยู่ในสถานะการต่อรองที่อ่อนแอ ความสามารถในการส่งต่อค่าโสหุ้ยที่สูงขึ้นจึงถูกจำกัด และด้วยเหตุนี้ อาจทำให้อัตรากำไรลดลง

- ผู้ผลิตไอซีและส่วนประกอบ: มูลค่าการส่งออกไอซีคาดว่าจะเพิ่มขึ้นอย่างต่อเนื่องจากยอดขายเซมิคอนดักเตอร์ที่แข็งแกร่ง ซึ่งอาจเป็นผลมาจากการแพร่ระบาดของโควิด-19 และการเพิ่มขึ้นของความต้องการสินค้าอิเล็กทรอนิกส์ โดยเฉพาะอย่างยิ่งสินค้าที่เชื่อมต่อกับอินเทอร์เน็ตของสิ่งต่างๆ และแอปพลิเคชันศูนย์ข้อมูล นอกจากนี้ การพัฒนารถยนต์อัจฉริยะและเทคโนโลยี 5G กำลังก้าวไปข้างหน้าอย่างรวดเร็ว และเมื่อสิ่งเหล่านี้แพร่หลายมากขึ้น (เหตุการณ์ที่กำลังดำเนินอยู่ พิจารณาจากการเพิ่มขึ้นของการลงทุนทั่วโลกในเครือข่าย 5G ที่วางแผนไว้และจะต้องเป็นไปตาม เพิ่มขึ้นในแอปพลิเคชัน IoT) ความต้องการสินค้าอิเล็กทรอนิกส์และโดยเฉพาะอย่างยิ่ง IC จะมีแนวโน้มเพิ่มขึ้น แม้จะมีปัจจัยบวกเหล่านี้ ผู้ผลิตไอซีและผู้รับเหมารายย่อยของไทยก็จำเป็นต้องยกเครื่องสายการผลิตของตน เนื่องจากต้องปรับตัวให้เข้ากับภูมิทัศน์ทางเทคโนโลยีที่เปลี่ยนแปลงอย่างรวดเร็วและต่อเนื่อง รวมถึงความต้องการที่มากขึ้นสำหรับไอซีที่ซับซ้อนมากขึ้น ซึ่งจะเป็นการเพิ่มต้นทุนการลงทุน ในขณะเดียวกัน ผู้ผลิต IC ของไทยซึ่งมีแนวโน้มจะเป็นผู้รับเหมาช่วงที่เน้นการดำเนินงานที่ใช้แรงงานเข้มข้น กำลังต้องต่อสู้กับการแข่งขันที่รุนแรงขึ้นจากประเทศต่างๆ เช่น เวียดนาม ซึ่งมีต้นทุนแรงงานต่ำกว่าไทย และกำลังปรับปรุงการผลิตในประเทศของตนมากขึ้นเรื่อยๆ ทำให้ความสามารถในการแข่งขันและรายได้ของไทยมีความเสี่ยงที่จะถูกกัดเซาะ

- ผู้ผลิต PCBs และส่วนประกอบ: รายได้มีแนวโน้มเพิ่มขึ้นตามมูลค่าการส่งออกที่สูงขึ้น การเปลี่ยนแปลงทางเทคโนโลยีจะส่งผลกระทบต่อการพัฒนาสินค้าต่างๆ เช่น รถยนต์ อิเล็กทรอนิกส์ เครื่องจักร และเครื่องใช้อิเล็กทรอนิกส์ ซึ่งจะกลายเป็นส่วนหนึ่งของเครือข่ายอัจฉริยะที่เปิดใช้งานปัญญาประดิษฐ์มากขึ้น ซึ่งเชื่อมโยงถึงกันผ่านอินเทอร์เน็ตของสิ่งต่างๆ สิ่งนี้จะกระตุ้นความต้องการ PCB ที่แข็งแกร่งขึ้นตามธรรมชาติ แต่ในขณะเดียวกัน กลุ่มนี้จะเผชิญกับความท้าทายชุดเดียวกันกับผู้เล่นที่เผชิญหน้าในส่วนอื่น ๆ ของอุตสาหกรรม ดังนั้น การมีส่วนร่วมของไทยในห่วงโซ่อุปทานโลกจึงมีแนวโน้มที่จะอยู่ในรูปของงานรับเหมาช่วงที่ใช้แรงงานเข้มข้น แต่ค่าแรงงานของไทยกลับสูงขึ้น ทำให้ต้นทุนสูงขึ้น และทำให้ความได้เปรียบทางการแข่งขันของประเทศลดลงเมื่อเทียบกับผู้เล่นในจีน เวียดนาม และฟิลิปปินส์ ค่าแรงงานน่าสนใจกว่า

[1] The Plaza Accord was agreed in 1985 and aimed to address the global consequences of the depreciation of the yen, which had led to a significant rise in Japanese exports and thus to trade imbalances worldwide. In response to this, the other G5 nations (the US, the United Kingdom, Germany, and France) pushed for an increase in the value of the yen, but this raised production costs for Japanese manufacturers. These were thus incentivized to relocate outside the country as they looked to retain their competitive advantage by slashing their overheads.

[2] SSDs are a type of data storage device. These are composed of a controller chip and the memory storage material itself, which allows the SSD to act as a kind of flash memory. This differs from HDDs, since the latter store data on a magnetic platter, and this difference allows SSDs to be lighter, faster and more hard-wearing than the HDDs that they are slowly replacing

[3] Sanyo Semiconductor moved production to the Philippines, Maxon Systems relocated its mobile phone parts production to Cambodia and LG Electronics shifted production of flat-screen TVs to Vietnam.

[4] The US hiked customs duties on imports of Chinese ICs and semiconductors from 10% to 25% with effect from August 2018. China responded to this by mirroring these increases in the duty placed on imports of US ICs and semiconductors from September 2018.

[5] Gartner forecasts (September 2020) that investment in infrastructure-as-a-service (laaS), a type of cloud computing service, will have grown by 13.4% in 2020 to a total value of USD 51.4 billion, and will then expand by another 27.6% to USD 64.3 billion in 2021.

[6] Helium hard drives contain helium in place of air inside the drive mechanism, which then increases the efficiency of the spindle motor that drives the magnetic platter, cutting power consumption by 49% and reducing the drive’s temperature by an average of 4 degrees Celsius. In addition, a helium atmosphere reduces disk vibration, allowing disks to be packed closer together and raising the maximum number of platters to 8 from the current limit of 5. As such, disk capacity can be substantially improved.

[7] Shingled magnetic recording (SMR) works by recording data in tracks on the surface of the magnetic disk that are smaller than standard and that overlap slightly in the manner of roofing shingles (from which the technique takes its name). By using this technique, individual disks can now store up to 1.4 TB per square inch.

[8] Heat-assisted magnetic recording (HAMR) uses a laser on the read-write head to temporarily heat the surface of the drive (manufactured from an FePt platinum alloy). This makes the disk material much more sensitive to magnetic effects and this then increases the disk capacity to 5 TB per square inch, but because the technique requires that the disk be heated to 400 degrees Celsius, its lifespan is substantially reduced.

[9] Microwave-assisted magnetic recording (MAMR) uses a spin-torque oscillator (STO) to direct a microwave to the surface of the drive that then encodes data magnetically on the disk. This allows data to be recorded more tightly and boosts capacity to 4 TB per square inch.

- pakgonhttps://pakgon.com/th/author/pakgon/

- pakgonhttps://pakgon.com/th/author/pakgon/

- pakgonhttps://pakgon.com/th/author/pakgon/

- pakgonhttps://pakgon.com/th/author/pakgon/