ตลาดเครื่องมือแพทย์ในประเทศจะขยายตัวจนถึงปี 2564 ในอัตราใกล้เคียงปีก่อนหน้า ในขณะที่การส่งออกจะยังคงเติบโตอย่างแข็งแกร่ง และแม้ว่าความรุนแรงของการติดเชื้อโควิด-19 ระลอกที่ 3 ของไทยจะปิดตลาดชั่วคราว สำหรับการท่องเที่ยวเชิงการแพทย์และลดจำนวนผู้ป่วยในประเทศที่ต้องการการรักษาในสภาวะที่ไม่รุนแรงลงอย่างมาก ความต้องการวัสดุสิ้นเปลืองแบบใช้ครั้งเดียว (เช่น ถุงมือยาง หน้ากากอนามัย กระบอกฉีดยา สายสวน และสายสวน) ยังคงมีแนวโน้มสูงขึ้นทั้งในประเทศและการส่งออก ตลาด

ภายในปี 2565 และ 2566 ความต้องการอุปกรณ์ทางการแพทย์ที่เกี่ยวข้องกับการดูแลสุขภาพและสุขอนามัยจะเพิ่มขึ้นทั้งในและต่างประเทศ โดยมีปัจจัยสนับสนุนจาก: (i) อัตราการเจ็บป่วยที่เพิ่มขึ้นเนื่องจากความชุกของโรคไม่ติดต่อที่เพิ่มขึ้น; (ii) การฟื้นตัวของจำนวนผู้ป่วยต่างชาติที่เข้ามารับการรักษาในประเทศไทย (การเข้ารับการรักษาลดลง -97% ในปี 2564) (iii) การลงทุนอย่างต่อเนื่องในโรงพยาบาลโดยผู้ให้บริการด้านการแพทย์ของภาคเอกชน; (iv) ความสนใจด้านสุขภาพและความงามที่เพิ่มขึ้นของผู้บริโภคทั่วโลก รวมถึงในประเทศไทย; (v) ความต้องการอย่างต่อเนื่องในตลาดส่งออกหลักของไทยสำหรับเครื่องมือและอุปกรณ์ทางการแพทย์ โดยเฉพาะอย่างยิ่งสำหรับถุงมือยางและเข็มฉีดยา/เข็มฉีดยา และ (vi) นโยบายของรัฐบาลที่ต้องการส่งเสริมให้ประเทศไทยเป็นศูนย์กลางการแพทย์ระดับนานาชาติ อย่างไรก็ตาม จุดอ่อนของผู้เล่นไทยในการพัฒนาแอพพลิเคชั่นและผลิตภัณฑ์ไฮเทคหมายความว่า ในบางประเภทผลิตภัณฑ์ ประเทศต้องพึ่งพาผลิตภัณฑ์ที่มาจากต่างประเทศแล้วนำเข้า และ/หรือจัดหาโดยโรงงานต่างประเทศที่ตั้งโรงงานผลิตในประเทศไทย และ สถานการณ์ดังกล่าวมีแนวโน้มที่จะกระตุ้นให้เกิดการแข่งขันที่รุนแรงขึ้นภาพรวม

ภาคส่วนอุปกรณ์การแพทย์มีทั้งอุปกรณ์ทางการแพทย์และอุปกรณ์ทางการแพทย์[1] ถือเป็นอุตสาหกรรมที่มีมูลค่าสูง คิดเป็น 1.2% ของ GDP[2] ในปี 2020 ภาคส่วนนี้เติบโตอย่างต่อเนื่องควบคู่กับจำนวนผู้ป่วยและประชากรสูงอายุที่เพิ่มขึ้น เนื่องจากผลิตภัณฑ์ถือเป็นสิ่งจำเป็นในการดำรงชีวิต ภาคส่วนนี้จึงมีความยืดหยุ่นต่อการเปลี่ยนแปลงของสภาวะเศรษฐกิจ

เครื่องมือแพทย์และเครื่องมือแพทย์สามารถแบ่งออกตามการใช้งานได้ 3 ประเภท

1) อุปกรณ์แบบใช้ครั้งเดียวใช้ในการรักษาทางการแพทย์ทั่วไปและปกติไม่ใช่เทคโนโลยีขั้นสูง สิ่งของเหล่านี้ควรทิ้งหลังการใช้งาน ตัวอย่าง ได้แก่ เข็มฉีดยา เข็มฉีดยา ท่อ สายสวน สายสวน ถุงมือแบบใช้แล้วทิ้ง และสิ่งของบางอย่างที่ใช้ในทางทันตกรรมหรือจักษุวิทยา

2) เครื่องมือแพทย์ที่มีความทนทานโดยปกติจะมีอายุการใช้งานอย่างน้อยหนึ่งปี ตัวอย่าง ได้แก่ ชุดปฐมพยาบาล รถเข็น เตียงทางการแพทย์ อุปกรณ์ทางเทคนิคที่ใช้ในการแพทย์ การผ่าตัดและทันตกรรม เครื่องมือวินิจฉัยทางไฟฟ้า และเครื่องเอ็กซเรย์ 3) น้ำยาและชุดทดสอบ รวมถึงอุปกรณ์ที่ใช้ในการวินิจฉัยโรคและอาการต่างๆ ตัวอย่างการทดสอบที่ดึงมาจากผู้ป่วย เช่น ตรวจกรุ๊ปเลือดก่อนล้างไต ตรวจครรภ์ ตรวจหาการติดเชื้อเอชไอวี

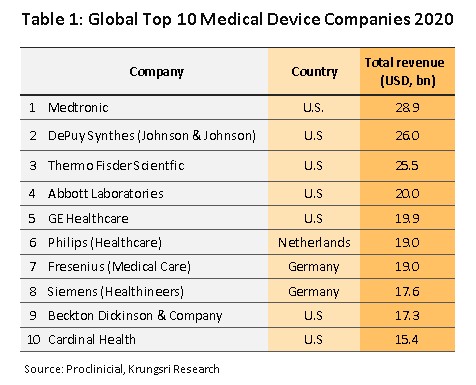

ผู้ผลิตอุปกรณ์การแพทย์ที่สำคัญที่สุดในโลกคือสหรัฐอเมริกา ดังนั้นประเทศนี้จึงมีรายได้จากการจำหน่ายอุปกรณ์การแพทย์ของประเทศต่างๆ มากที่สุด (ตารางที่ 1) แม้ว่าโรงงานผลิตที่ดำเนินการโดยบริษัทของสหรัฐฯ จะกระจายตัวไปตามพื้นที่ทางภูมิศาสตร์ แต่ผลผลิตจากสิ่งเหล่านี้จะเน้นไปที่ผลิตภัณฑ์ที่มีมูลค่าสูง เช่น อุปกรณ์การวินิจฉัยด้วยไฟฟ้า อุปกรณ์ที่ใช้ในการตั้งค่าการรักษากระดูกและข้อ เครื่องเอ็กซ์เรย์ และอุปกรณ์ทันตกรรม นอกจากนี้ ผู้ผลิตชาวดัตช์และเยอรมันยังได้รับการยกย่องในด้านคุณภาพของผลิตภัณฑ์ที่ทันสมัยอีกด้วย โดยเฉพาะอย่างยิ่งผู้ผลิตรายหลังได้รับคำชื่นชมจากนวัตกรรมกระบวนการผลิตอย่างต่อเนื่อง ภายในเอเชีย เมื่อมีบทบาทในฐานะศูนย์กลางนวัตกรรมชั้นนำของโลก ญี่ปุ่นได้รับการยอมรับอย่างกว้างขวางว่าเป็นผู้นำในอุตสาหกรรมอุปกรณ์การแพทย์ ในขณะที่ผู้เล่นในจีนและโซนอาเซียนมักจะให้ความสำคัญกับการผลิตวัสดุสิ้นเปลืองมากกว่า ในประเทศเหล่านี้ จำเป็นต้องนำเข้าเครื่องใช้ที่มีเทคโนโลยีสูง ส่วนใหญ่มักจะมาจากสหรัฐอเมริกา เยอรมนี และญี่ปุ่น

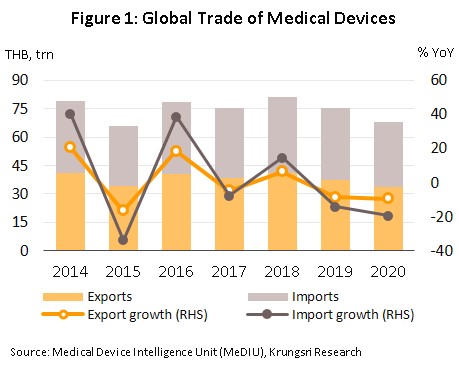

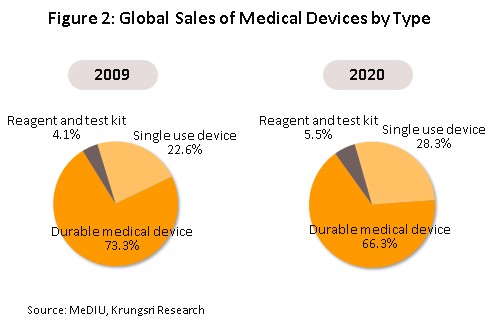

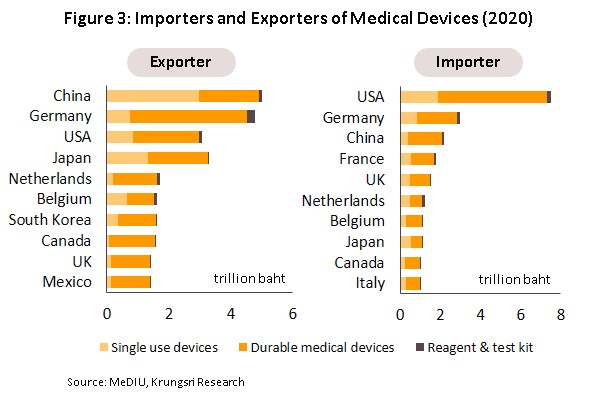

ในปี 2563 มูลค่าการซื้อขายเครื่องมือแพทย์ในตลาดโลก (รวมการนำเข้าและส่งออก) หดตัวลง 9.7% จากปี 2562 (รูปที่ 1) การแพร่กระจายของการระบาดของโรคโควิด-19 ทำให้มีความต้องการอุปกรณ์ทางการแพทย์ที่จำเป็น สินค้าจะถูกจัดลำดับความสำคัญเพื่อรองรับตลาดในประเทศ โดยสินค้าเหล่านี้ส่วนใหญ่เป็นสินค้าคงทนซึ่งมีสัดส่วนถึง 66.3% ของการค้าโลกทั้งหมด (รูปที่ 2) แต่มูลค่าในตลาดโลกกลับหดตัวลงถึง 20.5% อย่างไรก็ตาม ความต้องการอุปกรณ์ป้องกันยังคงเพิ่มขึ้นตามความต้องการที่สูงขึ้น ส่งผลให้อุปกรณ์แบบใช้ครั้งเดียว (28.3%) และน้ำยาและชุดทดสอบ (5.5%) เพิ่มขึ้น 23.8% YoY และ 20.5% YoY ตามลำดับ ด้านการส่งออก ในตลาดโลก ผู้ส่งออกอุปกรณ์การแพทย์รายใหญ่ในปี 2563 (รูปที่ 3) คือจีน (14.7% ของการส่งออกอุปกรณ์การแพทย์ทั่วโลก) โดยกำหนดเป้าหมายเป็นอุปกรณ์แบบใช้ครั้งเดียว ตามด้วยเยอรมนี (14.1%) สหรัฐอเมริกา (9.8%) และญี่ปุ่น (6.8%) ในปี 2562 ผู้ส่งออกรายใหญ่ที่สุดของโลกคือเยอรมนี (14.1%) ตามมาด้วยสหรัฐอเมริกาและญี่ปุ่นที่เน้นอุปกรณ์การแพทย์ที่มีความทนทาน ผู้นำเข้ารายใหญ่ที่สุดคือสหรัฐอเมริกา (22.1% ของการนำเข้าอุปกรณ์การแพทย์ทั่วโลก) ตามมาด้วยเยอรมนี (8.8%) จีน (6.5%) และฝรั่งเศส (5.2%) ประเทศไทยเป็นผู้ส่งออกเครื่องมือแพทย์อันดับที่ 19 ของโลก (1.2%) และนำเข้าเครื่องมือแพทย์อันดับที่ 32 (0.5%)

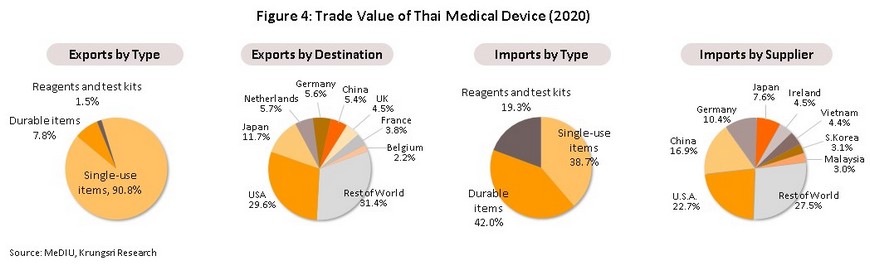

การส่งออกเครื่องมือแพทย์ของไทยส่วนใหญ่เป็นอุปกรณ์แบบใช้ครั้งเดียว (เช่น ถุงมือยาง ถุงมือยางทางการแพทย์ สายสวนและท่อทางการแพทย์ เข็มฉีดยาและเข็มฉีดยา ผ้าพันแผลและผ้าพันแผล) ซึ่งคิดเป็นร้อยละ 90.0 ของมูลค่าการส่งออก ตลาดส่งออกที่สำคัญของไทยคือสหรัฐอเมริกา รองลงมาคือญี่ปุ่น เนเธอร์แลนด์ และเยอรมนี ผู้ผลิตและผู้ส่งออกในประเทศไทยส่วนใหญ่เป็นบริษัทที่ต่างชาติเป็นเจ้าของโดยใช้ประเทศไทยเป็นฐานการผลิตเพื่อส่งออกไปยังภูมิภาคอื่นเช่น ญี่ปุ่น สหรัฐอเมริกา และฝรั่งเศส เมื่อพิจารณาจากการนำเข้าแล้ว ส่วนใหญ่เป็นสินค้าคงทนทางการแพทย์และอุปกรณ์แบบใช้ครั้งเดียว (รวมกัน 80.7% ของมูลค่าการนำเข้าทั้งหมด) เช่น เครื่องอัลตราซาวนด์ เครื่องเอ็กซเรย์ เครื่องตรวจคลื่นไฟฟ้าหัวใจ (ECG) และเครื่องตรวจคลื่นไฟฟ้าสมอง (EEG) และอุปกรณ์ทางจักษุวิทยา แหล่งนำเข้าที่สำคัญ ได้แก่ สหรัฐอเมริกา จีน เยอรมนี และญี่ปุ่น (รูปที่ 4)

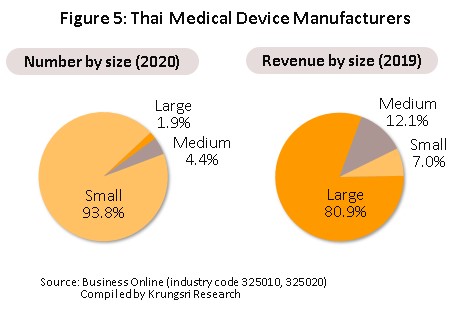

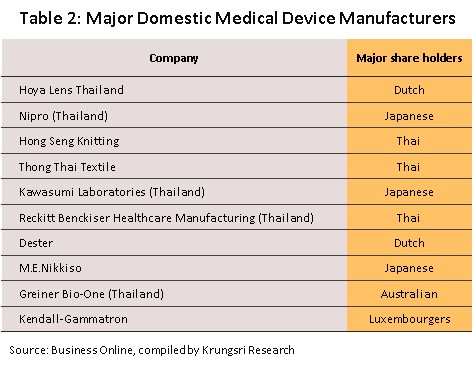

ผู้ผลิตเครื่องมือแพทย์ 965 ราย[3] จดทะเบียนกับกรมพัฒนาธุรกิจการค้า[4] (ข้อมูล ณ เดือนมิถุนายน 2564) ในจำนวนนี้ 98.0% เป็น SMEs ซึ่งมีส่วนแบ่งรายได้รวม 19.1% อีก 2.0% เป็นผู้ผลิตรายใหญ่ซึ่งมีสัดส่วน 80.9% ของรายได้รวม (2019; รูปที่ 5) ส่วนใหญ่ (ผู้ผลิตรายใหญ่) เป็นบริษัทข้ามชาติ (MNCs) ได้แก่ Nipro (ประเทศไทย) Hoya Optics (ประเทศไทย) และ Kawasumi Laboratories (ประเทศไทย) (ตารางที่ 2) ขณะเดียวกัน มีผู้นำเข้าเครื่องมือแพทย์ขึ้นทะเบียนแล้วกว่า 2,000 ราย จากข้อมูลของสำนักงานคณะกรรมการอาหารและยา

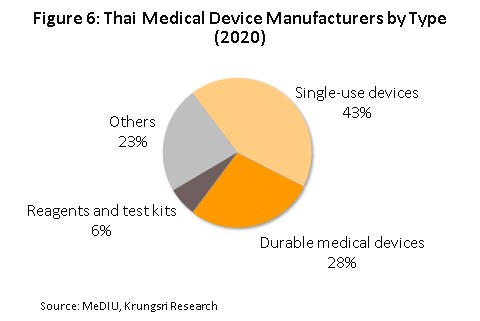

เครื่องมือแพทย์ส่วนใหญ่ที่ผลิตในประเทศไทยไม่จำเป็นต้องใช้เทคโนโลยีที่ซับซ้อน ผลผลิตขั้นต้นคือสินค้าพื้นฐานที่ใช้วัตถุดิบ เช่น ยางและพลาสติกที่หาได้จากตลาดภายในประเทศ 70% ของการผลิตทั้งหมดมีเป้าหมายเพื่อการส่งออก ผู้ผลิตอาจจำแนกตามการใช้ผลิตภัณฑ์สำเร็จรูป: 1) อุปกรณ์แบบใช้ครั้งเดียว: จำนวนผู้ผลิตในกลุ่มนี้คิดเป็นประมาณ 43% ของจำนวนผู้ผลิตอุปกรณ์การแพทย์ทั้งหมด (รูปที่ 6) เพิ่มขึ้นจาก 39% ในปี 2562 ผลิตภัณฑ์ที่มีศักยภาพสูงและแข่งขันได้ในระดับโลก ได้แก่ ถุงมือยาง/ ถุงมือแพทย์ เพราะไม่ต้องใช้เทคโนโลยีซับซ้อน ประเทศไทยยังเป็นผู้ผลิตยางพารารายใหญ่ของโลก (วัตถุดิบหลักในการผลิต) ดังนั้นถุงมือยางที่ผลิตจึงเป็นตลาดเป้าหมายส่งออกคิดเป็นร้อยละ 90 ของยอดขายถุงมือยางทั้งหมด ผลิตภัณฑ์ที่มีศักยภาพในการแข่งขันสูงอื่นๆ ได้แก่ สายสวนและหลอดฉีดยาซึ่งบางส่วนทำจากพลาสติก

2) อุปกรณ์ทางการแพทย์ที่ทนทาน: ประมาณ 28% ของผู้ผลิตอุปกรณ์การแพทย์ทั้งหมดจัดอยู่ในประเภทนี้ สินค้าที่มีความสำคัญต่อการผลิตและส่งออก ได้แก่ เตียงผู้ป่วย โต๊ะตรวจ และรถเข็น เนื่องจากผู้ผลิตไม่ต้องการเทคโนโลยีการผลิตขั้นสูง

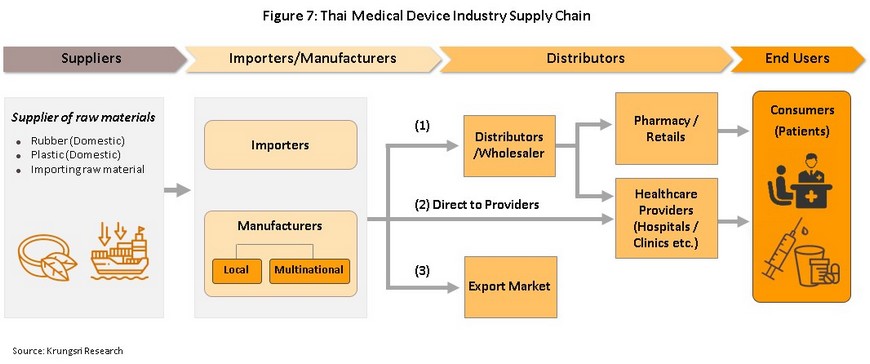

3) น้ำยาและชุดทดสอบ: มีผู้ผลิตเพียง 6% ในอุตสาหกรรมที่ผลิตสิ่งเหล่านี้ และส่วนใหญ่เป็นบริษัทร่วมทุนกับบริษัทข้ามชาติที่ต้องการเข้าสู่ตลาดในประเทศไทย ผลิตภัณฑ์ประกอบด้วยชุดตรวจเบาหวาน โรคไต และตับอักเสบ ระหว่างปี 2558-2562 การส่งออกน้ำยาและชุดทดสอบของไทยเพิ่มขึ้นมากกว่า 10 เท่า[5] ช่องทางการจัดจำหน่ายของผู้ผลิตและผู้นำเข้าแสดงในรูปที่ 7 1) การจำหน่ายไปยังบริษัทตัวกลาง ตัวแทน หรือร้านค้า ได้แก่ การกระจายไปยังบริษัทที่อยู่ในเครือข่ายการค้าเดียวกันกับผู้ผลิตหรือผู้นำเข้า หรือไปยังร้านค้าทั่วไปเพื่อพยายามเข้าถึงลูกค้าเป้าหมายทั่วประเทศ ผู้เล่นในกลุ่มนี้มักมีความรู้ด้านการดูแลสุขภาพและสามารถใช้ประโยชน์จากช่องทางการจัดจำหน่ายที่หลากหลาย

2) การกระจายโดยตรงไปยังผู้ให้บริการด้านสุขภาพ ได้แก่ การกระจายไปยังโรงพยาบาลและคลินิกของรัฐและเอกชน การขายเครื่องมือแพทย์ให้กับโรงพยาบาลของรัฐดำเนินการตามกระบวนการจัดซื้อจัดจ้างของภาครัฐ กระทรวงการคลังเปลี่ยนระบบการจัดซื้อจัดจ้างโรงพยาบาลรัฐเป็นกระบวนการประกวดราคาอิเล็กทรอนิกส์ (e-bidding) ภายใต้ระบบเดิม การซื้อไม่เกิน 0.1 ล้านบาทสามารถทำได้ภายใต้ ‘ราคาที่ตกลง’ การซื้อระหว่าง 0.1 ล้านบาทถึง 2 ล้านบาทอยู่ภายใต้กลไก ‘การตรวจสอบราคา’ และการซื้อมากกว่า 2 ล้านบาทจะต้อง จะดำเนินการผ่านการประมูลแข่งขัน ขั้นตอนการจัดซื้อของโรงพยาบาลเอกชนไม่ได้รับการควบคุม 3) การจัดจำหน่ายไปยังตลาดส่งออก: สินค้าส่วนใหญ่ที่จัดจำหน่ายเป็นอุปกรณ์แบบใช้ครั้งเดียว โดยเฉพาะ ถุงมือยางทางการแพทย์ ตลาดหลักคือสหรัฐอเมริกา ญี่ปุ่น และเยอรมนี ผู้เล่นรายใหญ่ในกลุ่มนี้คือ Thai Rubber Latex Corporation

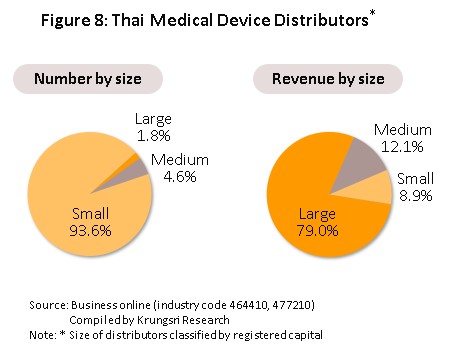

ในประเทศไทยมีผู้จัดจำหน่ายขายส่ง ตัวแทน และผู้ค้าปลีกเครื่องมือแพทย์มากกว่า 8,000 ราย[6] ส่วนใหญ่เป็นธุรกิจเอสเอ็มอี (ร้อยละ 98.2) ซึ่งมีสัดส่วนรายได้รวมร้อยละ 21.0 ผู้เล่นรายใหญ่ที่มีเพียง 157 ราย (1.8%) แต่มีรายได้สูงถึง 79.0% (รูปที่ 8) มีการแข่งขันสูงเนื่องจากอุปสรรคในการเข้าต่ำและผลิตภัณฑ์ส่วนใหญ่เป็นสินค้าทั่วไป ทำให้ผู้บริโภคเปลี่ยนไปใช้ผลิตภัณฑ์ของคู่แข่งได้ง่าย ผู้จัดจำหน่ายรายใหญ่ ได้แก่ Zuellig Pharma, Procter & Gamble Trading (Thailand), Pharmahof, B. Braun (Thailand), Biogenetech, Bionet-Asia และ Technomedical

ศักยภาพการเติบโตที่จำกัดสำหรับผู้ผลิตและผู้นำเข้าเครื่องมือแพทย์ (i) ผู้จัดจำหน่ายมักเน้นการขายให้กับโรงพยาบาลผ่านช่องทางการประมูลซึ่งเกี่ยวข้องกับการเสนอราคาแข่งขันและทำให้ผู้ประกอบการต้องแข่งขันด้านราคา (ii) อุปกรณ์ทางการแพทย์ที่นำเข้าจำนวนมากมีวงจรชีวิตที่ยาวนาน ซึ่งหมายความว่ามีการเปลี่ยนทดแทนไม่บ่อยนัก (iii) ผู้ผลิตและผู้นำเข้าวัตถุดิบ ชิ้นส่วนและอุปกรณ์ต้องเผชิญกับต้นทุนการนำเข้าที่สูงขึ้น สิ่งนี้อาจส่งผลกระทบต่อความสามารถในการทำกำไร ปัจจัยสนับสนุนการเติบโตของอุตสาหกรรมเครื่องมือแพทย์มีหลายประการ ได้แก่ การขยายบริการด้านสาธารณสุข การส่งออก และมาตรการของภาครัฐ ดังนี้ (i) คณะกรรมการส่งเสริมการลงทุนเสนอสิทธิประโยชน์ทางภาษีแก่ผู้ผลิตเครื่องมือแพทย์ (ii) ภาคส่วนอุปกรณ์การแพทย์ยังเป็นหนึ่งในอุตสาหกรรม S-curve ใหม่ และจะได้รับประโยชน์จากมาตรการจูงใจของรัฐบาลในการลงทุนระเบียงเศรษฐกิจพิเศษภาคตะวันออก (EEC) รัฐบาลยังมีแผนที่จะให้ประเทศไทยเป็นศูนย์กลางการแพทย์และขยายการส่งออกเครื่องมือแพทย์ไปยังกลุ่มประเทศ CLMV ซึ่งมีความต้องการเครื่องมือแพทย์เพิ่มขึ้น (ในช่วงปี 2559-2562 ไทยส่งออกเครื่องมือแพทย์ไปยัง สปป.ลาว เมียนมาร์ และเวียดนามด้วย มูลค่ารวมกันร้อยละ 1.5 ของการส่งออกเครื่องมือแพทย์ทั้งหมด) และ (iii) แผนพัฒนาเศรษฐกิจและสังคมแห่งชาติฉบับที่ 12 (พ.ศ. 2560-2564) ได้วางกรอบเพื่อพัฒนาและขยายภาคเครื่องมือแพทย์ให้สอดคล้องกับแผนพัฒนาแห่งชาติ 20 ปี กลยุทธ์. กรอบการทำงานเน้นการพัฒนาขีดความสามารถในพื้นที่ที่มีความต้องการภายในประเทศสูงและไม่ต้องการความเชี่ยวชาญด้านเทคโนโลยีที่ซับซ้อน สิ่งนี้ดึงดูดการลงทุนที่เพิ่มขึ้นในภาคส่วนนี้ แม้ว่าสิ่งนี้จะนำไปสู่การแข่งขันที่รุนแรงเมื่อจำนวนผู้ประกอบการเพิ่มขึ้น

สถานการณ์

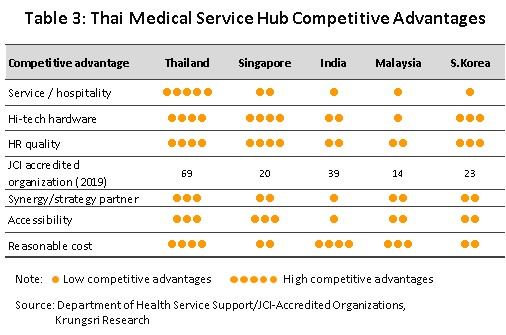

อุตสาหกรรมเครื่องมือแพทย์ของไทยมีอัตราการเติบโตที่คงที่ในช่วงที่ผ่านมา และในช่วงปี 2558-2562 มูลค่าสินค้าที่จำหน่ายไปยังตลาดในประเทศและตลาดส่งออก (แบ่งประมาณ 30%-70% ของมูลค่า) เพิ่มขึ้นตามลำดับ 7.8% และ 2.7% ต่อปี การเติบโตนี้ได้รับแรงหนุนจาก: (i) อัตราการเจ็บป่วยที่เพิ่มขึ้นของประชากรไทย โดยเฉพาะจากโรคไม่ติดต่อ (เช่น เบาหวานและมะเร็ง) และการสูงวัยอย่างต่อเนื่องของสังคมไทย; (ii) ผลรวมของความพยายามของรัฐบาลตั้งแต่ปี 2546 ในการสร้างประเทศไทยให้เป็นศูนย์กลางทางการแพทย์ และการรักษาทางการแพทย์ของไทยที่มีมาตรฐานและคุณภาพระดับสูง ซึ่งร่วมกันทำให้อุตสาหกรรมการท่องเที่ยวเชิงการแพทย์ในประเทศเติบโตอย่างยั่งยืนในช่วงไม่กี่ปีที่ผ่านมา (ตารางที่ 3) และ (iii) การกำหนดนโยบายใหม่เพื่อให้ประเทศไทยเป็นศูนย์กลางการส่งออกเครื่องมือแพทย์ไปยังภูมิภาคที่กว้างขึ้น

ยกเว้นอุปกรณ์แบบใช้ครั้งเดียว ความต้องการอุปกรณ์ทางการแพทย์ในประเทศลดลงในปี 2563 เช่นเดียวกับที่อื่นในระบบเศรษฐกิจ การระบาดใหญ่ของโควิด-19 ส่งผลกระทบอย่างมากในบริบทนี้ โดยส่งผลกระทบอย่างรุนแรงต่อตลาดการท่องเที่ยวเชิงการแพทย์และกระตุ้นให้ผู้ป่วยในประเทศจำนวนมาก เลื่อนหรือยกเลิกการเข้าโรงพยาบาลเพื่อรักษาภาวะไม่เร่งด่วน อย่างไรก็ตาม เมื่อตลาดโดยรวมอ่อนแอลง ความต้องการอุปกรณ์แบบใช้ครั้งเดียว (เช่น ถุงมือยาง หน้ากากอนามัย กระบอกฉีดยา สายสวน และสายสวน) พุ่งสูงขึ้นทั้งตลาดในประเทศและตลาดส่งออก ตลาดยังได้รับผลกระทบจากความเคลื่อนไหวของรัฐบาลในช่วงเริ่มต้นของการระบาดใหญ่ในการควบคุมการส่งออกหน้ากากอนามัย (เพื่อให้แน่ใจว่าอุปทานในประเทศเพียงพอ) และการตัดสินใจยกเว้นภาษีนำเข้าสำหรับอุปกรณ์และวัสดุสิ้นเปลืองที่ใช้ในการป้องกัน ทดสอบ และรักษา โควิด 19. ด้วยเหตุนี้ ปีนี้จึงมีการหยุดชะงักอย่างมากในการผลิต การจัดจำหน่าย และการนำเข้าอุปกรณ์ทางการแพทย์ ดังที่อธิบายไว้ด้านล่าง

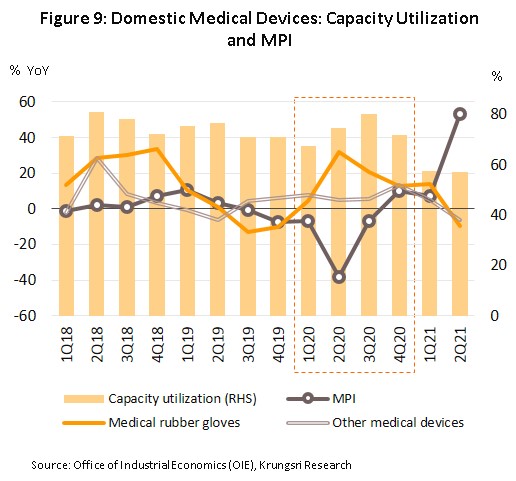

- โดยรวมแล้ว ผลผลิตของอุตสาหกรรมอยู่ในภาวะตกต่ำจนถึงปี 2563 และเป็นครั้งแรกในรอบ 4 ปีที่ดัชนีผลผลิตการผลิตเครื่องมือแพทย์กลับด้านและลดลง -11.0% YoY ส่วนหนึ่งเป็นผลจากการล็อกดาวน์ที่บังคับใช้ในเดือนเมษายน และเดือนพฤษภาคม 2563 และทำให้การผลิตหยุดลงชั่วคราว กลุ่มผลิตภัณฑ์ที่ได้รับผลกระทบรุนแรงที่สุดคืออุปกรณ์เกี่ยวกับโรคตา (ผลผลิตลดลง -13.7% YoY) และอุปกรณ์สำหรับการให้เลือดและการตั้งน้ำเกลือหยด (-6.9% YoY) ในทางกลับกัน ผลผลิตของอุปกรณ์แบบใช้ครั้งเดียวเพิ่มขึ้นตลอดทั้งปี โดยเพิ่มขึ้น 17.0% YoY สำหรับถุงมือยางธรรมชาติ 7.9% YoY สำหรับอุปกรณ์การแพทย์ ‘อื่นๆ’ และ 1.5% YoY สำหรับเข็มฉีดยา เนื่องจากผู้ผลิตต่างเร่งตอบสนองความต้องการที่เพิ่มขึ้นในประเทศไทยและ ตลาดต่างประเทศ แม้ว่าบางกลุ่มสินค้าจะได้ประโยชน์จากการสนับสนุนการลงทุนชั่วคราวจากภาครัฐที่มุ่งส่งเสริมการผลิตสินค้าหลักที่จำเป็นในช่วงวิกฤตโควิด-19 ผลกระทบสุทธิของแนวโน้มที่แตกต่างเหล่านี้คือการรักษาอัตราการใช้กำลังการผลิตไว้ที่ 73.6% ซึ่งไม่เปลี่ยนแปลงจากปี 2562 (รูปที่ 9)

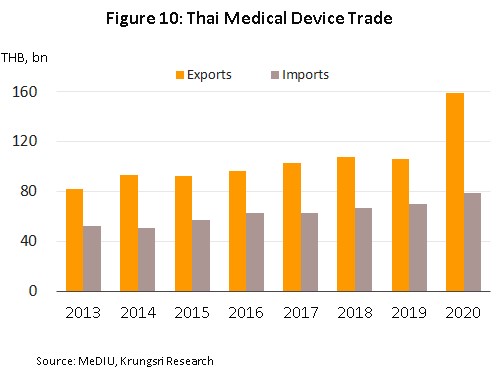

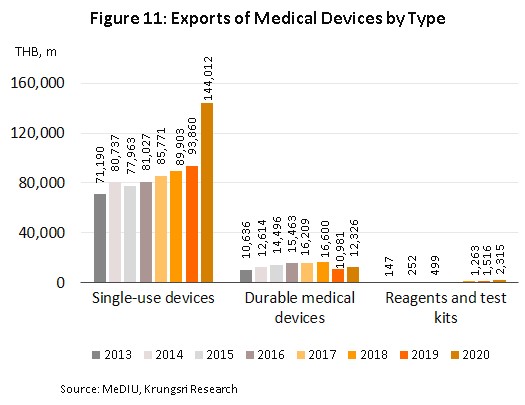

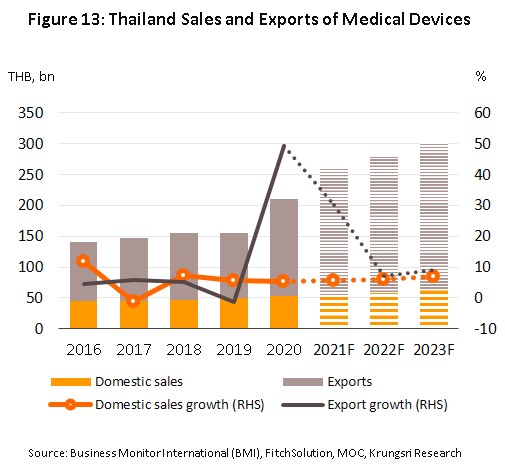

- ในปี 2563 ยอดขายอุปกรณ์ทางการแพทย์เพิ่มขึ้นจากการส่งออกอุปกรณ์แบบใช้ครั้งเดียว มูลค่าของสินค้าที่จำหน่ายไปยังตลาดในประเทศเพิ่มขึ้นเป็น 5.2 หมื่นล้านบาท เพิ่มขึ้น 5.2% จากระดับในปี 2562 และชะลอตัวลงจากค่าเฉลี่ยรายปีที่ 7.8% ที่คงไว้ในช่วง 5 ปีระหว่างปี 2558-2562 (ที่มา: Fitch Solutions) เมื่อเทียบกับสิ่งนี้ มูลค่าการส่งออก[7] พุ่งขึ้น 49.2% สู่ระดับสูงสุดเป็นประวัติการณ์ที่ 1.59 หมื่นล้านบาท (เทียบกับการเติบโตเฉลี่ยเพียง 2.7% ในช่วงปี 2558-2562) (รูปที่ 10) ยอดขายเพิ่มขึ้น 41.5% ไปยังตลาดส่งออกหลักของสหรัฐฯ ญี่ปุ่น เนเธอร์แลนด์ และเยอรมนี (คิดเป็นสัดส่วนรวม 52.7% ของการส่งออกทั้งหมด) 100.3% ไปยังจีน (5.4% ของการส่งออก) และ 36.8% ไปยัง สปป.ลาว เมียนมาร์ และ เวียดนาม (รวมกัน 1.3% ของการส่งออก) การส่งออกอุปกรณ์แบบใช้ครั้งเดียว (90.8% ของมูลค่าการส่งออกเครื่องมือแพทย์ทั้งหมด) เพิ่มขึ้น 53.4% เป็น 1.44 หมื่นล้านบาท เทียบกับการเพิ่มขึ้นเฉลี่ยต่อปีที่ 3.1% ในช่วงปี 2558-2562 และในหมวดนี้ กลุ่มผลิตภัณฑ์ที่สำคัญที่สุดคือน้ำยาง ถุงมือ (51.1% ของมูลค่าการส่งออกทั้งหมด) ซึ่งมียอดขายเพิ่มขึ้น 117.4% ถุงมือมีความสำคัญรองลงมาจากเลนส์ เข็มฉีดยา สินค้าคงทน (7.8% ของทั้งหมด) ซึ่งมียอดขายเพิ่มขึ้นเป็น 12,000 ล้านบาท เพิ่มขึ้น 12.2% เทียบกับการเติบโตเฉลี่ย 1.0% ต่อปี ในที่สุด น้ำยาและชุดทดสอบ (1.5% ของการส่งออก) เพิ่มขึ้น 52.7% เป็น 2 พันล้านบาท เทียบกับการเติบโตเฉลี่ยต่อปีที่ 68.8% (รูปที่ 11)

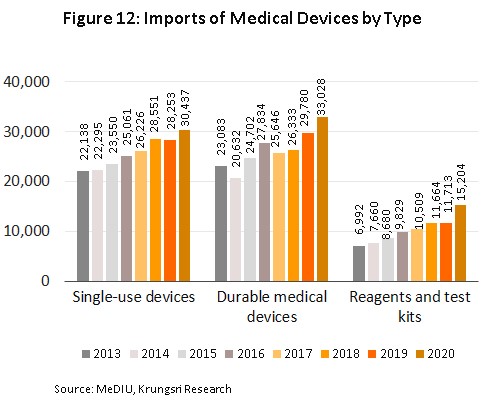

- มูลค่าการนำเข้าเครื่องมือแพทย์เพิ่มขึ้น 12.8% เป็น 78,000 ล้านบาท (เทียบกับการเติบโตเฉลี่ยเพียง 6.7% ในช่วงปี 2558-2562) (รูปที่ 10) แหล่งนำเข้าที่สำคัญ ได้แก่ สหรัฐฯ จีน เยอรมนี และญี่ปุ่น (รวมกันร้อยละ 57.6 ของมูลค่าการนำเข้าทั้งหมด) ตามกลุ่มผลิตภัณฑ์ การนำเข้าอุปกรณ์แบบใช้ครั้งเดียว (38.7% ของมูลค่าการนำเข้า) เพิ่มขึ้น 7.7% เป็น 3.1 หมื่นล้านบาท เทียบกับการเติบโตเฉลี่ยเพียง 4.9% ในช่วงปี 2558-2562 สินค้าคงทน (42.0% ของมูลค่า) เพิ่มขึ้น 10.9% เป็น 3.3 หมื่นล้านบาท (เทียบกับการเติบโตเฉลี่ยเพียง 8.0% ในช่วงปี 2558-2562) และน้ำยาและชุดทดสอบ (19.3%) เพิ่มขึ้น 29.8% เป็น 1.5 หมื่นล้านบาท เมื่อเทียบกับการเติบโตเฉลี่ย 9.0% ต่อปี (รูปที่ 12) สินค้านำเข้ามากที่สุด ได้แก่ น้ำยา (17.6% ของมูลค่านำเข้าเครื่องมือแพทย์ทั้งหมด) เพิ่มขึ้น 29.2% รองลงมาคือเลนส์และอุปกรณ์วิทยาศาสตร์การแพทย์ ตามลำดับ

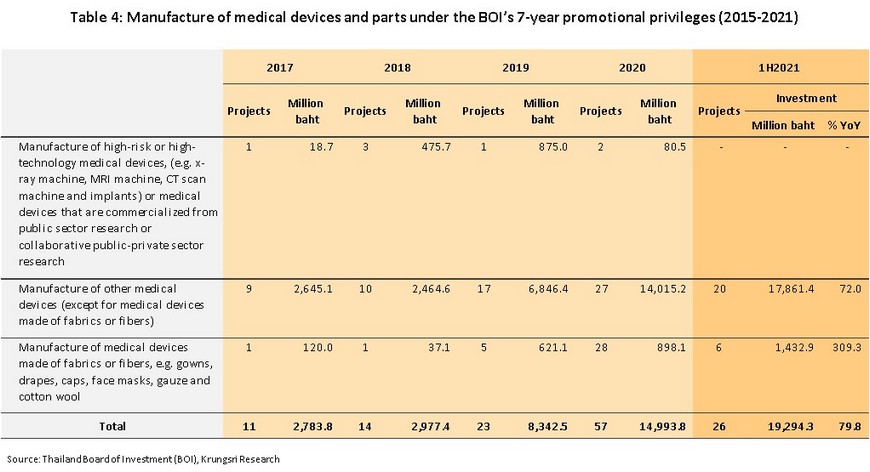

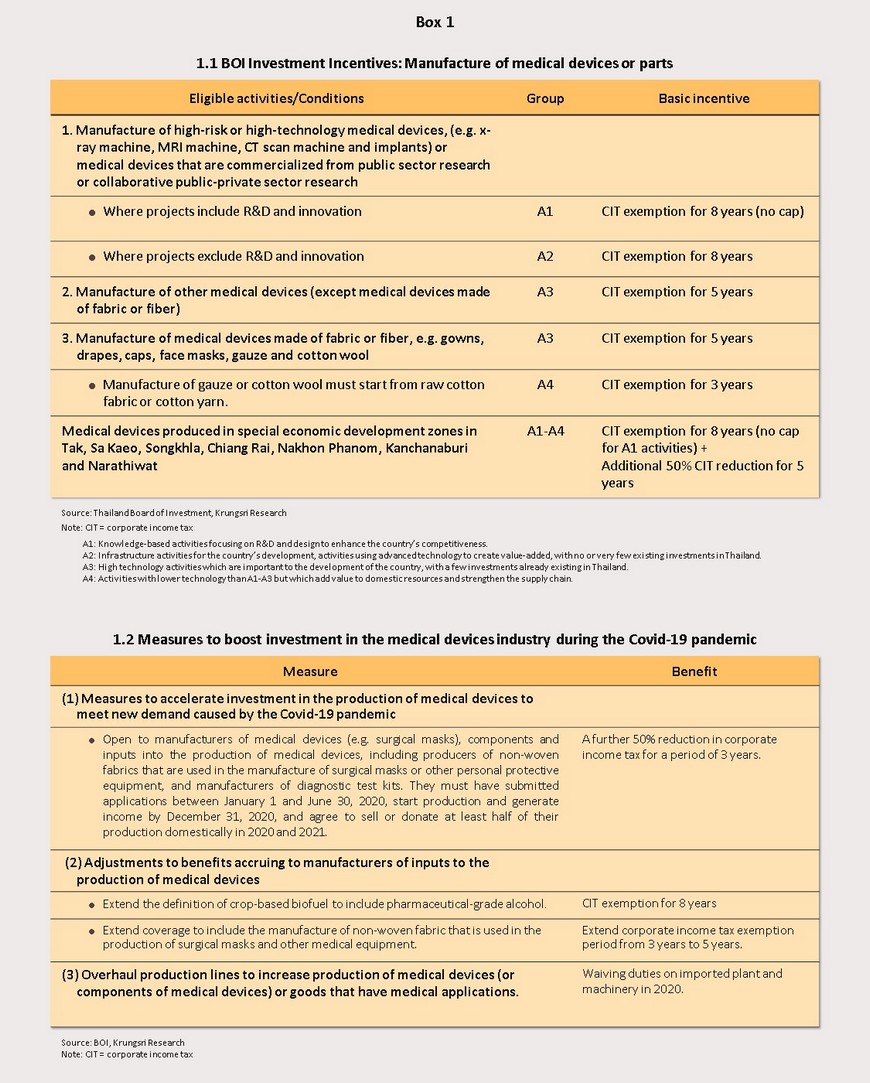

- การลงทุนในอุตสาหกรรมยังเร่งตัวขึ้นจนถึงปี 2563 เมื่อเปรียบเทียบกับปี 2562 มูลค่าของโครงการที่ได้รับอนุมัติสำหรับโครงการสนับสนุนการลงทุนระยะเวลา 7 ปีของรัฐบาล (2558-2564) เพิ่มขึ้น 79.7% (กรอบที่ 1 ตารางที่ 1.1) การลงทุนในหมวด ‘อุปกรณ์การแพทย์อื่นๆ’ (ไม่รวมสินค้าที่ผลิตจากผ้าหรือผลิตภัณฑ์ทออื่นๆ หรือสิ่งทอ) มีมูลค่ารวมสูงสุด (1.4 หมื่นล้านบาท เพิ่มขึ้น 104.7% YoY) รองลงมาคืออุปกรณ์ทางการแพทย์ที่ทำจากผ้า (0.9 พันล้านบาท เพิ่มขึ้น 44.6% YoY) แต่มูลค่าการลงทุนในเครื่องมือแพทย์ที่มีความเสี่ยงสูงหรือเทคโนโลยีสูงกลับเคลื่อนไหวสวนทางกันอย่างมาก และลดลง -90.8% YoY มาอยู่ที่ 80.5 ล้านบาท (ตารางที่ 4) 6 โครงการ มูลค่า 573.9 ล้านบาท ได้รับอนุมัติสนับสนุนการลงทุนภายใต้โครงการพิเศษของรัฐบาลเพื่อกระตุ้นการผลิตสินค้าที่คาดว่าจะเพิ่มความต้องการในช่วงการระบาดของโควิด-19 (กรอบที่ 1 ตารางที่ 1.2)

ผลผลิตของอุตสาหกรรมอุปกรณ์การแพทย์ในประเทศเพิ่มขึ้นอย่างมากในช่วงครึ่งแรกของปี 2564 เนื่องจากสถานการณ์การแพร่ระบาดของโควิด-19 ที่รุนแรงขึ้นตั้งแต่ต้นปี 2564 ซึ่งกระตุ้นความต้องการผลิตภัณฑ์ทางการแพทย์ ผู้ผลิตเร่งผลิตโดยเฉพาะอุปกรณ์การแพทย์และอุปกรณ์ป้องกันอันตรายส่วนบุคคล (PPE) และอุปกรณ์ทางการแพทย์สำหรับการรักษา สะท้อนจากดัชนีผลผลิตอุตสาหกรรมเครื่องมือแพทย์และทันตกรรมที่เร่งตัวขึ้นถึง 25.6% YoY โดยเฉพาะการผลิตสินค้ากำจัดเช่น หน้ากากที่ผ่านการรับรอง ถุงมือยาง ถุงมือแพทย์ ชุดตรวจวินิจฉัยทางการแพทย์ ในส่วนของตลาดส่งออก การส่งออกเพิ่มขึ้น 31.6% YoY เป็น 9.6 หมื่นล้านบาท นำโดยอุปกรณ์แบบใช้ครั้งเดียวซึ่งเพิ่มขึ้น 37.9% YoY (93.1% ของมูลค่าการส่งออกอุปกรณ์การแพทย์ทั้งหมด เพิ่มขึ้นจาก 90.8% ในปี 2020) อย่างไรก็ตาม การส่งออกสินค้าคงทน (ร้อยละ 5.8 ของการส่งออก) และน้ำยาและชุดทดสอบ (ร้อยละ 1.1) หดตัวร้อยละ 19.1 และ 16.1 ตามลำดับ ในขณะเดียวกัน การนำเข้าหดตัว 5.0% YoY เป็น 4.2 หมื่นล้านบาท นำโดยเครื่องมือแพทย์คงทน (36.9% ของมูลค่านำเข้าเครื่องมือแพทย์ทั้งหมด) ซึ่งลดลง -16.1% YoY แต่การนำเข้าแบบใช้ครั้งเดียว (40.4%) และน้ำยาและชุดทดสอบ (22.7% ของการนำเข้า) เพิ่มขึ้น 1.5% YoY และ 5.6% YoY ตามลำดับ โดยเฉพาะการนำเข้าน้ำยา (21.3%) เพิ่มขึ้น 48.0% YoY สำหรับอุตสาหกรรมการแพทย์ภายใต้การส่งเสริมการลงทุนของ BOI มีโครงการที่ได้รับการอนุมัติแล้ว 20 โครงการ (1.79 พันล้านบาท) ที่เกี่ยวข้องกับการผลิตเครื่องมือแพทย์อื่นๆ (ยกเว้น เครื่องมือแพทย์ที่ทำจากผ้าและหรือเส้นใย) เช่น ถุงมือยางทางการแพทย์ เครื่องจัดฟัน และศัลยกรรม ที่หนีบ (คลิปผ่าตัด) โครงการเพิ่มขึ้น 72.0% YoY การผลิตเครื่องมือแพทย์ที่ทำจากผ้าหรือเส้นใย (เช่น เสื้อกาวน์ ผ้าม่าน หมวก หน้ากาก และสำลี) รวม 6 โครงการ มูลค่า 1.4 พันล้านบาท หรือเพิ่มขึ้น 309.3% YoY (ตารางที่ 4)

การระบาดของโรคโควิด-19 ได้ผลักดันให้ผู้ผลิตไทยเร่งพัฒนาผลิตภัณฑ์ที่ผลิตได้ง่ายซึ่งถูกมองว่าสามารถป้องกันการติดเชื้อจากไวรัสโคโรนาสายพันธุ์ใหม่ (เช่น กระบังหน้าพลาสติก หน้ากากผ้า และเจลแอลกอฮอล์ฆ่าเชื้อ) อย่างไรก็ตาม มีการใช้อุปกรณ์ที่ซับซ้อนและทันสมัยมากขึ้นเพื่อรักษาผู้ป่วยโควิด-19 รวมถึงหุ่นยนต์ เพื่อให้เจ้าหน้าที่ทางการแพทย์สามารถรักษาการสัมผัสทางกายภาพอย่างปลอดภัยจากผู้ป่วยที่ติดเชื้อ หุ่นยนต์ดังกล่าวกำลังใช้งานที่โรงพยาบาลบำราศนราดูร โรงพยาบาลราชวิถี และสถาบันโรคทรวงอกแห่งประเทศไทย ผู้ผลิตกำลังผลิตอุปกรณ์ป้องกันส่วนบุคคล (PPE) สไตล์ห้องปฏิบัติการที่มีพัดลมปิดล้อมทั้งหมด ในขณะที่โลกกำลังรอการผลิตวัคซีนที่ประสบความสำเร็จ การแพร่ระบาดได้สร้างโอกาสให้ผู้เล่นเร่งการผลิตและส่งออกผลิตภัณฑ์ใหม่

Outlook

วิจัยกรุงศรีมองมูลค่าตลาดอุปกรณ์การแพทย์ในประเทศและส่งออกขยายตัว 5.7% และ 30-35% ตามลำดับในปี 2564 ความต้องการอุปกรณ์ป้องกันส่วนบุคคล (PPE) จะยังคงแข็งแกร่งต่อเนื่อง โดยเฉพาะถุงมือแพทย์แบบใช้แล้วทิ้ง เช่นเดียวกับการบริโภคโซลูชั่น และชุดตรวจวินิจฉัย รัฐบาลยังทำงานเพื่อขยายช่องทางการจัดจำหน่ายส่งออก เช่น โดยการพัฒนาโอกาสในการจับคู่ธุรกิจออนไลน์สำหรับผู้ขายและผู้ซื้ออุปกรณ์การแพทย์และอุปกรณ์ป้องกัน (เช่น ชุด PPE เข็มฉีดยา แคปซูลปิดผนึกสำหรับการเคลื่อนย้ายผู้ป่วย COVID-19 เข้าและออกจาก CT สแกนและอุปกรณ์ PPE แบบใช้แล้วทิ้งสำหรับใช้ในโรงพยาบาล)

เมื่อมองไปยังปี 2565 และ 2566 บทวิเคราะห์ของวิจัยกรุงศรีระบุว่าการเติบโตของมูลค่าอุปกรณ์ทางการแพทย์ที่จำหน่ายไปยังตลาดในประเทศควรเติบโตเฉลี่ย 5.0-7.0% ต่อปี ตลาดจะได้รับความช่วยเหลือจากการเสร็จสิ้นโครงการฉีดวัคซีนแห่งชาติและการปราบปรามการแพร่กระจายของโควิด-19 ที่จะนำมาซึ่งสิ่งนี้ รวมทั้งการฟื้นตัวของเศรษฐกิจแม้ว่าจะค่อนข้างซบเซาก็ตาม ในขณะที่การแพร่ระบาดลดลงและเศรษฐกิจดีขึ้น จำนวนผู้เข้ารับการรักษาในโรงพยาบาลควรกลับสู่ระดับปกติ และสิ่งนี้จะหนุนความต้องการอุปกรณ์ทางการแพทย์ที่แข็งแกร่งขึ้นโดยธรรมชาติ ในตลาดส่งออก การเติบโตมีแนวโน้มชะลอตัวลงจากความเร็วสูงสุดที่ตั้งไว้ในปี 2563 และ 2564 (เนื่องจากความต้องการอุปกรณ์ทางการแพทย์แบบใช้ครั้งเดียวและถุงมือยางธรรมชาติพุ่งสูงขึ้นเนื่องจากโควิด-19) มาอยู่ที่ 8.0% ต่อปีอย่างน่าประทับใจ (รูปภาพ 13). ปัจจัยส่วนบุคคลที่สนับสนุนการเติบโตในอุตสาหกรรมมีคำอธิบายด้านล่าง

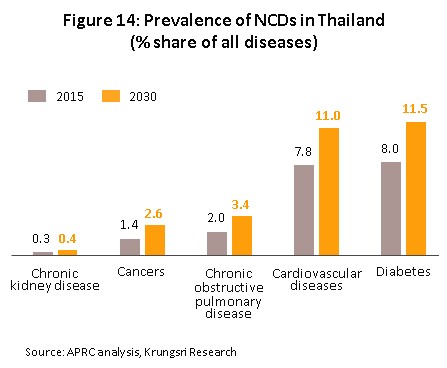

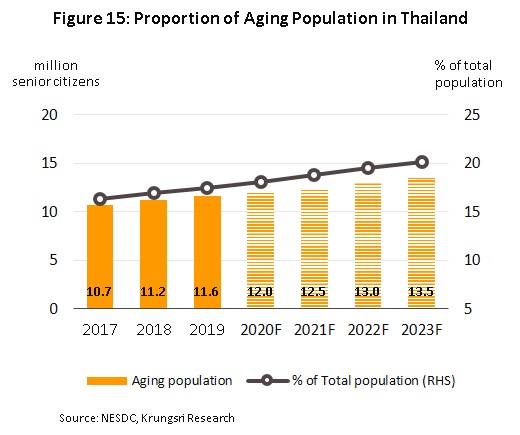

1) สุขภาพของประชาชนไทยมีแนวโน้มแย่ลงเนื่องจากโรคไม่ติดต่อ (NCDs) มีอัตราเพิ่มสูงขึ้น[8] ซึ่งโรคที่พบบ่อยที่สุด ได้แก่ โรคความดันโลหิตสูง รองลงมาคือ โรคเบาหวาน โรคปอดอุดกั้นเรื้อรัง และโรคหลอดเลือดหัวใจ (รูปที่ 14). การเปลี่ยนแปลงเหล่านี้ส่วนหนึ่งเกิดจากสังคมไทยสูงวัย โดยสำนักงาน สภาพัฒนาการเศรษฐกิจและสังคมแห่งชาติคาดการณ์ว่าจำนวนผู้ที่มีอายุมากกว่า 60 ปีในประเทศไทยจะเพิ่มขึ้นจาก 12.5 ล้านคนในปี พ.ศ. 2564 เป็น 13.5 ล้านคนในปี พ.ศ. 2566 (รูป 15). ด้วยเหตุนี้ การใช้จ่ายด้านการดูแลสุขภาพสำหรับผู้สูงอายุจึงถูกกดดันและคาดว่าจะเพิ่มขึ้นเป็น 230,000 ล้านบาท (2.8% ของ GDP) ในปี 2565 จาก 63,000 ล้านบาท (2.1% ของ GDP) ในปี 2553 (ที่มา: 12th National แผนพัฒนาสุขภาพ พ.ศ. 2560-2564). ปัจจุบัน ผู้สูงอายุส่วนใหญ่ในประเทศไทยได้รับผลกระทบจากโรค NCDs อย่างน้อย 1 โรค โดยส่วนใหญ่มักเป็นโรคความดันโลหิตสูง (เกือบครึ่งหนึ่งของผู้ที่มีอายุมากกว่า 60 ปี)[9] ตามด้วยโรคเบาหวาน โรคหัวใจ โรคหลอดเลือดสมอง และโรคมะเร็ง และสิ่งนี้ ทำให้ความต้องการอุปกรณ์ทางการแพทย์ที่ทันสมัยและไฮเทคเพิ่มมากขึ้นโดยเฉพาะสำหรับใช้ในการตรวจวินิจฉัยโรค

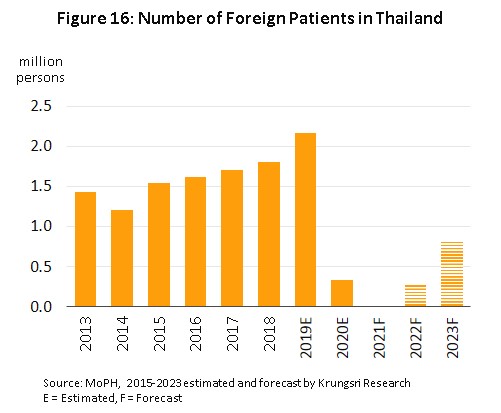

2) หลังจากการลดลง -97% ของจำนวนผู้ป่วยในปี 2564 จำนวนผู้ป่วยต่างชาติที่มารับการรักษาในโรงพยาบาลของไทยคาดว่าจะฟื้นตัวในปี 2565 และ 2566 (รูปที่ 16) ตลาดจะได้รับแรงหนุนจาก 2 ปัจจัยหลัก (i) การเปิดพื้นที่ท่องเที่ยวสำคัญมีการวางแผนไว้แล้วหรือกำลังดำเนินการ โดยภูเก็ตจะเปิดอีกครั้งในเดือนกรกฎาคม 2564 และพื้นที่อื่นๆ ตามความเหมาะสม เมื่ออย่างน้อย 70% ของผู้ที่อาศัยอยู่ในจังหวัดได้รับการฉีดวัคซีน (ii) ประเทศไทยครองตำแหน่งทางการตลาดในฐานะผู้นำระดับโลกในอุตสาหกรรมการท่องเที่ยวเชิงการแพทย์ (นักท่องเที่ยวทั่วไปและนักท่องเที่ยวเชิงการแพทย์คิดเป็น 80% ของผู้ป่วยต่างชาติในโรงพยาบาลไทย) เนื่องจาก: (ก) การดูแลและบริการที่มีคุณภาพสูง ในโรงพยาบาลของบริษัท และ (ข) การจัดหาศูนย์การรักษาเฉพาะทาง โดยเฉพาะอย่างยิ่งเป้าหมายที่สภาวะต่างๆ เช่น โรคหัวใจ ภาวะโครงกระดูก มะเร็ง ภาวะมีบุตรยาก และการดูแลและรักษาผู้สูงอายุ นอกจากนี้ สิ่งอำนวยความสะดวกในไทยยังมีราคาที่สามารถแข่งขันได้เมื่อเทียบกับทางเลือกอื่น (เช่น ในสิงคโปร์และมาเลเซีย) และปัจจัยเหล่านี้จะรวมกันหนุนอุปสงค์สำหรับอุปกรณ์และเครื่องมือทางการแพทย์ที่ซับซ้อนในอนาคตอันใกล้

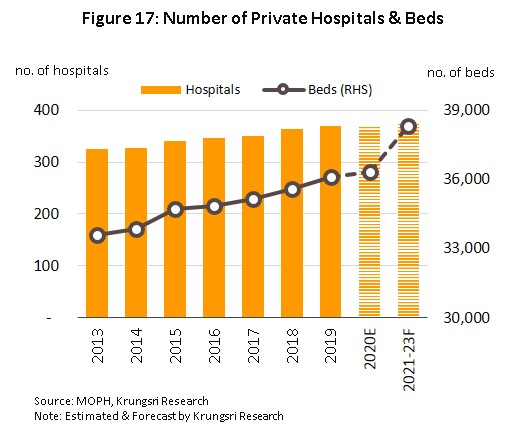

3) เพื่อตอบสนองความต้องการที่เพิ่มขึ้นของผู้ป่วยชาวไทยและชาวต่างชาติ โรงพยาบาลเอกชนหลายแห่งวางแผนที่จะเพิ่มการลงทุนในการสร้างโรงพยาบาลใหม่ ขยายสถานที่เดิม และจัดตั้งศูนย์การรักษาสำหรับอาการที่ซับซ้อนมากขึ้น ดังนั้น โรงพยาบาลกรุงเทพจึงวางแผนที่จะเพิ่มเครือข่ายจาก 49 แห่งเป็น 50 แห่งภายในปี พ.ศ. 2566 และขยายขีดความสามารถของการดำเนินงานที่มีอยู่เพื่อให้มีตำแหน่งที่ดีขึ้นในการรักษาโรคเฉพาะทาง ในทำนองเดียวกัน Principal Healthcare วางแผนที่จะเพิ่มขนาดเครือข่ายเป็นสองเท่าจาก 10 แห่ง (ณ ปี 2019) เป็น 20 แห่ง (ภายในปี 2023) โดยส่วนใหญ่ตั้งอยู่ในเมืองรอง โดยรวมแล้วคาดว่าในช่วงปี 2564-2566 จะมีโรงพยาบาลเปิดใหม่อย่างน้อย 8 แห่ง และจะเพิ่มเตียงผู้ป่วยรวมไม่ต่ำกว่า 2,000 เตียง (รูปที่ 17) หนุนความต้องการโรงพยาบาลที่ทันสมัย นวัตกรรม คุณภาพสูง อุปกรณ์.

4) ความสนใจในสุขภาพส่วนบุคคลและความเป็นอยู่ที่ดีกำลังเพิ่มขึ้นในหมู่ผู้บริโภคทั่วโลก และประเทศไทยก็หนีไม่พ้นกระแสนี้ ปัจจัยหนึ่งที่อยู่เบื้องหลังคือการเกิดขึ้นของโควิด-19 ซึ่งเพิ่มความกังวลของผู้บริโภคเกี่ยวกับสุขภาพของประชาชนและกระตุ้นความต้องการอุปกรณ์ดูแลสุขภาพส่วนบุคคลที่สามารถใช้ที่บ้านได้ เช่น เครื่องฟอกอากาศแบบพกพา หน่วยฆ่าเชื้อ เครื่องตรวจวัดการนอนหลับ และหัวใจแบบสวมใส่ และเครื่องวัดความดันโลหิต 5) การส่งออกเครื่องมือแพทย์จากไทยน่าจะเพิ่มขึ้นตามแนวโน้มเศรษฐกิจโดยรวมในตลาดต่างประเทศที่ปรับตัวดีขึ้น IMF คาดการณ์การเติบโตอย่างต่อเนื่องของสหรัฐฯ ญี่ปุ่น เยอรมนี เนเธอร์แลนด์ และจีน (รูปที่ 18) และเนื่องจากเมื่อรวมกันแล้ว รายได้เหล่านี้คิดเป็นเกือบ 60% ของรายได้ทั้งหมดจากการขายเครื่องมือแพทย์ในต่างประเทศ การส่งออกอุปกรณ์การแพทย์แบบใช้ครั้งเดียวสามารถ คาดว่าจะแข็งแกร่งขึ้นอย่างต่อเนื่อง โดยเฉพาะอย่างยิ่งสำหรับสหรัฐอเมริกา ซึ่งยอดขายถุงมือยางธรรมชาติและถุงมือเกรดศัลยกรรมยังคงแข็งแกร่ง (สำหรับ 7 เดือนแรกของปี 21 สัดส่วนรายได้จากการส่งออกทั้งหมดที่มาจากการขายถุงมือทางการแพทย์ให้กับลูกค้าในสหรัฐฯ เพิ่มขึ้นจาก 21.9% เป็น 29.4% ของทั้งหมด) การส่งออกน้ำยาและชุดทดสอบไปยังจีนและญี่ปุ่นยังคงแข็งแกร่ง

6) อุตสาหกรรมได้รับผลประโยชน์จากการสนับสนุนจากรัฐบาลซึ่งแสดงออกมาในรูปแบบต่างๆ มากมาย (ฌ) รัฐบาลมีแผนจัดตั้งประเทศไทยให้เป็นศูนย์กลางทางการแพทย์ระหว่างประเทศในช่วงปี พ.ศ. 2560-2569 แผนนี้กำหนดให้บริการทางการแพทย์แบบบูรณาการเป็นหนึ่งในอุตสาหกรรม ‘new S-curve’ จึงทำให้นักลงทุนในอุตสาหกรรมมีสิทธิ์ได้รับสิทธิประโยชน์มากมาย ส่วนหนึ่งของนโยบายนี้ แผนการส่งเสริมการลงทุนเปิดให้บริษัทต่างชาติลงเงินในการผลิตอุปกรณ์ที่มีความเสี่ยงหรือมีเทคโนโลยีสูง เช่น เครื่องเอ็กซ์เรย์และ MRI เครื่องสแกน CT และเครื่องฝัง หรือแยกออกจากรัฐบาล- การวิจัยและพัฒนาที่ได้รับการสนับสนุน รวมถึงความร่วมมือทางการค้ากับหน่วยงานของรัฐ แต่ไม่ว่าในกรณีใด ผู้ดำเนินการโครงการที่ได้รับอนุมัติจะมีสิทธิ์ได้รับการยกเว้นภาษีนิติบุคคลเป็นเวลา 8 ปี ในขณะเดียวกันผู้ผลิตเครื่องมือและอุปกรณ์ทางการแพทย์ที่ตั้งฐานการผลิตในเขตเศรษฐกิจพิเศษตาก สระแก้ว เชียงราย หรือนครพนม หรือในพื้นที่ระเบียงเศรษฐกิจพิเศษภาคตะวันออก (EEC) ก็จะได้รับสิทธิลดหย่อนภาษีเช่นกัน (กรอบที่ 1 ). ผลกระทบสุทธิของนโยบายเหล่านี้ควรจะช่วยพัฒนาความสามารถทางอุตสาหกรรมภายในภาคส่วน และจะสนับสนุนการวิจัยและพัฒนาผลิตภัณฑ์ใหม่ที่มีต้นทุนต่ำกว่า รวมทั้งเสริมสร้างความสามารถของประเทศไทยในการแข่งขันในตลาดโลก (ในช่วงครึ่งแรกของปี 2564 มีคำขอ 47 รายการที่มีมูลค่ารวม 43,000 ล้านบาทต่อ BOI เพื่อขอรับการสนับสนุนการลงทุนโดยผู้เล่นในอุตสาหกรรมบริการทางการแพทย์ ซึ่งเพิ่มขึ้น 233.6% เมื่อเทียบกับช่วงเดียวกันของปีก่อนหน้า) (ii) รัฐบาลได้ตกลงที่จะดำเนินการตาม “บันทึกความเข้าใจว่าด้วยการปฏิบัติตามมาตรการที่มิใช่ภาษีสำหรับสินค้าจำเป็นภายใต้แผนปฏิบัติการฮานอยในการเสริมสร้างความร่วมมือทางเศรษฐกิจของอาเซียนและความเชื่อมโยงห่วงโซ่อุปทานเพื่อตอบสนองต่อการระบาดของโควิด-19 ” (พฤศจิกายน 2563). ภายใต้บันทึกความเข้าใจนี้ ประเทศสมาชิกอาเซียนตกลงที่จะไม่ออกกฎหมายหรือออกกฎระเบียบที่เป็นอุปสรรคต่อการเคลื่อนย้ายอย่างเสรีของสินค้าที่มีความต้องการสูงเนื่องจากวิกฤตโควิด-19 รวมถึงยาและอุปกรณ์ทางการแพทย์ ข้อตกลงดังกล่าวจะมีอายุ 2 ปี ซึ่งจะช่วยเพิ่มการส่งออกจากไทยไปยังตลาดในโซนอาเซียน 7) อุตสาหกรรมยังได้รับประโยชน์จากการพัฒนานวัตกรรมผลิตภัณฑ์ทางการแพทย์ที่มีเทคโนโลยีสูง ซึ่งจำเป็นในขณะที่สังคมต้องรับมือกับความท้าทายที่เกิดจากการแพร่กระจายและวิวัฒนาการอย่างต่อเนื่องของโควิด-19 ดังนั้น องค์กรภาครัฐและเอกชนจึงร่วมกับสถาบันการศึกษาและการวิจัยพัฒนาอุปกรณ์ทางการแพทย์ใหม่ๆ รวมถึงเครื่องแรงดันบวก เครื่องช่วยหายใจฟอกอากาศแบบใช้ไฟฟ้า เครื่องตรวจสุขภาพแบบบริการตนเองแบบไร้สัมผัส – ผ้าทอที่ผลิตจากเส้นใยนาโนเมตรถึงไมโครเมตร อย่างหลังมีการป้องกันสูงและเป็นพื้นฐานที่มีแนวโน้มสูงสำหรับการพัฒนาปัจจัยการผลิตและชิ้นส่วนที่ใช้ในอุปกรณ์และเครื่องมือทางการแพทย์ใหม่ รวมถึงเสนอวิธีการลดการพึ่งพาการนำเข้าของประเทศ (สินค้าเหล่านี้คาดว่าจะพร้อมสำหรับการค้า วางจำหน่ายในช่วงไตรมาสสุดท้ายของปี 2564) นอกจากนี้ การก่อสร้างโรงพยาบาลรัฐบาลพระจอมเกล้าเจ้าคุณทหารแห่งใหม่ยังเกิดขึ้นควบคู่ไปกับการก่อตั้งโรงพยาบาลวิจัยและนวัตกรรมครบวงจรแห่งแรกของประเทศไทย และหวังว่า ในช่วงเวลาต่อจากนี้จะนำไปสู่การพัฒนาโดยตรง ของผลิตภัณฑ์ที่ไม่ใช่แค่นวัตกรรมแต่ยังนำไปใช้ในเชิงพาณิชย์ได้อีกด้วย ซึ่งนอกจากจะช่วยเพิ่มมูลค่าให้กับซัพพลายเชนเครื่องมือแพทย์แล้ว การพัฒนาดังกล่าวยังจะช่วยขับเคลื่อนประเทศไทยไปสู่เป้าหมายการเป็นศูนย์กลางการส่งออกเครื่องมือแพทย์สู่ตลาดโลกอีกด้วย

- ความต้องการผลิตภัณฑ์แบบใช้ครั้งเดียวจะเพิ่มขึ้นอย่างต่อเนื่อง โดยได้แรงหนุนจากสิ่งต่อไปนี้: (i) ความสนใจที่เพิ่มขึ้นในด้านสุขภาพและสุขอนามัยส่วนบุคคล และผลกระทบจากมาตรการของรัฐบาลในการต่อสู้กับการแพร่กระจายของ Covid-19 เช่น การกำหนดให้ผู้เชี่ยวชาญด้านสุขภาพสวม PPE และ จำเป็นต้องสวมหน้ากากอนามัยในที่สาธารณะ (ii) การขยายบริการด้านสาธารณสุข; และ (iii) ความจริงที่ว่าสินค้าเหล่านี้เป็นสินค้าทั่วไปที่ใช้กันอย่างแพร่หลายในชีวิตประจำวันและประเทศไทยได้รับประโยชน์จากความพร้อมในการเข้าถึงวัตถุดิบต้นน้ำในฐานะแหล่งยางชั้นนำของโลก (ใช้ในการผลิตถุงมือทางการแพทย์แบบใช้แล้วทิ้ง) ปิโตรเคมีในประเทศ อุตสาหกรรม (ซึ่งจัดหาปัจจัยการผลิตสำหรับเข็มฉีดยาและสายสวน) และอุตสาหกรรมสิ่งทอ (เพื่อผลิตหน้ากากอนามัย) อย่างไรก็ตาม การแข่งขันในตลาดนี้มีสูงมาก ทั้งจากผู้ผลิตในไทยและผู้ผลิตในจีน (หน้ากากอนามัย) และมาเลเซีย (ถุงมือผ่าตัด)

- ตลาดสำหรับสินค้าคงทนและรีเอเจนต์และชุดทดสอบมีแนวโน้มที่จะขยายตัวอย่างต่อเนื่อง ความต้องการสินค้าคงทนจะเพิ่มขึ้น โดยได้รับการสนับสนุนจาก (i) การสนับสนุนจากรัฐบาลในการตรวจสุขภาพระดับชุมชน การใช้ศูนย์ทดสอบเคลื่อนที่ และ (ii) การขยายโรงพยาบาลที่มีอยู่/การก่อสร้างโรงพยาบาลใหม่ ซึ่งจะเพิ่มความต้องการอุปกรณ์ทางการแพทย์ที่ใช้เทคโนโลยี สำหรับน้ำยาและชุดตรวจวินิจฉัย น้ำยาที่ใช้ตรวจโรคหลอดเลือดหัวใจคาดว่าจะเติบโตแข็งแกร่งที่สุด โดยตลาดส่งออกจะส่งเสริม

นอกเหนือจากนี้ การพัฒนาอุปกรณ์ทางการแพทย์ที่ผลิตในประเทศซึ่งจะมีบทบาทสำคัญมากขึ้นในอนาคตคือหุ่นยนต์ทางการแพทย์และระบบอัตโนมัติ[10] เหล่านี้จะนำไปใช้ในการวินิจฉัย การรักษาพยาบาล การฟื้นฟู การผลิตอวัยวะเทียม ตัวอย่างเช่น AI ใช้สำหรับรังสีวินิจฉัย ระบบเซ็นเซอร์ของหุ่นยนต์ และหุ่นยนต์ควบคุมระยะไกลที่ช่วยในการผ่าตัดขนาดเล็ก และระบบอัตโนมัติ การพัฒนาหุ่นยนต์ทางการแพทย์จะช่วยลดการพึ่งพาการนำเข้านวัตกรรมในระยะยาว ในกรณีดังกล่าว การสนับสนุนของรัฐบาลในการวิจัยและพัฒนาผลิตภัณฑ์ที่มีศักยภาพในเชิงพาณิชย์ในด้านเหล่านี้จะช่วยเพิ่มมูลค่าการส่งออก ลดการพึ่งพาการนำเข้า และประกันการพัฒนาอุตสาหกรรมเครื่องมือแพทย์ของไทยในระยะยาวอย่างยั่งยืน อย่างไรก็ตาม นอกจากปัจจัยบวกที่กล่าวไว้ข้างต้นแล้ว อุตสาหกรรมยังจำเป็นต้องเผชิญกับความท้าทายอีกหลายประการ (i) การแข่งขันมีแนวโน้มรุนแรงขึ้นเนื่องจากความสามารถในการพัฒนาผลิตภัณฑ์ที่ใช้เทคโนโลยีขั้นสูงของผู้ผลิตไทยมีจำกัด ทำให้ต้องพึ่งพาสินค้าที่นำเข้าหรือผลิตโดยผู้เล่นในต่างประเทศที่มาตั้งโรงงานผลิตในประเทศไทย (ใน ไตรมาสที่ 1 ปี 2564 มีการยื่นขอรับการสนับสนุนการลงทุนจากโครงการในอุตสาหกรรมการแพทย์ต่อ BOI จำนวน 14 โครงการ มูลค่ารวม 1.337 หมื่นล้านบาท หรือประมาณ 1 ใน 4 ของมูลค่าการยื่นขอ BOI ในต่างประเทศทั้งหมด การลงทุนในอุตสาหกรรมเป้าหมายของรัฐบาล) ตัวอย่างบางส่วน ได้แก่ การดำเนินงานของญี่ปุ่นที่ใช้ประเทศไทยเป็นฐานในการผลิตหน้ากากอนามัยและชุดตรวจวินิจฉัย การร่วมทุนขนาดใหญ่โดยผู้เล่นชาวเกาหลีและชาวไทย11/ (เช่น ระหว่าง Genexine ของเกาหลีและ Kingen Holdings ของไทยเพื่อผลิตสารตั้งต้นสำหรับใช้งาน ในการผลิตสารชีวภาพ) และการมีส่วนร่วมของเยอรมันในภาคส่วนนี้ (เช่น การร่วมทุนระหว่าง HAASE Investment และ Siam Bioscience เพื่อผลิตสารทำปฏิกิริยาทางชีวภาพ) (ii) ผู้เล่นส่วนใหญ่จำเป็นต้องจัดหาอุปกรณ์การผลิตที่มีเทคโนโลยีสูงที่ใช้ในสายการผลิตของตนจากประเทศอื่น ซึ่งทำให้พวกเขามีความเสี่ยงจากความผันผวนของอัตราแลกเปลี่ยนและต้นทุนการนำเข้าที่สูงขึ้น (iii) การผลิตอุปกรณ์ทางการแพทย์จะมุ่งเน้นมากขึ้นในสินค้าที่เป็นนวัตกรรมและเทคโนโลยีขั้นสูง รวมถึงผลิตภัณฑ์ที่ใช้ในการดูแลผู้สูงอายุ วัสดุสิ้นเปลืองที่เป็นนวัตกรรมใหม่ รากฟันเทียม และชิ้นส่วนสำหรับอุปกรณ์วินิจฉัยที่ใช้ไฟฟ้าและรังสี (iv) การบริโภคอุปกรณ์ทางการแพทย์แบบใช้ครั้งเดียวมีแนวโน้มที่จะเพิ่มขึ้น แต่แม้ว่าจะให้การป้องกันการแพร่กระจายของโรคในระดับสูง การใช้อุปกรณ์ดังกล่าวยังสามารถสร้างปัญหาสิ่งแวดล้อมที่สำคัญได้ เนื่องจากแม้ว่าอุปกรณ์ที่ใช้แล้วอาจได้รับการฆ่าเชื้อ แต่วัสดุที่ใช้ มันถูกสร้างขึ้นมาโดยแทบจะไม่สามารถย่อยสลายได้ทางชีวภาพเลย ดังนั้น ในบางประเทศ (เช่น จีนและอินเดีย) รัฐบาลจึงดำเนินนโยบายเพื่อลดผลกระทบต่อสิ่งแวดล้อมจากของเสียและสนับสนุนการวิจัยเกี่ยวกับวัสดุใหม่ๆ การใช้วัสดุที่ย่อยสลายได้ทางชีวภาพมีแนวโน้มที่จะมีบทบาทสำคัญในการช่วยลดผลกระทบด้านลบของขยะทางการแพทย์ และการพัฒนาผลิตภัณฑ์เหล่านี้จะเป็นความท้าทายที่ผู้เล่นในอุตสาหกรรมจะต้องเอาชนะให้ได้

.

ความรุนแรงของการระบาดของโรคโควิด-19 ในปี พ.ศ. 2564 ในประเทศไทยช่วยหนุนการบริโภคอุปกรณ์ทางการแพทย์ในตลาดภายในประเทศให้มากขึ้น ขณะเดียวกัน การส่งออกก็ขยายตัวเร่งขึ้นตามความต้องการที่เพิ่มขึ้น โดยเฉพาะ PPE ที่ใช้ป้องกันโควิด-19 ภายในปี 2565 และ 2566 ความต้องการอุปกรณ์ทางการแพทย์ที่เกี่ยวข้องกับสาธารณสุขและการรักษาพยาบาลจะยังคงแข็งแกร่งขึ้น และจะสนับสนุนแนวโน้มที่แข็งแกร่งสำหรับอุตสาหกรรมโดยรวม

- ผู้ผลิตอุปกรณ์ทางการแพทย์: รายได้คาดว่าจะเติบโตอย่างน่าพอใจและผู้ประกอบการจะได้รับผลกำไรที่มั่นคงแม้ว่าการแข่งขันจะรุนแรงขึ้น ผู้ผลิตที่จำหน่ายเครื่องมือและอุปกรณ์ทางการแพทย์ผ่านสถานพยาบาลจะยังคงมีรายได้เพิ่มขึ้น โดยเฉพาะผู้ผลิตที่ขายให้กับโรงพยาบาลที่กำลังขยายการดำเนินงานและลงทุนเพิ่มเติมเกี่ยวกับอุปกรณ์ทางการแพทย์ ผู้บริโภคยังให้ความสนใจในสุขภาพของตนเองมากขึ้น และนี่เป็นโอกาสสำหรับผู้เล่นในการพัฒนาผลิตภัณฑ์และอุปกรณ์ใหม่เพื่อตอบสนองความต้องการที่เพิ่มขึ้นนี้ ผู้ประกอบการจะสามารถพัฒนาตลาดส่งออกในประเทศเพื่อนบ้านได้ด้วยการใช้ประโยชน์จากความพยายามของรัฐบาลในการส่งเสริมการลงทุนใน EEC เพื่อเสริมแผนการเปลี่ยนประเทศไทยให้เป็นศูนย์กลางการแพทย์และศูนย์กลางภูมิภาคสำหรับการส่งออกวัสดุและอุปกรณ์ทางการแพทย์ อย่างไรก็ตาม แม้จะมีการประเมินในแง่ดีโดยทั่วไป แต่การแข่งขันก็เพิ่มสูงขึ้นในอุตสาหกรรม เนื่องจากบริษัทต่างชาติเข้ามาลงทุนในโรงงานผลิตในประเทศไทยมากขึ้นเพื่อส่งออกไปยังลูกค้าในประเทศที่สาม (เช่น ญี่ปุ่น สหรัฐอเมริกา และฝรั่งเศส) และผู้ประกอบการที่ต้องนำเข้า ชิ้นส่วนต่างๆ อาจเผชิญกับต้นทุนที่สูงขึ้นเนื่องจากอาจต้องใช้เครื่องมือป้องกันความเสี่ยงจากอัตราแลกเปลี่ยน

- ผู้จัดจำหน่ายเครื่องมือแพทย์ (รวมถึงผู้ค้าปลีก ผู้ค้าส่ง และผู้นำเข้า): รายได้จะเติบโตในอีกไม่กี่ปีข้างหน้า แม้ว่าจะเป็นไปอย่างช้าๆ สินค้าส่วนใหญ่ที่จัดจำหน่ายเป็นสินค้าใช้แล้วทิ้งที่ใช้เป็นประจำในสถานพยาบาลและยามเจ็บป่วย แต่การแข่งขันแย่ลงเนื่องจากมีผู้จัดจำหน่าย SME จำนวนมากในตลาด พวกเขากำลังต่อสู้เพื่อพื้นที่กับตัวแทนและผู้ค้าปลีกที่เป็นส่วนหนึ่งของเครือข่ายการค้าของผู้ผลิตและสามารถเข้าถึงช่องทางการจัดจำหน่ายที่กว้างขึ้นและครอบคลุมมากขึ้น ซึ่งจะเป็นตัวกำหนดการเติบโตในส่วนนี้ อย่างไรก็ตาม ผู้นำเข้าเครื่องมือแพทย์มักเป็นรายใหญ่ที่ดำเนินงานอย่างมีประสิทธิภาพ มีทักษะด้านการตลาดและการบริหารต้นทุน ผู้เล่นเหล่านี้กำลังนำเข้าหุ่นยนต์ทางการแพทย์มากขึ้นเพื่อใช้ในโรงพยาบาลเอกชน เช่น เพื่อช่วยในการผ่าตัดขนาดเล็ก และในการผลิตและการจัดการยา ซึ่งจะสนับสนุนการเติบโตของรายได้ในระยะต่อไป

[1Medical devices include items which are used in the medical, nursing and midwifery professions to provide treatments for bodily conditions such as X-Ray equipment, ultrasound machines, reagent and test kits, and dental devices. Medical equipment refers to surgical and medical equipment e.g. scalpels, thermometers, blood-pressure monitors, and items such as disposable gloves and masks.

[2]Calculated from domestic sales and export value

[3]Thailand’s medical devices sector operates under the legal provisions of the Medical Devices Act (2008). The Medical Device Control Division under the Food & Drug Administration is the agency responsible for regulating the sector and issuing permits to produce, distribute and import medical devices, subject to specifications and standards laid out by the Thai Industrial tandards Institute. This is aimed at assuring consumers that all medical devices in Thailand meet the same standards, and to build up the competitiveness of the sector and acceptance of Thai products in the domestic and export markets.

[4]Including dental devices and equipment

[5]Detailed Figure 12

[6]This refers to the wholesale and retail of medical products including instruments, tools, equipment, treated bandages, first-aid kits, birth control products, and pharmaceutical products.

[7]Export data collected from Medical Device Intelligence Unit, the Plastics Institute of Thailand

[8]Source: Ministry of Public Health, Fiscal Year 2020 (October 2019 – March 2020)

[9]The Ministry of Public Health states that of 9 million elderly, over 4 million have hypertension and over 2 million have diabetes.

[10]Thailand Center of Excellence for Life Sciences (TCELS) estimates that the global medical robotics market will earn revenue of US$ 46.24 billion in 2022, or average growth of 20% annually from US$ 6.62 billion in 2012.

[11]Investment from 1,000 million baht or more

- pakgonhttps://pakgon.com/th/author/pakgon/

- pakgonhttps://pakgon.com/th/author/pakgon/

- pakgonhttps://pakgon.com/th/author/pakgon/

- pakgonhttps://pakgon.com/th/author/pakgon/